Потолок цен на российские нефтепродукты окажет минимальное влияние — Bloomberg

Предстоящие ограничения цен на российские нефтепродукты «не окажут серьезного влияния на российские нефтеперерабатывающие заводы» на уровнях, предлагаемых ЕС, считают аналитики Wood Mackenzie.

При том, что российская нефть марки Urals торгуется по цене 40 долларов США за баррель на условиях FOB, предельная цена на уровне 100 долларов США за баррель (для дизеля) и 45 долларов США за баррель (мазут) соответственно все равно будет означать маржу российской переработки в размере 20–30 долларов США за баррель.

«Большая семерка» накануне дала понять, что ее устраивает установление Евросоюзом ценового предела на уровне 100–110 долларов за баррель для экспорта российского дизельного топлива.

Проблема для российских нефтеперерабатывающих заводов состоит в том, чтобы найти новых, более отдаленных покупателей для дизеля, который в настоящее время поставляется в Европу.

При предложенных уровнях ценового потолка стоимость российского дизельного топлива теоретически может быть снижена еще на 200 долл. США за тонну по сравнению с рыночными бенчмарками до того, как перестанет существовать стимул для работы нефтеперерабатывающих заводов.

Ожидается, что экспорт российской нефти и дизельного топлива в первом квартале будет на ~800 тыс. баррелей в сутки и на ~200 тыс. баррелей в сутки ниже уровня 4-го квартала 2022 года.

Это поддержит мировые цены на нефть и дизельное топливо в первой половине этого года.

Эксперты не видят, что ценовые ограничения оказывают какое-либо дополнительное влияние на торговые потоки на предлагаемых в настоящее время уровнях.

«Но если потоки на новые рынки продолжат развиваться по мере расширения ценовых скидок, остается риск роста как для поставок российской нефтеперерабатывающей нефти», так и для экспорта дизельного топлива в 2023 году.

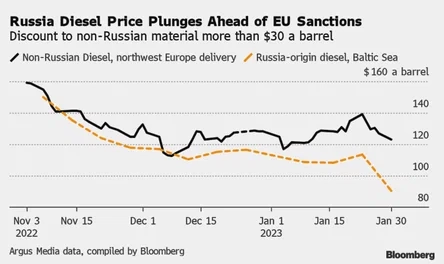

Цена российского дизеля с поставкой из балтийского порта составляла в понедельник, 30 января, около 90 долларов за баррель, согласно расчетам Bloomberg, основанным на данных, предоставленных Argus Media. Это примерно на 25% ниже стоимости нероссийских поставок, доставляемых в Северо-Западную Европу.

Подобно тому, что произошло с сырой нефтью до того, как ЕС запретил ее поставки морским путем в начале декабря, дисконт становится все больше. Более низкие экспортные цены обычно компенсируются более высокими транспортными ценами, что позволяет грузам конкурировать на обширных рынках.

Пока неясно, какова будет окончательная цена, если российская компания организует доставку самостоятельно.

ББГ видит лишь то, что удобно и хочет видеть. Эта их зацикленность на Юралс и рынках ЕС уже сильно напрягает тупизной.

Доля сорта ESPO в экспорте:

1) Роснефть — 51%;

2) Сургут — 37%;

3) ГПН — 14%;

4) Лукойл — 9%.

А их ещё полно других сортов, но зацикленность на бенче Юралс, который как раз создавался под рынок ЕС.

Причмокивающие капитаны очевидность в ББГ