Стоит ли инвестировать в «Абрау-Дюрсо» в 2023 году.

После чего мы проанализируем основные показатели и выясним, будет ли наконец процветание, или все как обычно катится куда-то в пропасть. Потом внимательно посмотрим на график акций в трех разных периодах. И в конце сделаем вывод, стоит ли вообще рассматривать «Абрау-Дюрсо» к покупке, или все же лучше воздержаться.

Имение «Абрау-Дюрсо», которое позже перевоплотилось в винный дом, было основано Александром II более 150 лет назад (1870 год). На склонах озера Абрау стали выращивать виноград, подходящий для производства тихих и игристых вин. Именно на базе этой винодельни развивалась российская шампанская школа, в работе которой активное участие принимали французские специалисты.

В данный момент бизнес принадлежит семье Титовых. Отец Борис Юрьевич владеет 59% акций через ООО «Актив Капитал». Сыну Павлу Борисовичу принадлежит 34% акций. За членом совета директоров Лозовским Игорем Владимировичем числится 1%, остальные 6% находятся в свободном обращении.

Географически большая часть производства сосредоточена в Краснодарском Крае, там производят игристые вина. Производство тихих вин находится в Ростовской области. Также, в конце 2021 года компания стала победителем конкурса на приобретение винного завода «АСК Шеки Шараб» в Шекинском районе Азербайджана мощностью 2,6 млн бутылок в год. Сумма сделки составила около €1 млн. В развитие предприятия планируется вложить ещё более €2,3 млн. Производимые на «АСК Шеки Шараб» вина группа компаний «Абрау-Дюрсо» планирует экспортировать в первую очередь в Россию. Также, благодаря соглашению Азербайджана о преференциальной торговле с Турцией, открываются возможности для поставок в эту страну.

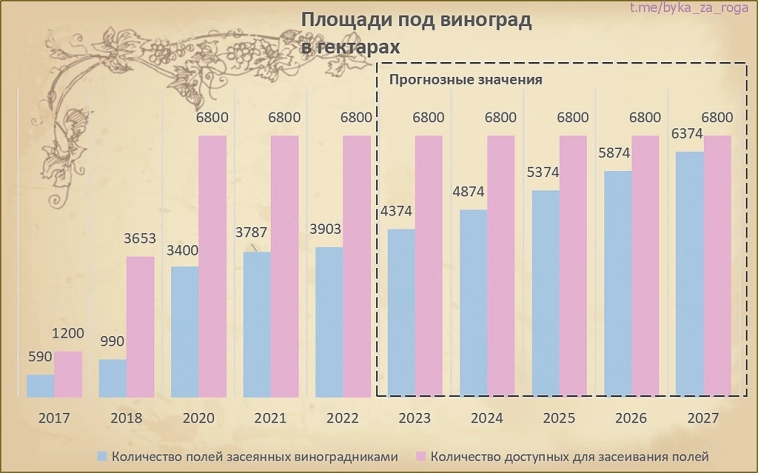

Всего, по состоянию на 2021 год ГК «Абрау-Дюрсо» принадлежит 6,8 тысячи гектаров земель. 3,8 тысячи гектаров засажены виноградниками. Основными предприятиями ГК «Абрау-Дюрсо» являются: — Винодельня Абрау-Дюрсо; — Винодельня Ведерниковъ; — Винодельня Юбилейная; — Винзавод и виноградники ООО «Лоза»; — Винзавод «АСК Шеки Шараб». Помимо этого, в распоряжении имеются две агрофирмы «Ахтонизовская» и «Старотитаровская». Более 700 гектаров виноградников в районе Анапы, а также 842 гектара земель засаженных виноградниками в с. Раевская.

Согласно заверениям руководства, основная стратегия развития сейчас — засев имеющихся площадей к концу 2027 года. При прочих равных это позволит увеличить объем собираемого винограда на 80%.

С 2020 года производство российских вин должно осуществляться исключительно на российской продукции. Раньше бизнес модель «Абрау» строилась на закупке винограда за рубежом с его дальнейшей переработкой. Сейчас, после вступления в силу нового Федерального закона «О виноградарстве и виноделии в Российской Федерации», по которому российским вином может считаться только продукт, произведённый из российского виноматериала, а также ужесточение контроля за использованием виноматериала неизвестного происхождения, модель ведения дел в компании изменилась.

До вступления в силу этого закона летом 2020 года у «Абрау-Дюрсо» около 15% используемого в производстве виноматериала поставлялось из-за границы, ещё около 40% виноматериала было неизвестного происхождения, остальное сырье компания брала с собственных виноградников. После принятия закона компания прекратила использовать импортный виноматериал и сократила использование виноматериала неизвестного происхождения.

Однако, собственного винограда им до сих пор мало, по этой причине они продолжают закупать его у производителей Краснодарского Края, Дагестана и других. По словам менеджмента в России не производят столько винограда сколько нужно «Абрау», поэтому наращивать производство придётся за счёт собственных мощностей. По словам руководства компании, при нынешних темпах расширения производства, только к 2025 году компания сможет обеспечивать половину производимой продукции за счёт собственного винограда. Столь резкий скачок собранного винограда в 2021 году обусловлен тем, что в 2020 году компания приобрела винодельню «Юбилейная» с более чем 3,5 тыс. гектаров виноградников, 2 тыс. из которых уже плодоносящие.

Прогнозируемые продажи в 2022 году составляли 45 млн бутылок. Официальных данных от компании пока нет. Основной объём продаж приходится на продажи алкогольной продукции. Вклад безалкогольной и дистрибьюторской продукции пока несущественен. Однако в 2022 году компания активно расширяла производство безалкогольной продукции: лимонадов, энергетиков и других безалкогольных напитков.

Если судить по динамике продаж алкогольной продукции, то за исключением 2020 года, где произошло снижение почти на 7%, продажи росли в среднем на 4 млн бутылок (11-14%) ежегодно.

Подводя итоги, хочу сказать, что количество продаж произведённой продукции, а также количество урожая ежегодно растёт. И хотя рост не такой заметный как хотелось бы, это вселяет определённую надежду на расширение бизнеса не только внутри страны, но и за её пределами. Также, не лишним будет сказать и об основных рисках инвестиций в ГК «Абрау-Дюрсо». Однако эти же слова можно перенести и на винодельческую отрасль в целом.

Основные риски:

1. Зависимость от импорта саженцев и техники. Из-за сложившейся ситуации, в будущем могут появиться проблемы с импортом саженцев из Европы. Качество Российских саженцев оставляет желать лучшего. Однако в данной ситуации хорошем подспорьем может послужить Сербия, которая в обозримом будущем вряд ли откажется от сотрудничества с Россией. Также могут возникнуть проблемы с техникой. По словам Павла Титова, высокоспециализированная виноградарская техника не производится в России. Ещё два урожая компания сможет работать на существующей технике, но вот что будет дальше — непонятно.

2. Погодные условия (коэффициент эффективной переработки винограда, в зависимости от погодных условий, может довольно существенно изменяться.) В лучшие годы это значение может доходить до 10,5 тонн, в худшие — до 6 тонн и ниже.

3. Катастрофическая нехватка квалифицированных специалистов в отрасли: специалистов-технологов, виноделов, инженеров. Что может существенно отражаться на качестве производимой продукции.

Альтернативные направления бизнеса

Перспективным представляется расширение деятельности компании по альтернативным направлениям. Так, весной 2022 г. «Абрау-Дюрсо» зарегистрировало две компании, деятельностью которых должны стать развитие ресторанного бизнеса, туризма и гостиничного бизнеса.

Помимо этого, АО «Корпорация Туризм.РФ» и ПАО «Абрау-Дюрсо» подписали корпоративный договор о развитии уникального курорта на берегу озера Абрау. Проект будет включать в себя новые четырёх- и пятизвездочные гостиницы, рестораны, досугово-развлекательные комплексы и торгово-туристические объекты. Инвестиции оцениваются примерно в 15 млрд руб.

Это предполагает комплексное развитие «Абрау-Дюрсо» и близлежащих территорий. Реализация проекта приведёт к увеличению ежегодного туристического потока до 5 миллионов человек к 2029 году.

Очевидно, в условиях кризиса и санкций это создаёт дополнительные предпосылки для роста компании. Это также представляется важным в контексте наличия сезонности бизнеса «Абрау-Дюрсо», что сделает компанию более устойчивой и защищённой в финансовом плане.

Государственная поддержка

Правительство России планирует выделить на поддержку виноградарства и виноделия в РФ до 2030 г. более 26 млрд рублей. Об этом в ходе Первого Российского винодельческого форума заявила вице-премьер России Виктория Абрамченко.

«Мы запустили федеральный проект, цель которого — увеличение площади виноградников в плодоносящем возрасте. Для этого правительство будет выделять до 3,5 млрд рублей федерального финансирования ежегодно. Общий объем средств поддержки до 2030 года более 26 млрд рублей», — сказала она.

Рынок вина в РФ

ГК «Абрау-Дюрсо» является лидером среди российских производителей по объёму вывоза игристых вин в зарубежные страны. В 2021 году компания отправила на внешние рынки рекордный объем продукции — 1,4 млн литров, или 1,8 млн бутылок, что на 62 % больше, чем в 2020-м. При этом, по словам Павла Титова, пока доля экспорта в общем объёме деятельности компании невелика — не более 5 %. «Несмотря на изменение географии поставок и сложности с текущей логистикой, в этом году мы по-прежнему осуществляем продажи за рубеж и продолжаем расширять свой экспортный портфель, — утверждает он. — Например, недавно начали поставлять продукцию в Азербайджан, продолжается работа со странами СНГ, Израилем, Китаем и другими, ищем партнёров в Азии, Африке и Латинской Америке».

Одни из самых внушительных в России площадей под виноградниками — более 9,1 тыс. гектаров — принадлежат агрофирме «Южная» («Кубань-Вино», входит в агрохолдинг «Ариант», Челябинская область). Осенью 2022 года компания заложила свыше 500 гектаров новых насаждений. В планах производителя получить не менее 80 тыс. тонн винограда (годом ранее — 83,4 тыс. тонн) и выпустить около 85 млн бутылок тихих и игристых вин (в 2021-м — 64,3 млн бутылок). География продаж компании уже насчитывает более 20 стран, в числе которых Япония, Китай, Малайзия, Южная Корея, Гонконг, Тайвань, Швеция, Норвегия и другие». 2021 год для компании стал рекордным по завоеванию новых рынков: было открыто сразу девять направлений, за рубеж отгружено 550 тыс. бутылок, довольна она. Партии вина впервые отправились в Уганду, Тайвань, Таджикистан, Южную Корею и Израиль. В конце года удалось организовать поставки в Латвию, Эстонию, Словению и Швейцарию. В эти страны «Кубань-Вино» экспортировала широкий ассортимент тихих и игристых вин.

Ещё одна из крупнейших виноделен России — «Фанагория» (Краснодарский край) — выпустила в 2022 году более 2 млн дал продукции, в том числе 1,5 млн тихих и свыше 300 тыс. дал игристых вин, а также около 150 тыс. дал коньяков и виноградной водки (чачи). В целом объёмы выпуска продукции остаются на том же уровне, что и в предыдущие годы. Все напитки производятся из винограда, выращенного на собственных виноградниках на Таманском полуострове. Благодаря хорошим погодным условиям в 2022 году урожай в этом году был значительно больше прошлогоднего и составил около 32 тыс. тонн. Компания тоже осуществляет регулярные экспортные поставки в разные страны мира. Ключевыми импортёрами являются Китай и Казахстан. Так, в КНР ежегодно отгружается около 800 тыс. бутылок в год.

Финансовые показатели «Абрау-Дюрсо».

Предлагаю перейти к цифрам и посмотреть, насколько менялись финансовые показатели компании за последние годы. Начнём с выручки.

Выручка компании стабильно растёт достаточно высокими темпами. В среднем по 1 млрд рублей ( 10-15%) ежегодно, что является позитивным фактором для оценки развития бизнеса.

EBITDA компании от года к году также увеличивается. В среднем на 200-300 млн. рублей в год. В 2017, 2018 и 2019 годах рост составлял около 15-25% ежегодно. В 2020 наблюдался небольшой спад, однако уже в следующем году EBITDA увеличилась на 45% (900 млн рублей) по сравнению с прошлым годом.

Что касается чистой прибыли ГК «Абрау-Дюрсо», то с 2015 по 2019 годы она увеличилась в 13 раз (со 100 млн до 1,3 млрд). Только в 2016 году произошло увеличение более чем на 300%, в 2017 на 67%. Последние несколько лет, за исключением 2020 года, прирост прибыли составлял около 20-30 процентов. В 2020 году, произошло падение чистой прибыли, что было связано с новым законом «О виноградарстве и виноделии в Российской Федерации».

Из-за этого вина производства «Абрау-Дюрсо» подорожали, повысилась их себестоимость, и снизился спрос на них из-за экономического кризиса. Также, компании пришлось потратиться на покупку дополнительных площадей виноградников, чтобы компенсировать отсутствие зарубежного виноматериала. Однако несмотря на резкое снижение темпов роста, «Абрау» с 2017-го года стабильно раз в год выплачивает дивиденды. И хотя их размер небольшой, в среднем, около 1,5-2%, это может говорить о стабильности и последовательности в решениях руководства компании.

На протяжении последних лет, активы компании стабильно увеличиваются на 1-1,5 млрд руб. в год (5-10%), что связано с развитием бизнеса компании, увеличением количества полей, а также покупкой новых производственных мощностей и оборудования. Особенно активный рост произошёл в 2020 году, когда компания приобрела активов почти на 5 млрд руб., что в совокупности дало прирост в 30% по сравнению с предыдущим годом.

Это прежде всего связано с приобретением вышеупомянутой винодельни «Юбилейная».

Рентабельность EBITDA (EBITDA/Выручка)

Динамика рентабельности EBITDA выглядит достаточно ровно. И хотя коэффициент не показывает стабильного роста от года к году, в 2021 году он увеличился более чем на 5% по сравнению с прошлым годом, и почти на 10% по сравнению с 2016 годом. Поэтому можно сказать, что колебания изменений рентабельности в последние годы находятся в пределах плюс-минус 5%, больше склоняясь к постепенному росту.

Это свидетельствует о том, что компания находится в стабильном положении. И со временем добивается все большей эффективности работы и сокращает расходы, постепенно увеличивая прибыльность своего бизнеса.

ROE — Рентабельность собственного капитала (Чистая прибыль/Собственный капитал)

Рентабельность собственного капитала за последние несколько лет стабильно держится на уровне около 12-13%. Согласно официальным данным аудиторских организаций РФ, в 2020 году это соответствует средним показателям по отраслям растениеводство и производство напитков (14% и 13% соответственно). Это говорит о том, что компания использует собственный капитал не менее эффективно, чем другие компании в смежных отраслях.

Однако, из-за отсутствия явной динамики к увеличению ROE, можно охарактеризовать показатели данного коэффициента как нейтральные, не имеющего определенно позитивных или негативных предпосылок.

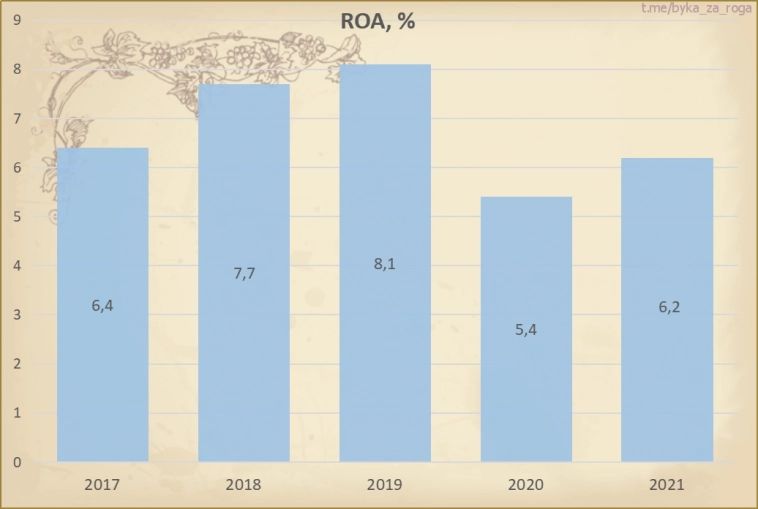

ROA — Рентабельность активов (Чистая прибыль/Активы)

Ещё один показатель, который стоит рассмотреть, это ROA (Return On Assets). В какой-то степени он даже более важен чем рентабельность собственного капитала. Так мы можем выяснить, имеет ли прямую зависимость увеличение активов компании на рост её прибыли, а также соответствуют ли данные показатели средним показателям в отрасли.

Средняя Рентабельность активов с 2017 по 2020 год в отрасли растениеводства, по официальным данным, составляет около 4,88%. В отрасли производства напитков — 1,13%. В это же время средний ROA ГК «Абрау-Дюрсо» (2017-2021) составляет 6,76%. Это почти в 1,4 раза больше чем в отрасли растениеводства, и в 6 раз больше чем в отрасли производства напитков.

В то же время динамика ROA оставляет желать лучшего. С 2017 по 2019 год наблюдался плавный рост, однако в 2020 году было резкое падение. В 2021 году произошло восстановление практически до уровня 2017 года.

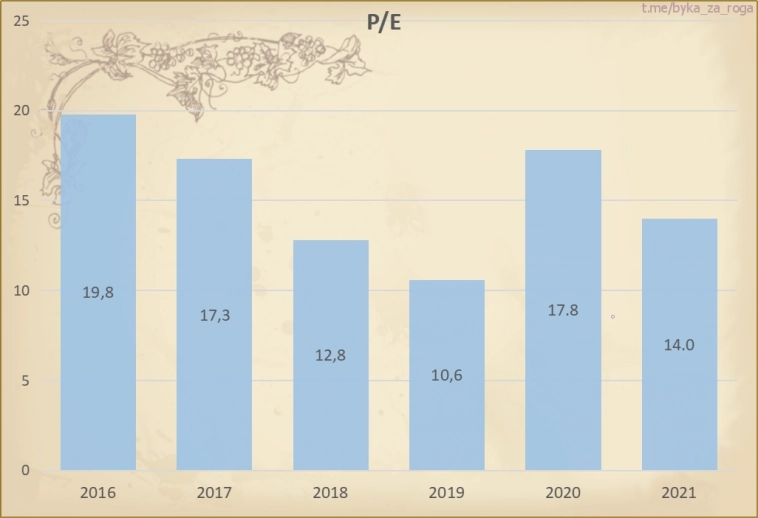

P/E (Капитализация/Чистая прибыль)

Далее мы попробуем оценить, когда в теории могли бы окупиться наши инвестиции в рассматриваемую компанию. С 2016 по 2019 годы срок окупаемости инвестиций снизился почти в 2 раза, с 20 до 10,5 лет, что соответствует доходности в 9,5 процентов. Затем в 2020, из-за провального, в плане чистой прибыли, года, P/E вернулся к значениям 2017 года. Однако уже через год, срок окупаемости вновь уменьшился до 14 лет.

К сожалению, смежные отрасли в РФ развиты достаточно слабо. Из-за этого посчитать капитализацию похожих компаний становится крайне затруднительно. Можно сравнить показатель с единственной похожей компанией на Московской бирже — «Белуга Групп». Среднее значение мультипликатора P/E «Белуга Групп» за последние 5 лет (2017-2021) — 14,4. Среднее значение P/E «Абрау-Дюрсо» (2017-2021) составляет 14,5.

P/S (Капитализация/Выручка)

Теперь рассмотрим отношение цены компании к её выручке. Что касается динамики, то как можно увидеть из графика выше, показатель этого мультипликатора за последние несколько лет не имел явно выраженной тенденции. При этом, колебания были достаточно небольшими, и в большинстве случаев он держался на уровне от 1,5 до 2. По общепринятым стандартам, средние значения данного мультипликатора по большинству отраслей составляют от 1 до 2.

Исходя из всего вышесказанного, можно сказать, что на протяжении последних лет акции компании оценивались вполне адекватно. Поэтому можно предположить, что и в будущем, с расширением бизнеса ГК «Абрау-Дюрсо», стоимость акций будет коррелировать с основными показателями.

P/BV (Капитализация/Балансовая стоимость компании)

И последний по порядку, но не по значимости, мультипликатор — P/BV. Если судить по графику, динамика значений P/BV, также как и в предыдущем показателе P/S не имеет стабильно растущего или падающего тренда. Значения показателя колеблются от 1,5 до 2, что свидетельствует о некоей перекупленности акций и её немного завышенной оценке (Если брать за средний показатель, общепринятое значение в 1). Однако с другой стороны, показатели мультипликатора находятся в пределах допустимых значений, что с учётом положительных оценок ГК «Абрау-Дюрсо» по другим факторам, может быть оправдано верой инвесторов в будущее компании.

В данный момент, у нас имеются показатели за 1 полугодие 2022 года, поэтому будем отталкиваться от этого, и сравним их с показателями 1 полугодия 2021 года.

В рассматриваемом периоде выручка компании увеличилась на 10,0%, составив 4,1 млрд руб. Выручка в основном сегменте – продажа игристых вин – росла наиболее быстрыми темпами и составила 3,4 млрд руб. (+27,0%). Также компания сумела незначительно увеличить выручку от услуг столовой и гостиницы на 2,5% — до 414,0 млн руб. Доходы в сегментах виноматериалов и прочих товаров напротив показали отрицательную динамику.

Операционные расходы выросли на 5,1% до 7,6 млрд руб., главным образом, из-за роста коммерческих (+38,1%) и административных расходов (+22,1%), частично компенсированных сокращением доли наиболее затратной статьи в себестоимости — виноматериалов (с 52,1% до 48,3%). В результате операционная прибыль выросла более чем в 2 раза, составив 287,0 млн руб.

Чистые финансовые расходы в отчётном периоде выросли на 24,7% до 335,0 млн руб. на фоне роста долговой нагрузки с 6,9 млрд руб. до 9,0 млрд руб. и ставок заимствования.

В итоге чистый убыток компании составил 126,0 млн руб., сократившись на 23,0%.

Среди прочего можно отметить, что в июле компания выплатила итоговые дивиденды за 2021 год в размере 3,44 руб. на акцию (337,1 млн руб.), что составило 25% чистой прибыли по МСФО.

Технический анализ акций «Абрау-Дюрсо»

Дневной график

ABRD, дневной таймфрейм

Начнём с анализа графика акций с дневным таймфреймом. Линия поддержки идущая вверх в совокупности с линией сопротивления образуют треугольник. Это говорит о том, что даже в периоды волнения рынка, акции не опускаются до своих предыдущих минимумов.

Однако недостаточная вера инвесторов. Возможно даже не столько в саму в компанию, сколько в отрасль и Российский рынок в целом, не дают пробить уровни сопротивления. На данном графике мы видим две линии сопротивления — одна в районе 205 — 208 рублей, вторая — 214 — 217 рублей.

Индикаторы, осцилляторы и скользящие средние ABRD. Дневной таймфрейм

Подавляющее большинство индикаторов, основывающихся на дневном графике также указывают на то, что акции компании следует покупать. Большинство же осцилляторов, за исключением Индекса товарного канала, Моментума, и Уровня MACD (12, 26) — показывают неопределённость.

Недельный график

ABRD, недельный таймфрейм

Теперь перейдём к графикам с недельным масштабом. Тут ситуация аналогичная, за исключением некоторых нюансов. Линия сопротивления давно и твердо держит уровень 222-225 рублей. Линия же поддержки долгое время тестировала уровень 122-124 рубля, однажды даже тенью от свечи он был пробит. Однако долговременного нахождения ниже этого уровня в рассматриваемом периоде не наблюдалось.

Если рассматривать последнее время, то можно сказать, что боковой тренд вышел из уровня 130-155 рублей, на уровень 170-200 рублей. И за последние примерно 10 месяцев наметилось даже некое подобие восходящего тренда со стороны поддержки, которое мы ранее отметили также и на дневном графике.

Индикаторы, осцилляторы и скользящие средние ABRD. Недельный таймфрейм

Осцилляторы на недельном масштабе также продолжают сохранять нейтралитет. Выровнялся индекс товарного канала (CCI), что означает, что недельный график уже не говорит нам о том, что инструмент перекуплен и сильно отличается от своего среднего значения. Моментум также сменил своё настроение, и уже не предвещает скорую вершину и разворот зарождающегося восходящего тренда.

Единственный инструмент, который на недельном графике выглядит хуже — это окончательный осциллятор, тут его значение упало слегка ниже 30, однако это вряд ли можно серьёзно рассматривать как сигнал к продаже.

Почти все индикаторы и скользящие средние также сигнализируют о покупке на рассматриваемом масштабе графика.

Месячный график

ABRD, месячный таймфрейм

На месячном масштабе можно увидеть продолжение тенденции предыдущего рассматриваемого масштаба. Восходящая линия поддержки в совокупности с неизменной в течении последних лет линией сопротивления образует все более сужающийся канал. Именно поэтому важно наконец полноценно пробить столь устойчивую линию сопротивления в 220-225 рублей.

Индикаторы, осцилляторы и скользящие средние ABRD. Месячный таймфрейм

Показатели осцилляторов на месячном масштабе также не претерпели серьёзных изменений. Положительно направленным по-прежнему остаётся уровень MACD, только в этот раз к нему добавился «Чудесный осциллятор Билла Вильямса», который в сущности очень похож на MACD. И только Моментум вновь даёт отрицательные сигналы. Остальные осцилляторы на месячном графике по-прежнему остаются нейтральными.

Индикаторы и скользящие средние, как и на предыдущих масштабах также продолжают указывать на позитивные изменения.

Выводы по разделу: можно сказать, что на всех рассмотренных выше масштабах, график акций «Абрау-Дюрсо» выглядит достаточно хорошо. Точки локальных минимумов становятся выше, средняя цена акций от периода к периоду растёт. Главным препятствием, на протяжении долгого времени является линия сопротивления в 220-225 рублей. Статистические индикаторы, а также скользящие средние, свидетельствуют о положительной динамике, и могут являться дополнительным подспорьем для принятия решения касательно покупки акций рассматриваемой компании.

Итоги и выводы

В отрасли определённо существуют риски в виде погодных условий, проблем с импортом необходимого сырья и оборудования, нехватки квалифицированного персонала. В связи с нынешней геополитической обстановкой, также возникли ограничения по экспорту в Европу.

Однако позволило увеличить долю Российского вина на внутреннем рынке РФ. Помимо этого, рынки стран СНГ и Азии по-прежнему доступны и имеют колоссальный потенциал. Растущие финансовые показатели и продажи Абрау-Дюрсо, стабильная выплата дивидендов, а также хороший технический анализ ещё больше склоняют чашу весов в позитивную сторону.

А учитывая потенциал отрасли, её поддержку государством, и сотрудничество «Абрау-Дюрсо» с государственными структурами, считаю, что акции компании смотрятся интересно как в среднесрочной, так и в долгосрочной перспективе.

Спасибо всем, кто дочитал до конца. Надеюсь вам понравилось и было интересно. Подписывайтесь на мой телеграм канал по ссылке ниже. Аналитические статьи там будут публиковаться раньше. Плюс регулярные небольшие аналитические обзоры на стартапы и небольшие компании. Всех жду!

t.me/byka_za_roga

мнгнкбзлк28 января 2023, 22:45слишком мало данных+2

мнгнкбзлк28 января 2023, 22:45слишком мало данных+2 Ийон Тихий29 января 2023, 14:21Периодически подкупаю по текущим брют по классической технологии, уходит быстро+1

Ийон Тихий29 января 2023, 14:21Периодически подкупаю по текущим брют по классической технологии, уходит быстро+1 Толстый Джек29 января 2023, 18:02Титов уже сказал, что за 2022 продажи более 52 млн бутылок и что отчёт МСФО приятно удивит инвесторов)+1

Толстый Джек29 января 2023, 18:02Титов уже сказал, что за 2022 продажи более 52 млн бутылок и что отчёт МСФО приятно удивит инвесторов)+1