Мои итоги 2022-го года

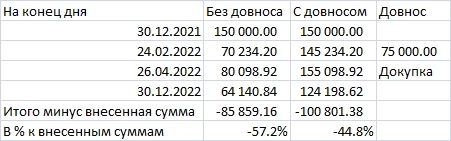

Не будем изменять схеме подведения итогов года, принятой два года назад. Вот таблица моих результатов за тот период, когда за каждый день есть брокерский отчет моего счета

Собственно ее комментировать не слишком актуально по причине ограниченного круга бенчмарков. Мне уже неоднократно справедливо указывали, что сравнивать надо не c индексом Мосбиржи, а с индексом Мосбиржи полной доходности по ставкам российских организаций. Но в этой таблице по прежнему простой индекс, потому что если говорить о качестве алготорговли российскими акциями, то сравнивать надо именно с этим индексом, так как в рамках краткосрочной торговли дивиденды не получаются. Но конечно, как альтернатива для клиентов, индекс полной доходности корректней.

К этой таблице можно дать только три комментария.

Во-первых, видно, что 2022-й стал худшим годом моей торговли за весь рассматриваемый период, как по убыткам, так и по просадке. О причине этого я уже писал много раз в месячных обзорах: «черный лебедь» для моих систем 22-25 февраля. И, увы, пока у меня нет системного решения, как его избежать в будущем. Хотя одну идею с аномальным ростом волатильности, высказанную в комментариях к одному из моих недавних топиков, я взял в работу. Спасибо коллеге, высказавшему ее.

Во-вторых, надо видимо пояснить, как «Русский Баффет с довносом» почти «догнал» индекс Мосбиржи. Да, в прошлом году был сигнал на довнос по закрытию …24 февраля. Понятно, что до возобновления торгов 25 марта делать его никому бы и в голову не пришло, но система, есть система. И представленный убыток – это убыток к внесенным средствам, потому что на доходность по GIPS довнос не влияет

Ну и наконец, в-третьих, я бы обратил внимание на строку Итого для Инфляции. Из нее следует, что с конца 2007-го рублевые цены выросли практически в 3 раза (+200% — это рост в 3 раза). Если возьмем цены на мясо птицы и свинину, бензин, хлеб, колбасу, яйца, проезд в общественном транспорте, то увидим, что примерно такой рост и был. Да, в отдельные годы официальная инфляция может отклоняться от ощущаемой (в том же 2014-м текущие расходы моей семьи выросли гораздо больше официальной инфляции), но на дистанции именно она ближе к реальной, а не называемые некоторыми цифры «15-20%% в год».

Ну и чтобы продолжить традицию рассмотрим результаты на моем счете относительно инфляции и в долларах по официальному курсу

Относительно инфляции мы наглядно видим то, что я написал выше: 2022-й очень плохой год для моей торговли, в 2 раза хуже предыдущего худшего — 2011-го. А вот в долларах он даже лучше 2014-го. Опять чушь получилась в долларах.

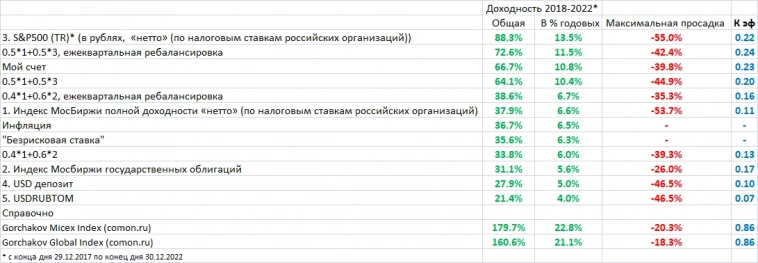

От относительных результатов перейдем к сравнительным: в сравнении с разными индексами

В 2022-м все бенчмарки из этой таблицы обновили свои максимумы просадки. Также мой счет по доходности откатился с первого места на третье, уступив бенчмаркам с S&P500 (TR)* (в рублях, «нетто» (по налоговым ставкам российских организаций)). Да и по Кэф (определение см. прошлогодний обзор) мой счет статистически не отличается от бенчмарков на первых двух строках таблицы. Хотя частично «оправдывает» меня то, что я торгую только российскими инструментами.

Также мы видим, что инфляция уже оказалась в середине таблицы, обогнав все бенчмарки без акций.

Ну и наконец главное в таблице находится в Справочно. Как мы видим, мои индексы Comona лучшие по всем параметрам. Это говорит о двух вещах:

— диверсификация по методам торговли – это лучший способ ограничения рисков и, как следствие, более высокой доходности:

— «одна голова хорошо, а две лучше».

Об итогах отдельных компонент этих индексов в 2022-м году мы поговорили на традиционном вебинаре 12 января.

Рулон Обоев15 января 2023, 21:17Александр, подскажите пожалуйста, Вы доходность индекса MCFTRR считаете сами, или же где-то есть данные ПО ГОДАМ?0

Рулон Обоев15 января 2023, 21:17Александр, подскажите пожалуйста, Вы доходность индекса MCFTRR считаете сами, или же где-то есть данные ПО ГОДАМ?0 MadQuant15 января 2023, 21:46Получается, алготорговля дала 15.6% годовых в среднем, с макс. просадкой > 36.8%? Не проще ли для такой доходности/риска ОФЗ с плечом держать, а то и просто в банке — средний risk-adjused return на горизонте явно лучше получается?+1

MadQuant15 января 2023, 21:46Получается, алготорговля дала 15.6% годовых в среднем, с макс. просадкой > 36.8%? Не проще ли для такой доходности/риска ОФЗ с плечом держать, а то и просто в банке — средний risk-adjused return на горизонте явно лучше получается?+1 Профуршетник15 января 2023, 21:49Разве кому-то интересны эти подробные расчеты? Написали бы сколько лимонов слили/заработали за год, это было бы интереснее+1

Профуршетник15 января 2023, 21:49Разве кому-то интересны эти подробные расчеты? Написали бы сколько лимонов слили/заработали за год, это было бы интереснее+1