Итоги недели: по старой схеме

Будни Мосбиржи полны приятной тоски.

Кто-то вот-вот собирается на IPO, кто-то платит дивиденды, кто-то раскрывает отчетности. Приятно, потому что год назад было тоже самое.

Ничего необычного, и индекс Мосбиржи за неделю прибавил 0,1%.

Внутри:

Цены на золото

Отчет Селигдара и дисконт к биржевым ценам

Отчет Детского мира

ЭсЭфАй и отчет Европлана

Дивиденды Белуги

Отчет Магнита

Дивиденды Ленэнерго

Коротко про Русгидро и МТС

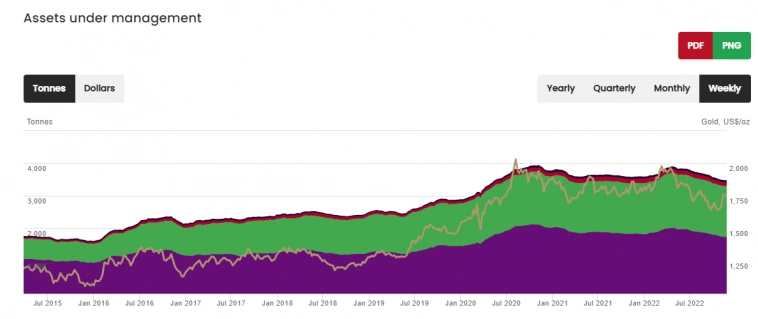

В лидерах роста на прошлой неделе компании, которые продают золото. Также в лидерах компания, которая принадлежит тем, кто продает золото (Русолово-Селигдар). Биржевые цены на прошлой неделе отштурмовали 1800 долларов за унцию. Фонды тем временем продолжали продавать. Прошлонедельные данные еще не созрели, возможно они как раз перестали продавать и цена выросла.

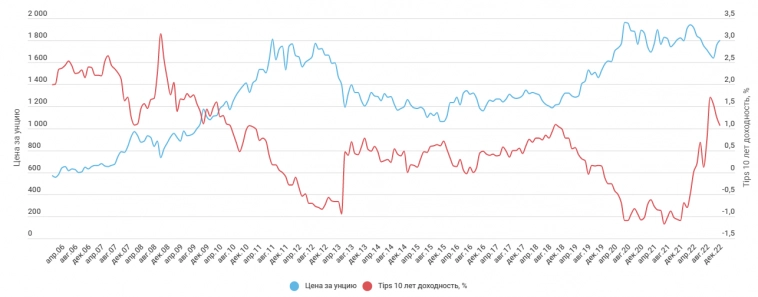

Доходность по 10-летним облигациям США упала за месяц с 4,2% до 3,5%. Так что, кажется, продажи могли остановиться. 3,5% — не значит низко, учитывая что инфляция вдвое больше.

Продавать фондам еще есть что. С пиков разгрузили свои запасы где-то 10% в тоннах, а центральные банки с радостью этот объем съели.

В типсах (облигации с индексацией на инфляцию) есть некоторая раскорреляция в этом году. В общем, мне кажется, что цена на золото могла бы и припасть, но пусть это останется на совести цен на золото. Но ограничением для такого тезиса, может быть то, что себестоимость производства у мейджеров в этом году выше примерно на 100 долларов за унцию.

Вернемся в Россию.

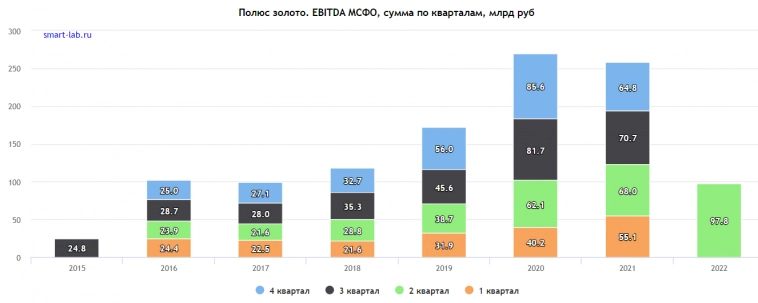

Кому/как/сколько/за сколько продает Полюс сейчас — это вопрос. Объем раскрытия информации от них в этом году на порядок меньше.

В апреле из Полюса ушел Грачев, который был CEO последние 8 лет. На прошлой неделе ушел Стискин. Здесь, пожалуй, ничего удивительного. Ввозить дешево и продавать дорого товары из Китая оказалось достаточно прибыльным занятием. Это не возить дешево концентраты в Китай.

Напомню, что оба (Грачев и Стискин) являются предполагаемыми владельцами Детского мира (там офшоры и WM-компания, поэтому написал предполагаемые).

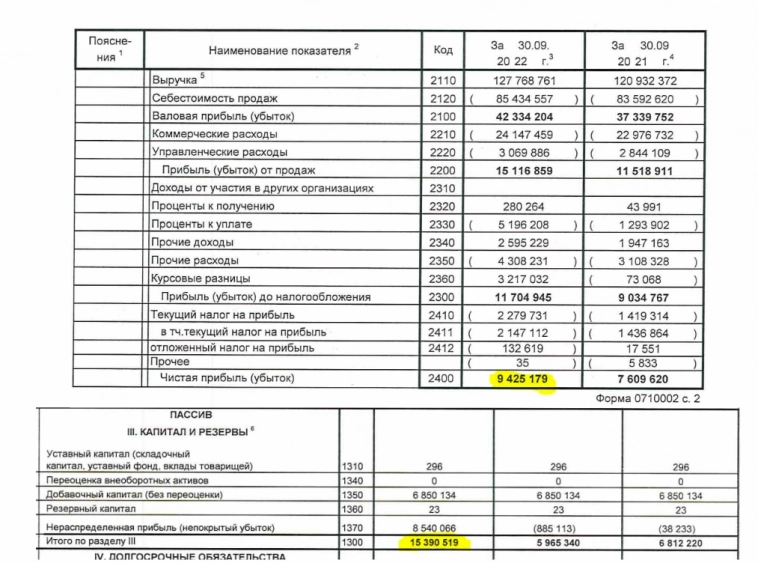

Детский Мир после того как решил сбержать с Мосбиржи, сперва скрыл все свои отчеты. После, вероятно, у регулятора возник вопрос: «А что так можно было»? И сразу акционерам дали оферту выше чем средневзвешенная цена, примерно на уровне по которому Детский мир торговался до объявления схемы создания ООО. И выкупать начали как не в себя (раз, два). И отчеты вернули, и РСБУ опубликовали за 9 месяцев (за 6 месяцев не публиковали).

Отчет выглядит неплохо:

У Детского мира вероятно все будет хорошо. Прибыль есть, дивиденды наверняка тоже будут. Поэтому у Грачева и Стискина тоже все будет хорошо. У остальных — опционально, скорее всего просто выкупят всех, но ориентир в 71,5 рублей за акцию до лета 2023 года кажется уместным. Правда, апсайда нет примерно никакого.

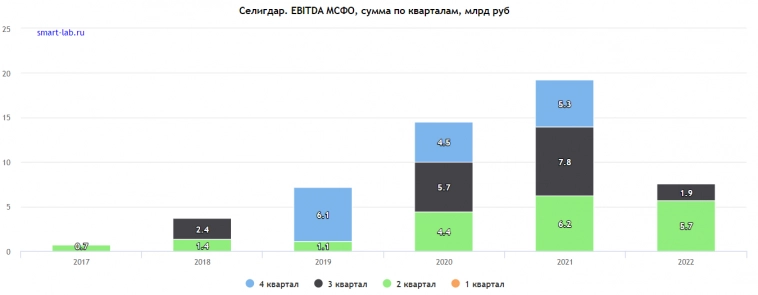

Продолжая тему золота, отчитался Селигдар за 9 месяцев (раскрывается за 6/9/12 мес.)

В 3-ем квартале ситуация в рублях не сказать, что великолепная:

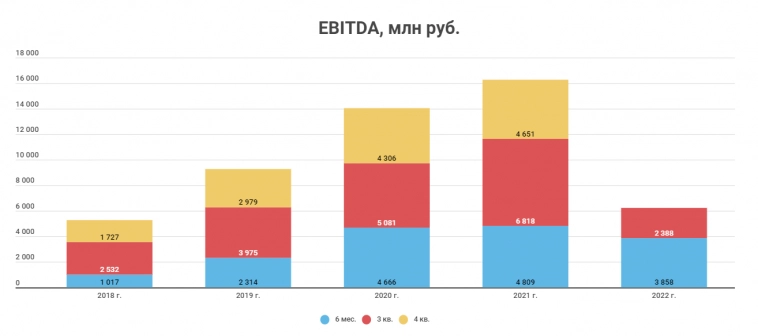

В золотодобывающем сегменте эта EBITDA выглядит так:

Это вот маленький Селигдар, который в 10 раз меньше Полюса продает, и про который говорили, что у него проблем со сбытом будет меньше из-за этого (небольшому объему легче найти покупателя).

В отчете пишут, что за 9 месяцев средняя цена реализации составила 3695 рублей за грамм, дисконт к средней учетной цене составил около 11%. За полугодие средняя цена реализации была 4427 рублей за грамм (дисконт к учетной цене был 5%). Год назад дисконта практически не было. Вычленять дисконт 3-его квартала проблематично, но по всей видимости, он весьма ощутимый.

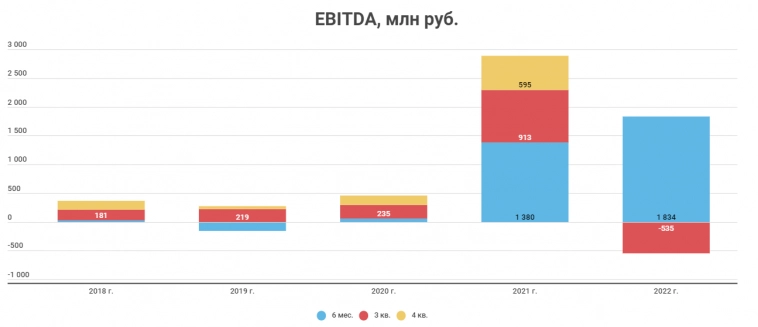

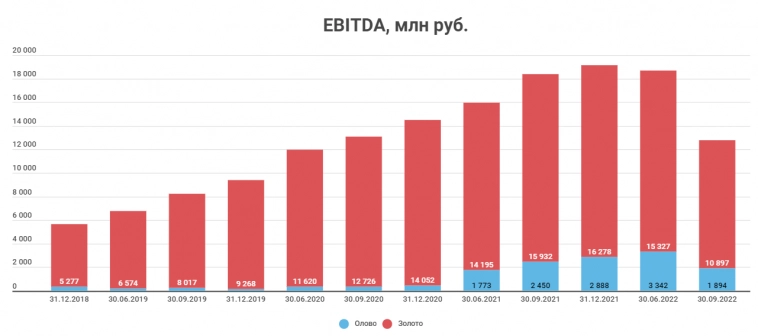

Русолово в лидерах роста котировок на этой неделе. Его результат за 3-ий квартал:

LTM вариант, чтобы было наглядней:

Напомню, что Селигдар в стратегии предполагает рост производства золота до 20 тонн (в 2021 году 7,2), а олова до 15 тыс. тонн (в 2021 году 2,9 тыс. тонн). А то вдруг покажется, что EV/EBITDA = 7,2 у Селигдара — это дорого (45 млрд капитализации). Если смотреть отдельно на оловянный сегмент, там EV/EBITDA 14,5. Выглядит дороговато.

Настоящее золото зарыто в недрах малоизвестной ЭсЭфАй

Кратко опишу суть компании. Это небольшой холдинг (по мерках публичных холдингов на Мосбирже), который владеет:

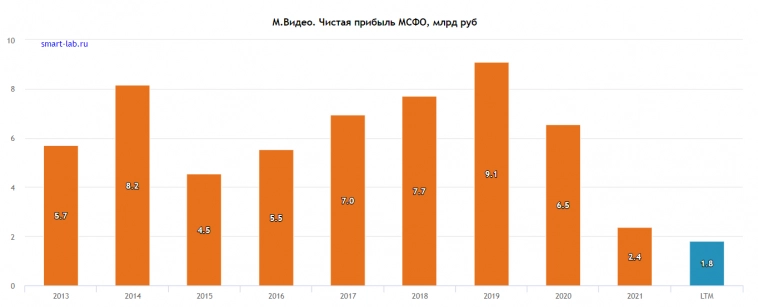

10,4% М.видео. Здесь без шансов, на мой взгляд, тотальный проигрыш ребятам с маркетплейсами. Что примечательно, один из них — детище самого М.видео, который купил Сбер. Доля в М.видео стоит около 3,2 млрд рублей по текущим.

11,2% Русснефти. Здесь не все прозрачно и понятно. Отчитывались в этом году только по РСБУ. Компания стоит 23 млрд рублей. Самый дешевый нефтяник, который полон схем в виде выдачи многомиллиардных займов и их обесцениванием. Доля стоит около 2,6 млрд рублей.

Дальше идут непубличные активы.

49% ВСК — страховая компания, которая как и все финансовые компании ничего не публиковала в этом году. В прошлом году заработали 4,9 млрд рублей прибыли. СЧА на 31 декабря 2021 года был 35,5 млрд рублей. Так как в основном вкладывали страховые премии в депозиты с облигациями, то потерь по портфелю там вероятно нет. В презентации на конференции Смартлаба в октябре говорили, что ВСК заработал за 9 месяцев 3,3 млрд рублей.

Да, ЭсЭфАй был в компании Новатэков, Норникелей и прочих крепышей на этой конференции. По P/BV = 0,5 (мультипликатор чуть ниже Сбера) будем считать, что доля стоит около 9,5 млрд рублей.

51% GFN — облачный гейминг. И я даже не представляю как его оценить, потому что данных по нему есть примерно нисколько. Будем считать, что их просто нет.

Основной актив холдинга — лизинговая компания Европлан, которая как раз на прошлой неделе отчиталась. Этого Европлана у ЭсЭфАй 100%.

LTM прибыль говорит, что актив отлично вывозил последние кризисы и напоминает динамику хорошей IT-компании:

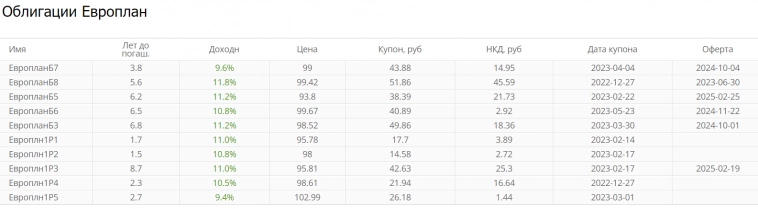

У Европлана есть облигации с доходностью 11% на разные сроки (где-то +3 п.п. к ОФЗ — неплохо):

На этих облигациях публичность Европлана заканчивается.

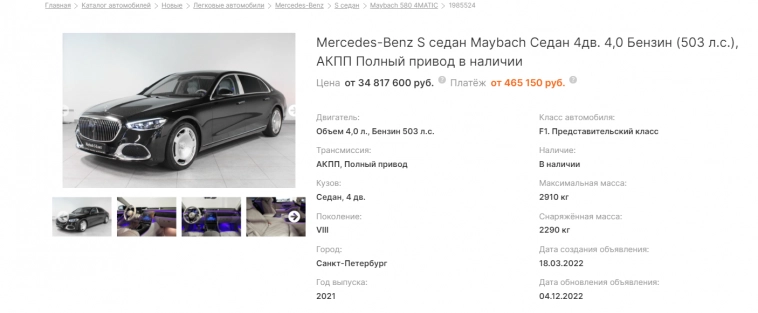

Год назад у ЭсЭфАй был в план сделать IPO Европлана, но сложилось так как сложилось. Поэтому на IPO у нас в этом году аренды не майбаха:

А вот этой чудо-техники:

Шутки в сторону. На мой взгляд, Европлан отлично справлялся со всеми невзгодами, и рискну предположить, что один только он стоит сейчас как весь ЭсЭфАй — около 53 млрд рублей (P/E = 5, со среднегодовым ростом прибыли в 35% — весьма консервативно).

Ну и вишенка на этом торте — это то, что 53 млрд капитализации ЭсЭфАй — это 100% акций. Вот только 57,3% из них принадлежат самому ЭсЭфАй на дочке «ЭсЭфАй трейдинг». Раньше это были кипрские офшоры, в этом году переехали в РФ. Еще 2,9% этих акций есть у ВСК. Эффективная доля около 58,8%

Долгов у холдинга 12,5 млрд рублей, которые пока неплохо обслуживались. В этом году за 9 месяцев с Европлана собрали 3,5 млрд рублей дивидендов. В целом на нужды компании хватает, операционная прибыль из отчета по РСБУ (холдинг):

Главная неопределенность — это основной акционер Саид Гуцериев, у которого 30,4% акций. Летом он ушел из совета директоров, плюс была новость, что он планирует продать компанию.

Моя гипотеза, что как раз позитивная движуха в публичной активности ЭсЭфАй (участвуют в конференциях, рисуют красивые презентации) возникла потому что компания Гуцериеву не очень-то и принадлежит (контрольный пакет внутри компании, а не у Гуцериева). По-хорошему, здесь надо начать платить дивиденды, и как-то разобраться с казначейским пакетом. Возможно драйвером для переоценки станет полноценный уход Гуцериева.

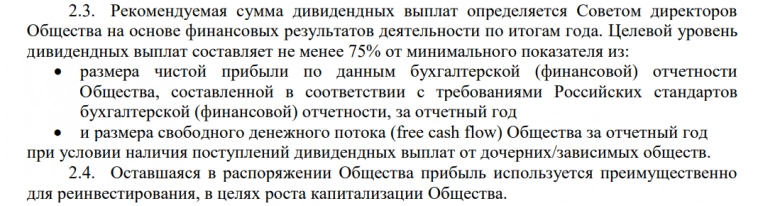

Но пока на дивидендную политику успешно забивали:

Итого:

58,8% акций внутри компании

Капитализация всего ЭсЭфАй 53 млрд рублей

Долгов на 12,5 млрд рублей. Доли в ВСК, М.Видео, Руснефти хватит чтобы этот долг погасить.

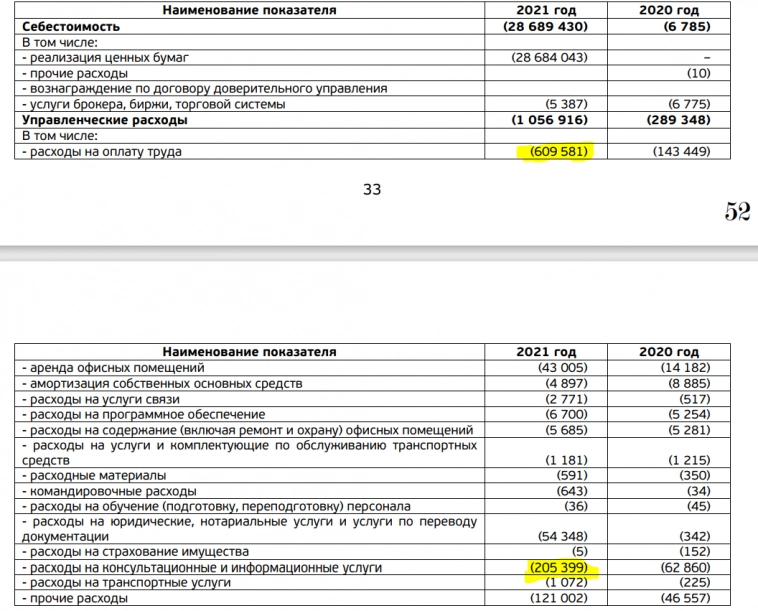

Внутри есть супер-актив Европлан. Можно продать все не супер-дочки, погасить долг, погасить казначейские акции, и качать по 4-5 млрд рублей дивидендов, 25% оставлять на операционные нужды (по див. политике платят 75%), кому-то же заплатили 1 млрд рублей в 2021 году (в основном сотрудникам и какие-то консультации). Подозрительный рост расходов в статьях подчеркнул:

Выйдет в таком сценарии простому смертному около 15%. Просьба в десятитысячный раз про Гуцериева не писать, ему и так сейчас не легко, он под санкциями.

Главный недостаток всей этой идеи в том, что интересно быть акционером только Европлана, а на ЭсЭфАй смотришь из-за безальтернативности.

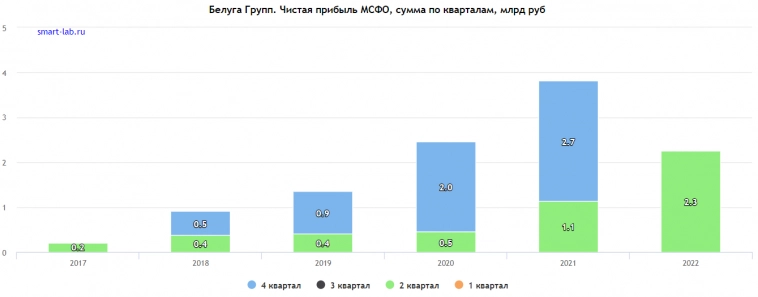

Белуга

5 декабря (сегодня) совет директоров рассмотрит вопрос о рекомендации промежуточных дивидендов.

Прибыль Белуги неплохо растет.

В этом году уже выплатили 150 рублей дивидендов за полугодие.

Кроме этого в 3-ем квартале Белуга продала свой экспортный бренд, который составлял около 2,5% выручки, продали за 4,7 млрд рублей. Капитализация 45,1 млрд рублей.

Возможно эти события связаны (дивиденды и продажа бренда), обычно за 9 месяцев ничего не платили. Прогноз по выплате зависит от ее логики: либо это спец. див., связанный с этой продажей бренда. Тут может быть и под 300 рублей дивидендов (10% доходность), могут выплатить за 9 месяцев как и за полугодие всю прибыль, выйдет рублей 50. В общем, разброс большой, мне Белуга нравится (акция, не любитель водки), поэтому жду решения. Про Белугу писал здесь и здесь.

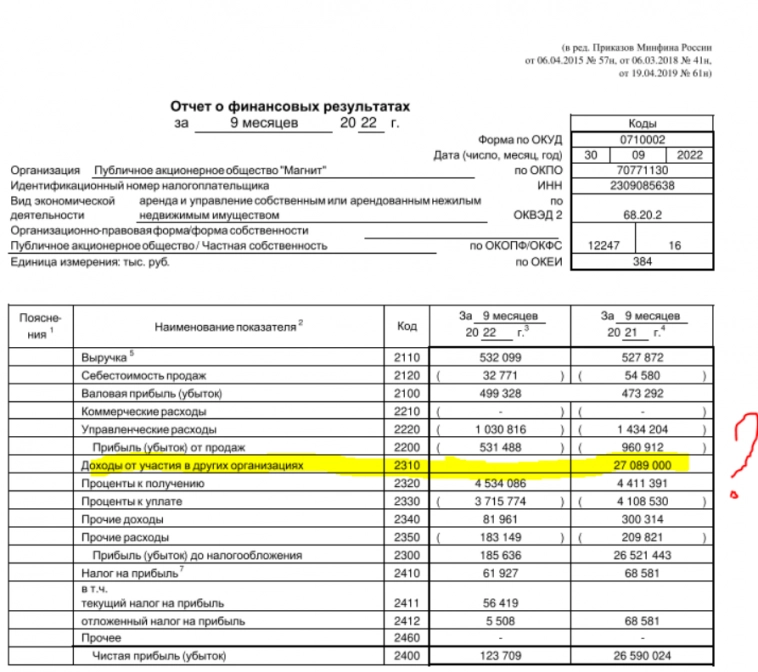

Разочарование недели

Пожалуй, главное разочарование недели — это Магнит. Компания выпустила РСБУ на месяц позже обычного. В отчете видно, что деньги с дочек не поднимали, а значит, что скорее всего дивидендов в этом году не будет.

Разочарование потому что главный конкурент компании хочет платить дивиденды, но не может. А Магнит может, но не хочет. Стратегически это, может быть, и не самый плохой шаг, сэкономят деньги для развития, снизят долг. Но с точки зрения акционеров, кажется, что ход плохой. Могли бы забрать себе дивидендных бедолаг из Х5 и наградить их дивидендами.

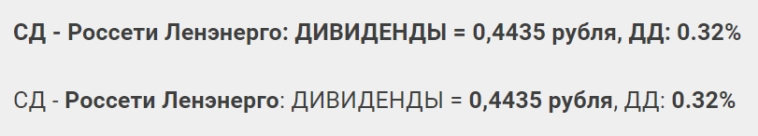

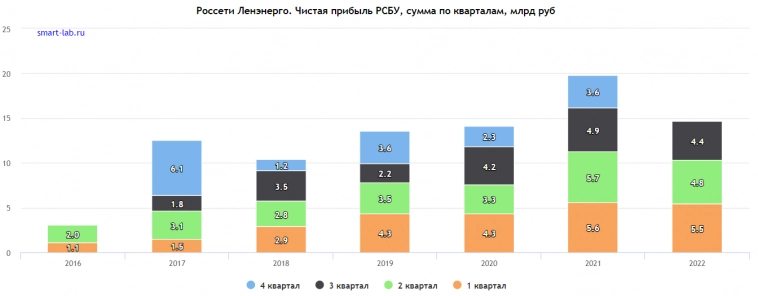

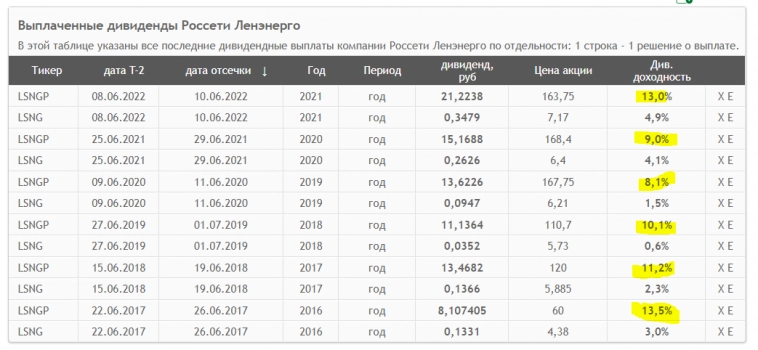

Ленэнерго дивиденд

Компания рекомендовала рекордный дивиденд на обычку. И такой же дивиденд на преф, что расстроило акционеров и котировки упали на 10%. Что ждали акционеры обычки не очень понятно, на прошлой неделе, они улетели на 25%.

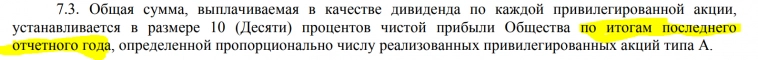

А вот акционеры префов, очевидно, ждали 10% от РСБУ. Выходило где-то 15,76 рублей на акцию, 12,5% доходности. Формально, устав не нарушен, мол должны 10% отсыпать за год, а промежуточные «ваши ожидания — ваши проблемы».

Но тут добавилось тревог. Во-первых, если Ленэнерго ничего не заплатит на обычку по итогам года, могут ли не рекомендовать дивиденды на преф? Тут больше юридических тонкостей, по идее не могут, но это не точно. Впрочем, основная неопределенность в этих префах — реорганизация Россетей. Если ФСК будет поглощать и прочие дочки — какой будет цена? По опыту Россетей — это просто рыночная котировка.

За эти неопределенности доходность по итогам года на преф рисуется около 15%. По плану на 4-ый квартал прибыль около 4 млрд рублей (4,2 рубля), попадали в свой план не всегда, но рубля 3 за квартал наверняка заработают.

Такой доходности у префа еще не было:

Коротко про другие отчеты:

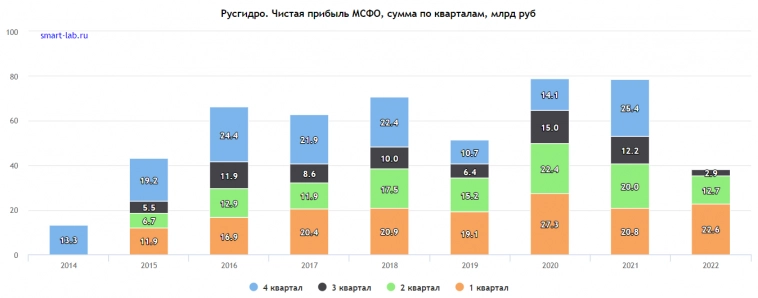

Русгидро — дорого, в 3-ем квартале прибыль скукожилась. Подробнее смотреть лень, всегда казались дорогими. Про Русгидро либо хорошо, либо никак:

МТС РСБУ

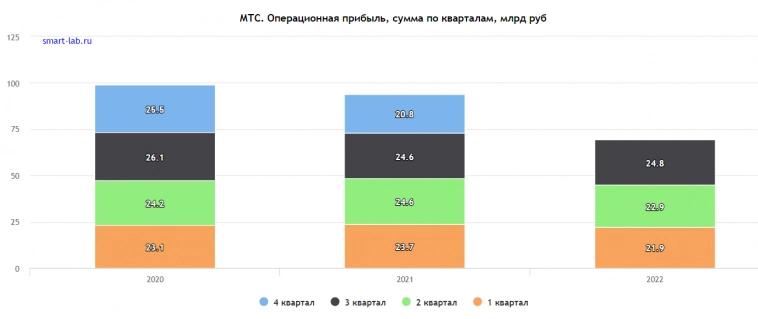

Про МСФО и восстановление операционных доходов писал здесь. В РСБУ это тоже хорошо видно:

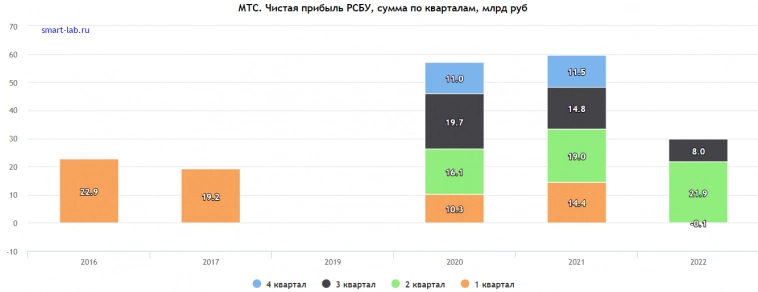

Чистая прибыль пока не очень:

А могли ведь взять дивидендами с МГТС, а не брать займом и платить по нему конский процент. Но пусть это останется на их совести.

Кратко и 100 процентов по делу! Спасибо! Давно присматривался и хотел разобрать ЭфЭсАй, сейчас придал мне ускорение ))

Жалко, что не написал про FESCO, там один из основных факторов в букве W Свот анализа близится к развязке ))

Анатолий Полубояринов, ага, мое мнение пакет будет продан госструктуре, типа Росатома. Такой стратегический актив будут контролировать через пакет акций.

Вас же не смущает «государственность» НМТП? а ее там гораздо больше чем у FESCO в этом случае.

Главное, чтобы текущая команда не развалилась и отчетность выдавали также качественно как сейчас.

А государство в данном случает открывает дорогу к лоббизму и улучшению конкурентоспособности ДВМП по сравнению с группой «Дело».

Так что пока я вижу плюс от этой ситуации в компании p/e которой около двух.

Алексей Юрченков, сейчас ставки на контейнеры снижаются, не лучшая фаза цикла для ДВМП.

80 млрд. не получат в компанию, а многие ждали.

Лучше заходить после коррекции.

Antihype, у Вас есть информация о внутрироссийских ставках на контейнеры?

У Вас есть информация о доле выручки ДВПМ, которая приходится на фрахт именно контейнеров?

Алексей Юрченков, контейнеры занимают львиную долю в выручке, ставки на фрахт коррелируют с международными бенчмарками. Более точной информации нет. Попробую выяснить через источники в компании. Если что, напишу.

Antihype, информацию по львиной доле именно фрахта контейнеров в открытых источниках не нашел.

Если будет информация через другие источники — буду оченьприочень благодарен.

спасибо большое.

детский мир — для меня совсем НЕдетский мир — словил в этих акциях лося(((

русгидро- тоже не радует инвесторов уже лет так пять((( и угораздило меня связаться с ним год назад))

ЭсЭфАй — я пас, что то он мне не нравится)) интересно сколько у него физиков, наверно маловато буит(

Сейчас модно говорить не «от безальтернативности», а от «безысходности»;)

Анатолий, в истории Европлана в 2015 обозначено IPO:

не знаешь случайно, что это была за история?