06 ноября 2012, 18:57

Прогноз: от теории к практике - 1.

С недавних пор, помимо основной своей учебы, прохожу курс обучения в Центре Математических Финансов МГУ. В одну из образовательных программ этого проекта входит программирование в R. Для тех, кто не знаком, R — язык программирования для статистической обработки данных и работы с графикой, а также, свободная программная среда вычислений с открытым исходным кодом. Я, как человек, не понаслышке знающий милое слово «эконометрика», время от времени буду демонстрировать, каким видам анализа и прогноза временных рядов меня научили с использованием R, Matlab, Gretl и EViews. Спасибо ЦМФ и, конечно же, родному эконому МГУ!.. =)

Кривая VaR для фьючерса на индекс РТС (RIZ2 -12.12.).

Если кратко, Value at Risk (VaR) — стоимостная мера риска, используется для тестирования качества оценок риска. Представляет собой набор последовательных во времени значений VaR.

Для нашего прогноза используется выборка по данным с 01.05.12 по 02.11.12 период и возможности программного статестического пакета R. Основная задача данного анализа заключается в определении максимальных отрицательных значений доходностей по фьючерсу на индекс РТС. Оценка производится по динамике колебаний прошлого периода.

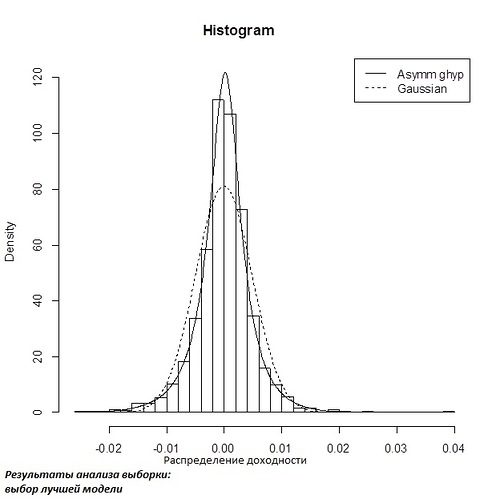

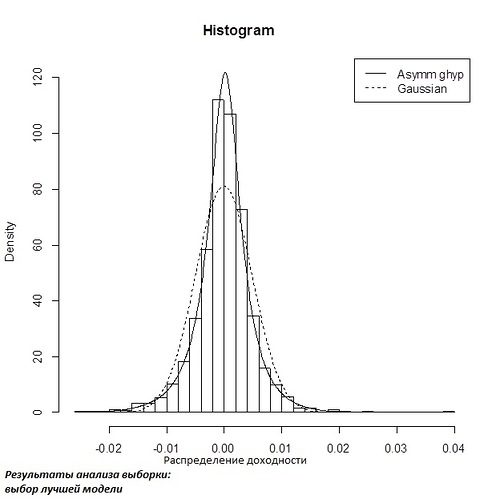

Основы метода. Берем три теоретических распределения: Гауссовское, t-распределение Стьюдента и гиперболическое нормальное распределение. На первом графике показаны два распределения и гистограмма распределения доходности на рынке за указанный период. Сравниваются между собой три этих распределения и выбирается та модель из них, которая наилучшим образом описывает динамику колебания доходности по фьючерсу на индекс РТС. Программа R задает параметры для всех этих распределений и смотрит, какое из них наилучшим образом описывает рыночную ситуацию. Обобщенная гиперболическая модель обосновывает наилучшим образом. Зная параметры распределения обобщенной гиперболической модели, мы строим прогноз самого VaRa.

Асимптотическое распределение (обобщенная гиперболическая модель) лучшим образом описывает распределение доходности на рынке.

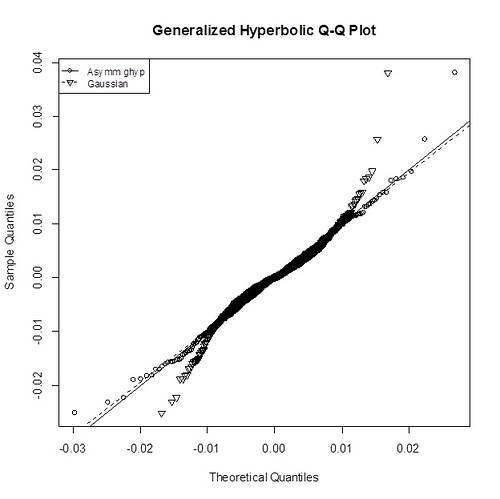

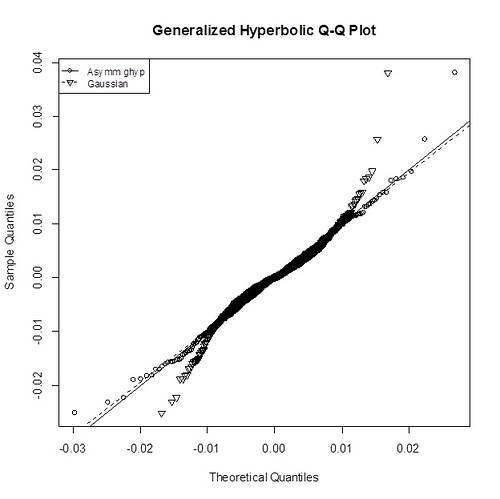

Визуальная проверка на нормальность также проводится с помощью графика квантиль-квантиль (Q-Q). Глядя на график, можно увидеть, что Гауссовское распределение (треугольники) хуже описывает наблюдаемую динамику доходностей на рынке, чем обобщенная гиперболическая модель (кружочки). Поэтому выбрали ее для прогнозирования доходности.

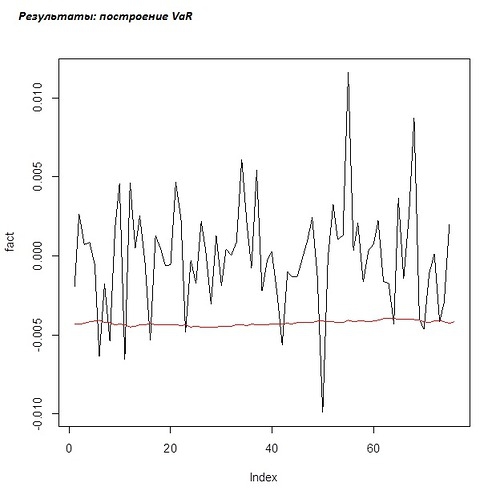

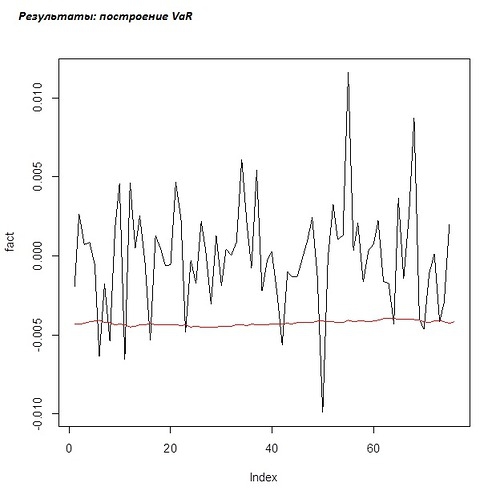

По оси X показан порядковый номер часовой свечи. По оси Y представлены процентные изменения дохода.

Мы установили доверительный интервал того, что доходность за час не упадет ниже прогнозируемого значения VaR с вероятностью 95%. Черная линия – это спрогнозированная линия доходности по обобщенной гиперболической модели. Красная – сама VaR.

Статистические методы дают нам сделать следующие выводы: за час с вероятностью 95% рынок не упадет по доходности ниже уровня VaR, т.е. доход не опустится ниже (-0,5%). Предполагается, что данный прогноз работает сроком в две недели, начиная с 06.11.2012.

Как можно это использовать?.. Например, можно построить робота, который будет заходить в лонг, когда цена опускается ниже уровня VaR. Как-нибудь попробую...=)

P.S.

Друзья, в моих целях нет пиара МГУ, ЦМФ, R, Matlab, Gretl, EViews и т.п.!.. :))

Мой блог на mfd.ru: mfd.ru/blogs/posts/view/?id=3097

Кривая VaR для фьючерса на индекс РТС (RIZ2 -12.12.).

Если кратко, Value at Risk (VaR) — стоимостная мера риска, используется для тестирования качества оценок риска. Представляет собой набор последовательных во времени значений VaR.

Для нашего прогноза используется выборка по данным с 01.05.12 по 02.11.12 период и возможности программного статестического пакета R. Основная задача данного анализа заключается в определении максимальных отрицательных значений доходностей по фьючерсу на индекс РТС. Оценка производится по динамике колебаний прошлого периода.

Основы метода. Берем три теоретических распределения: Гауссовское, t-распределение Стьюдента и гиперболическое нормальное распределение. На первом графике показаны два распределения и гистограмма распределения доходности на рынке за указанный период. Сравниваются между собой три этих распределения и выбирается та модель из них, которая наилучшим образом описывает динамику колебания доходности по фьючерсу на индекс РТС. Программа R задает параметры для всех этих распределений и смотрит, какое из них наилучшим образом описывает рыночную ситуацию. Обобщенная гиперболическая модель обосновывает наилучшим образом. Зная параметры распределения обобщенной гиперболической модели, мы строим прогноз самого VaRa.

Асимптотическое распределение (обобщенная гиперболическая модель) лучшим образом описывает распределение доходности на рынке.

Визуальная проверка на нормальность также проводится с помощью графика квантиль-квантиль (Q-Q). Глядя на график, можно увидеть, что Гауссовское распределение (треугольники) хуже описывает наблюдаемую динамику доходностей на рынке, чем обобщенная гиперболическая модель (кружочки). Поэтому выбрали ее для прогнозирования доходности.

По оси X показан порядковый номер часовой свечи. По оси Y представлены процентные изменения дохода.

Мы установили доверительный интервал того, что доходность за час не упадет ниже прогнозируемого значения VaR с вероятностью 95%. Черная линия – это спрогнозированная линия доходности по обобщенной гиперболической модели. Красная – сама VaR.

Статистические методы дают нам сделать следующие выводы: за час с вероятностью 95% рынок не упадет по доходности ниже уровня VaR, т.е. доход не опустится ниже (-0,5%). Предполагается, что данный прогноз работает сроком в две недели, начиная с 06.11.2012.

Как можно это использовать?.. Например, можно построить робота, который будет заходить в лонг, когда цена опускается ниже уровня VaR. Как-нибудь попробую...=)

P.S.

Друзья, в моих целях нет пиара МГУ, ЦМФ, R, Matlab, Gretl, EViews и т.п.!.. :))

Мой блог на mfd.ru: mfd.ru/blogs/posts/view/?id=3097

24 Комментария

Rober4606 ноября 2012, 19:03это типа сильно помогает профит рубить?+1

Rober4606 ноября 2012, 19:03это типа сильно помогает профит рубить?+1 Rober4606 ноября 2012, 19:11ё маё… это был сарказм вообще то0

Rober4606 ноября 2012, 19:11ё маё… это был сарказм вообще то0 roma09506 ноября 2012, 19:20Молодец, что изучаешь. Я в statistica при поддержке одного уважаемого трейдера пытаюсь нейросети покорить. R тоже умеет с ними работать0

roma09506 ноября 2012, 19:20Молодец, что изучаешь. Я в statistica при поддержке одного уважаемого трейдера пытаюсь нейросети покорить. R тоже умеет с ними работать0 Кан Делябр06 ноября 2012, 20:00Жаль, что эта математическая схоластика имеет мало отношения к реальности рынка.0

Кан Делябр06 ноября 2012, 20:00Жаль, что эта математическая схоластика имеет мало отношения к реальности рынка.0

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой вызывает изменения и в других классах активов. В...

10.03.2026

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции. Поддержку оказывает позитивная динамика инфляции, негатив...

10.03.2026