RAZB0RKA отчета OZON по МСФО 3кв'22. Смотрим реальный Cash burn

В прошлый раз разборка OZON по итогам 1п'22 включала в себя не только отчет, но историю компании и инвестиций Леонида Богуславского

https://t.me/razb0rka/191

https://t.me/razb0rka/191В этот раз, будем смотреть только основные показатели:

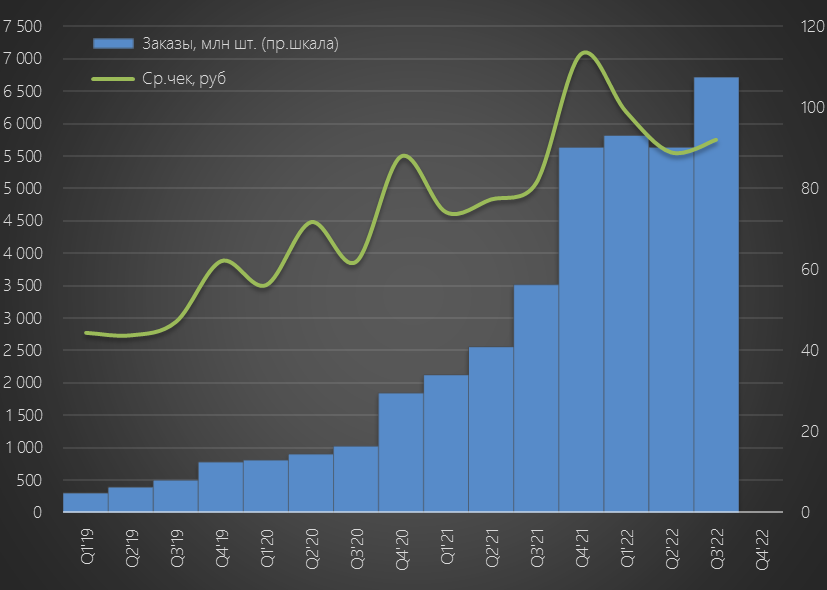

В 3кв'22 заказы на площадке OZON показали бурный рост, превысив 107 млн

Однако средний чек практически не вырос за квартал, что негативно повлияло на динамику оборота площадки (GMV)

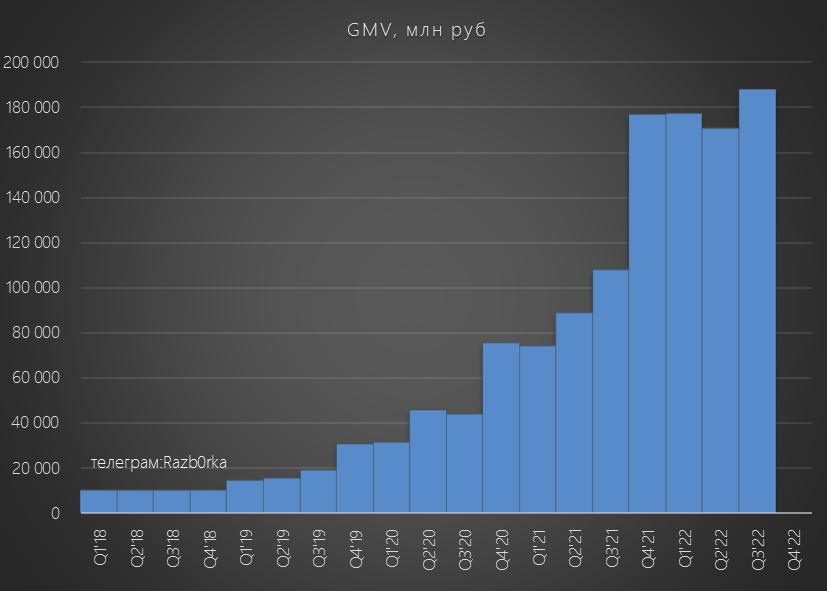

GMV вырос всего на 10% к 2кв'22 и составил 188 млрд руб

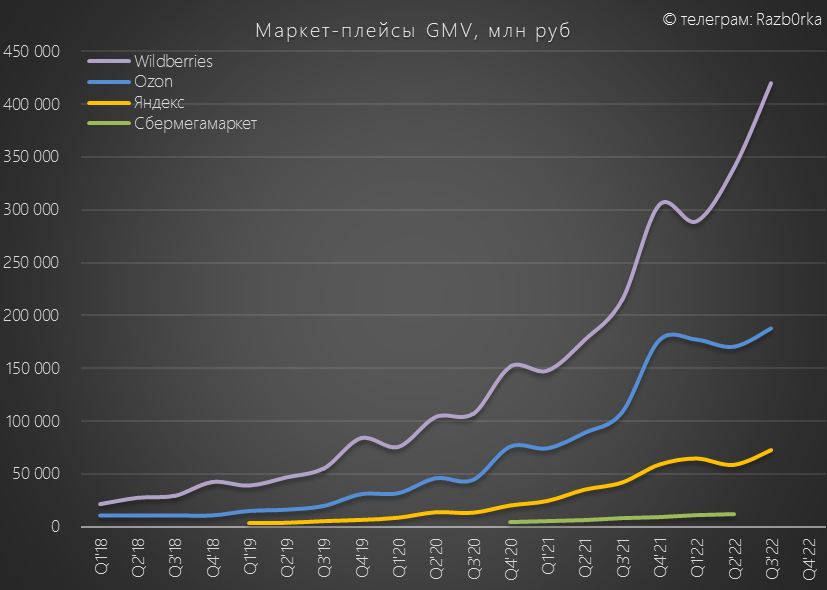

Для сравнения, GMV WIldberries и Яндекс.Маркет выросли на 24%

OZON начинает серьезно отставать от конкурентов в темпах роста

Сложно оценить «вклад» пожара на московском РЦ в замедление динамики GMV

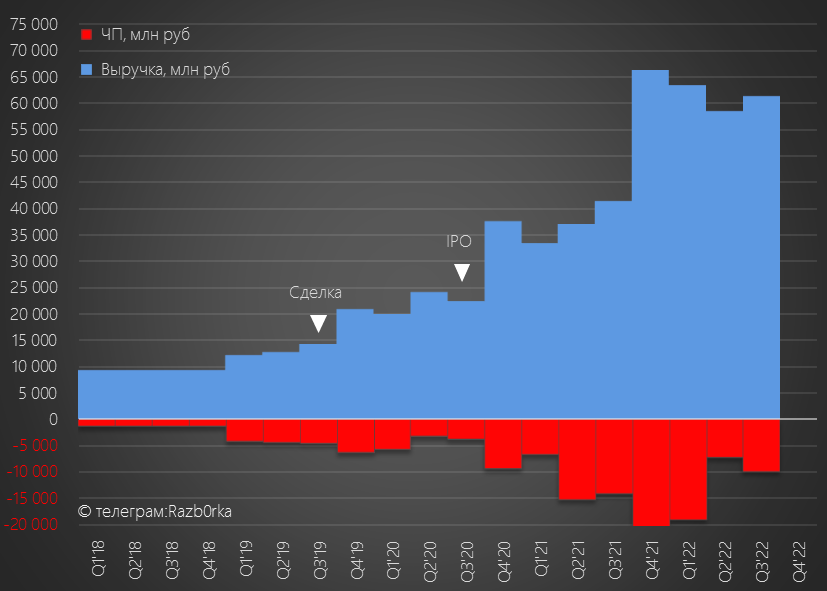

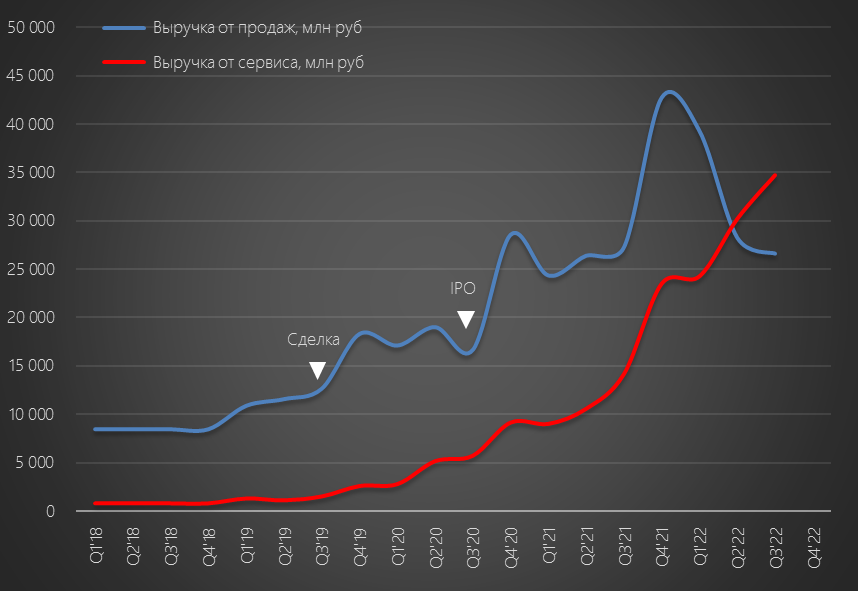

При этом, 10%-ый рост GMV отразился всего лишь в 5%-ом росте выручки компании

Все дело в том, что выручка от продаж cобственного товара OZON снижается

А вот выручка от сервисов маркетплейса в 3кв уверенно растет и вышла на 1-ое место

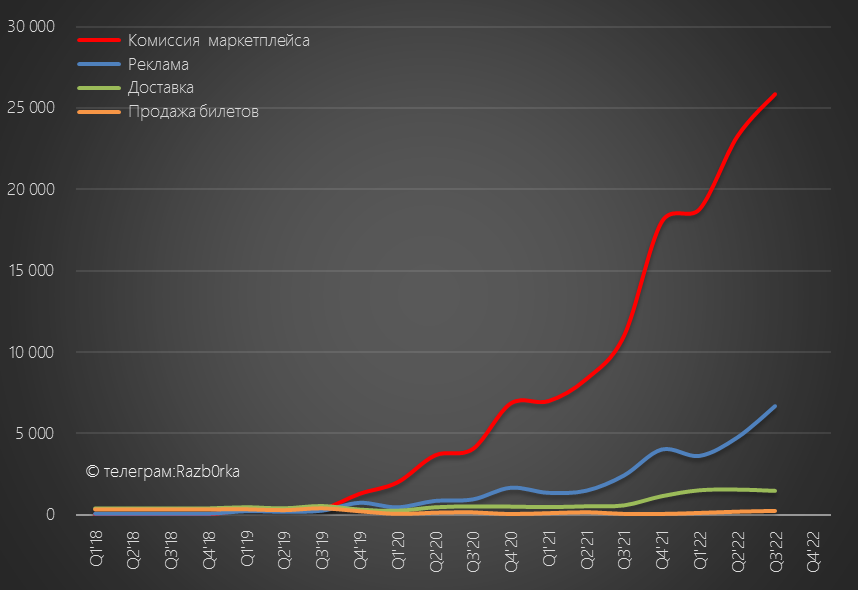

Если более детально посмотреть на ее структуру то видно, что в основном растут комиссии с продавцов и выручка от рекламы

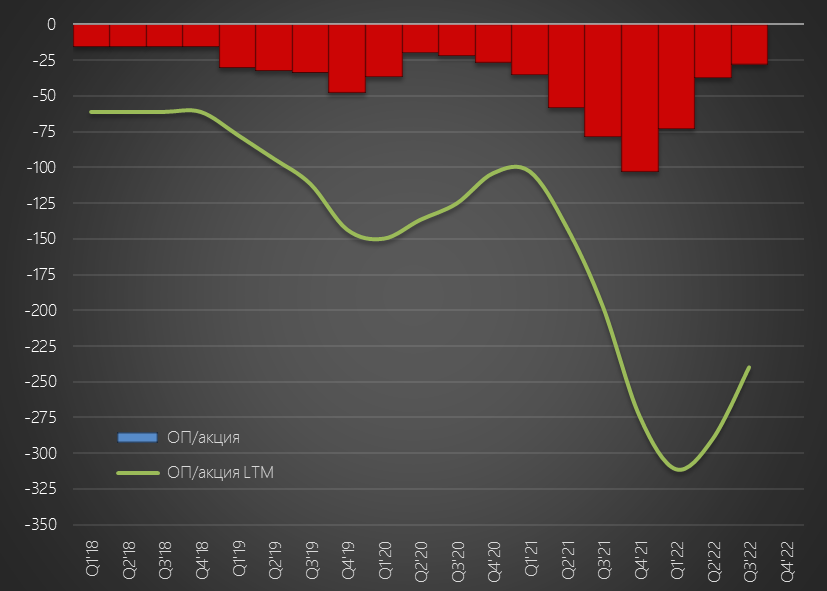

Убыток 3кв сильно искажен списанием из-за пожара на 10 млрд руб

Если смотреть убыток без этого расхода, то на операционном уровне видно некоторое улучшение

Опер.убыток 3кв составил «всего» 6 млрд руб, или -28 руб/акция

В годовом выражении опер.убыток снизился до 52 млрд руб или -240 руб/акция

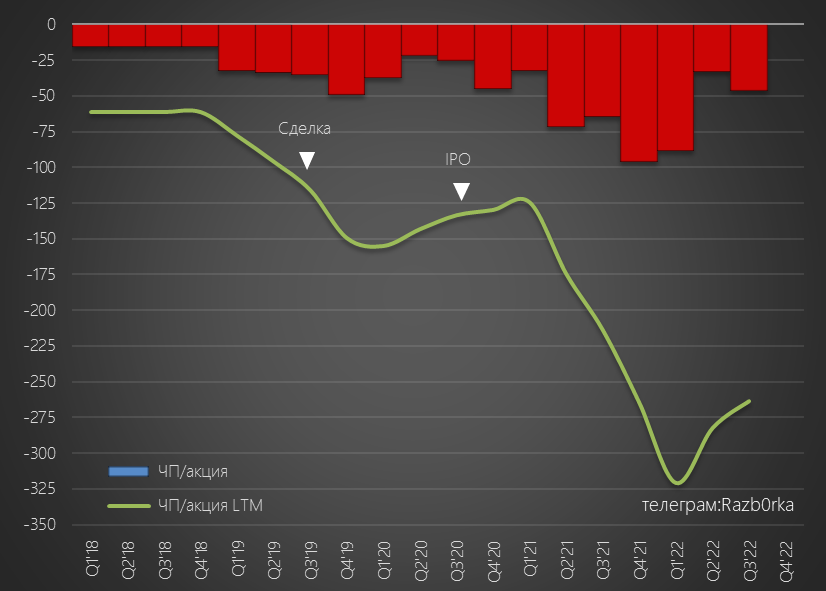

Чистый убыток в 3кв, без учета пожара, составил 10 млрд руб, или -46 руб/акция

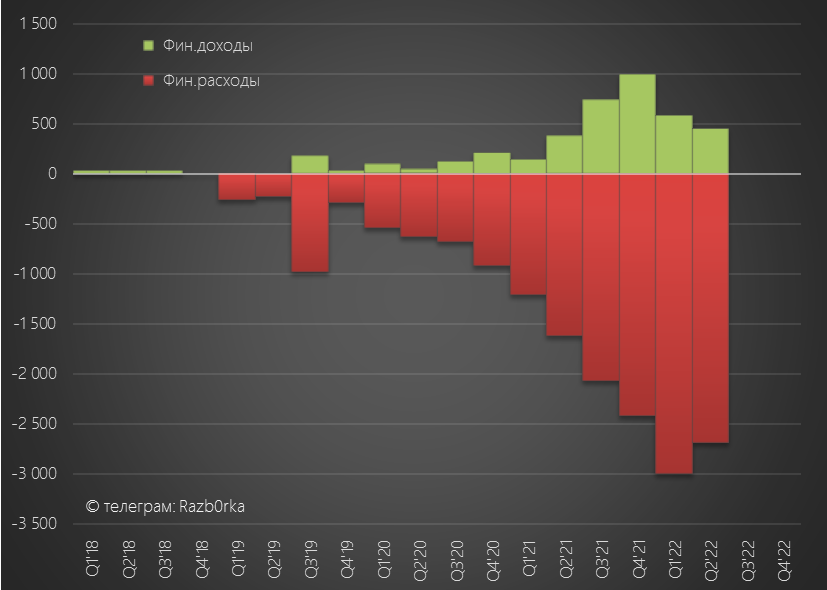

На чистый убыток повлияло уменьшение фин.расходов и рост отрицательных курсовых разницы

Стоит отметить, что расходы на обслуживание долга по прежнему значительны и серьезно влияют на фин.результат

При текущем размере долга и ставке ЦБ, компания тратит на % около 2.2 млрд руб в квартал

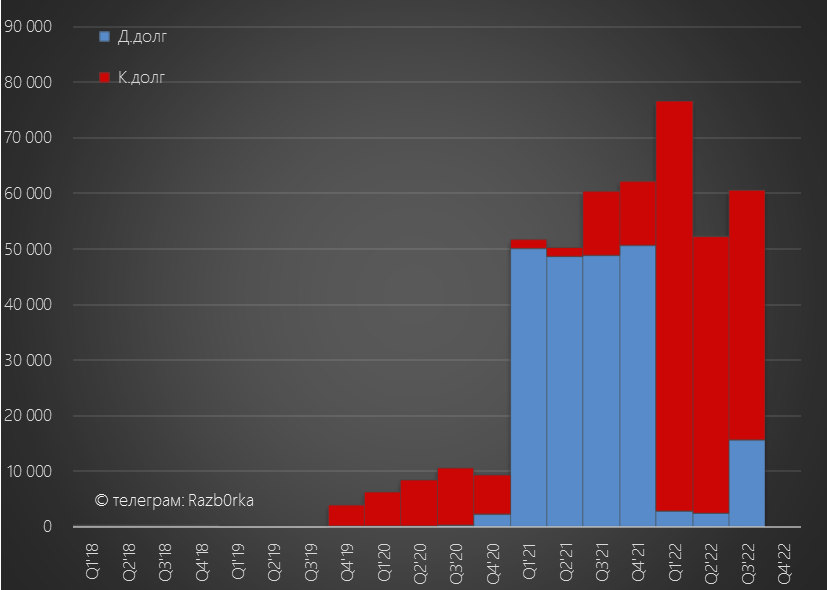

Тело долга в 3кв выросло на 8 млрд руб, из них 4.7 млрд это увеличение займов

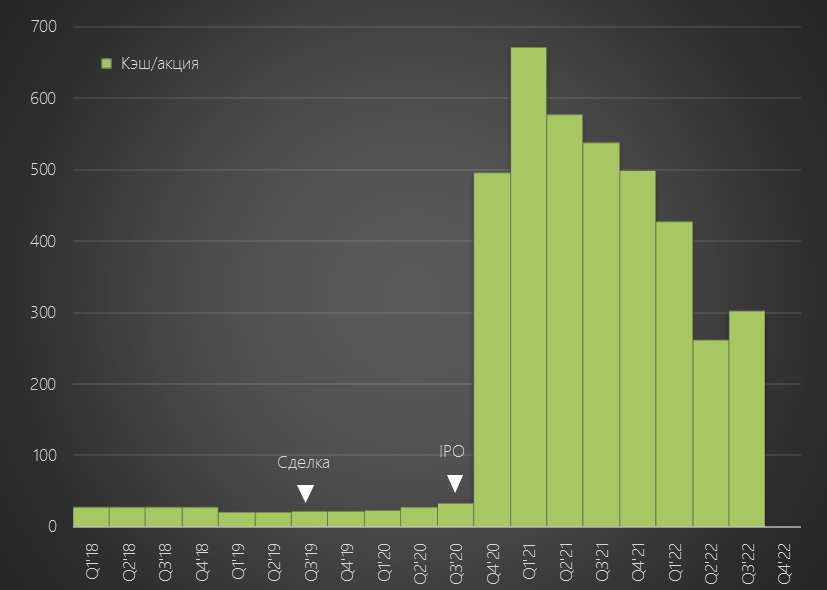

Денежных средств на конец 3кв у компании на счетах было 66 млрд руб или 300 руб/акция

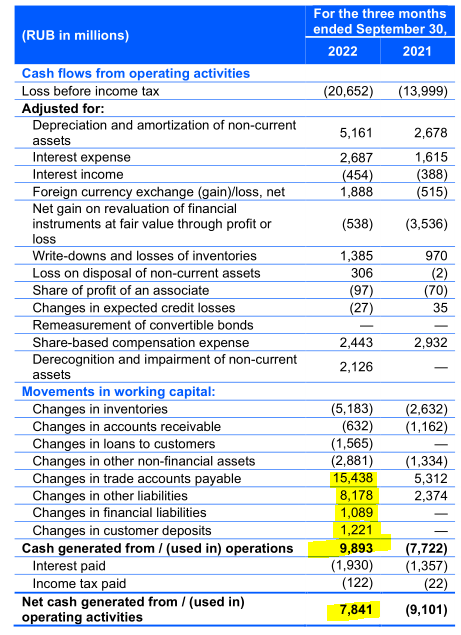

За 3кв денежные средства увеличились на 8 млрд руб или 38 руб/акция

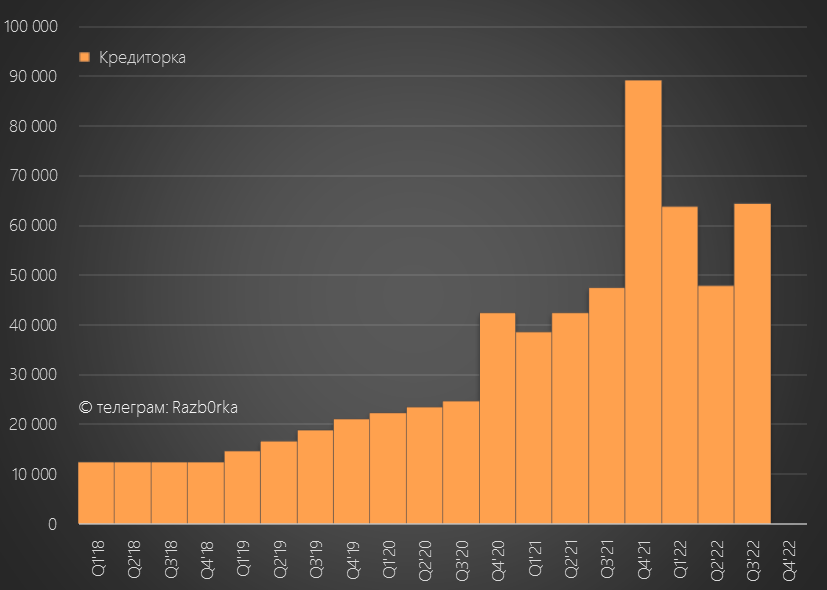

Мы же помним, что 4.7 млрд пришло из займов, а еще 15 млрд руб пришло из увеличения долга перед поставщиками

Это кстати, во многом и сделало OCF/FCF компании положительным

Если суммировать изменение оборотного капитала, то мы получим 15.6 млрд руб

Соответственно, операционный денежный поток до изменения рабочего капитала был отрицательным

9.89 млрд-15.6 млд = -5,71 млрд руб

Чистый опер.денеж.поток (Net OCF) без учета этих 15.6 млрд был так же отрицательным

7.84-15.6 млрд = -7.76 млрд руб

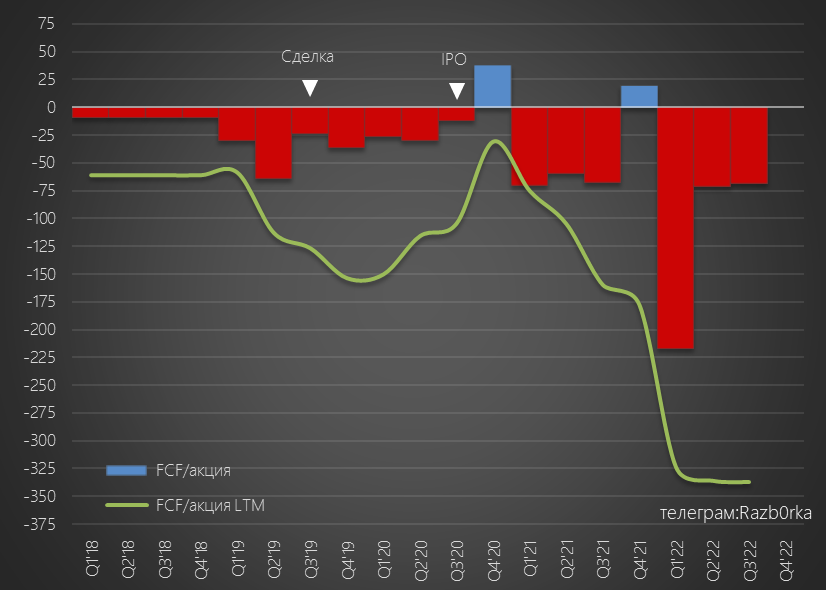

А значит и FCF в 3кв был не +0.8 млрд руб, а -14.8 млрд руб

В пересчете на акцию это уже традиционные -70 руб/акция за квартал

Cash burn в годовом выражении стабилизировался на уровне -350 руб/акция

Это означает, что запаса денежных средств хватает менее чем на год работы в текущем режиме

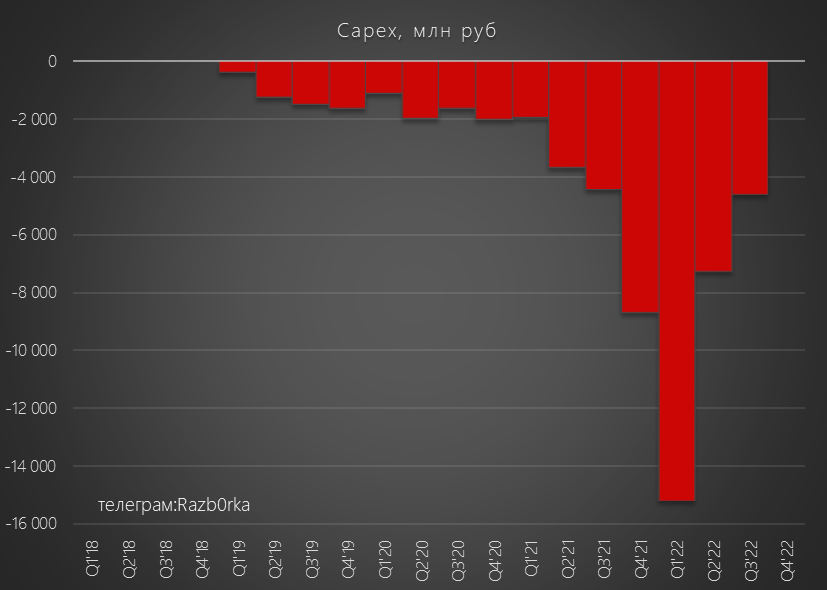

Понимая это, компания в 2-3кв резко сократила Capex

Но как конкурировать с убегающим вперед Wildberries и догоняющим Яндекс.Маркет сокращая вложения в инфраструктуру?

Надеюсь у менеджмента есть ответ на этот непростой вопрос

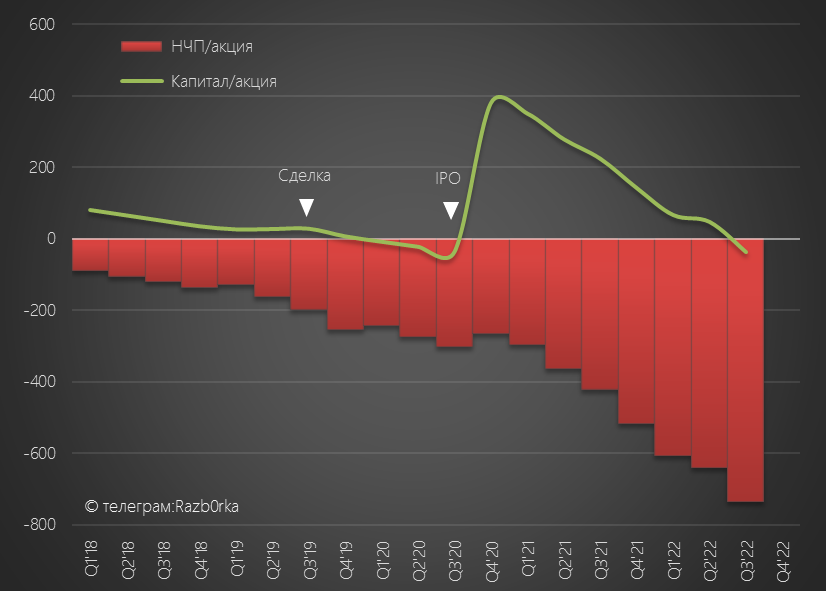

В результате убытка 3кв, капитал компании стал отрицательным впервые с момента IPO

Накопленный убыток компании составляет гигантские 159 млрд руб или -735 руб/акция

- Площадка продолжает расти, но медленее основных конкурентов

- Компания все больше превращается из продавца в чистый маркетплейc

- Без учета пожара, наблюдается улучшение операц. результатов

- Денежных средств хватит менее чем на год деятельности в текущем режиме

- Большая часть денежных потоков и увеличение денежной позиции была сформирована ростом рабочего капитала (кредиторки)

Будет дополнительная эмиссия? Или компания сможет найти кредитора?

Напишите в комментариях, как вы видите дальнейшее развитие OZON

Все выводы как обычно вы делаете сами!

Телеграм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

© RAZB0RKA 2022-2022. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. Автор RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником

Ru Karp21 ноября 2022, 18:08Недавно новость была. Озон открыл представительство в Шеньжене. Несколько месяцев назад просматривал рынок видеокарточек. Озон предлагал весьма хорошие цены, доставка из Китая.0

Ru Karp21 ноября 2022, 18:08Недавно новость была. Озон открыл представительство в Шеньжене. Несколько месяцев назад просматривал рынок видеокарточек. Озон предлагал весьма хорошие цены, доставка из Китая.0