МТС. Отчет за 3Q 2022г. Долги, дивиденды и перспективы.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.11.22 вышел отчёт за 3 квартал 2022 г. компании МТС (MTSS). Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

МТС – это ведущая компания в России и странах СНГ по предоставлению услуг мобильной связи. Кроме мобильной связи МТС предоставляет услуги фиксированной телефонии, широкополосного доступа в интернет и цифрового кабельного телевидения. У компании есть крупнейшая в России непродовольственная розничная сеть, в которую входит более 5000 салонов связи по обслуживанию клиентов и продаже мобильных устройств.

Также компания владеет МТС банком, что позволяет ей оказывать банковские и финансовые услуги. МТС формирует облачные решения, где планирует стать ведущим частным поставщиком в России. А также имеет свою экосистему. В частности, активно развивается онлайн-кинотеатр KION, каталог которого включает более 200 ТВ-каналов и тысячи фильмов, сериалов, мультфильмов.

Текущая цена акций.

Уже более 10 лет акции компании торгуются в широком боковике 155-353 ₽. Последний раз у верхней границы этого коридора котировки были летом 2021 года. Далее начался тренд вниз, который ускорился с началом СВО. Нижней границы своего боковика акции достигли 24.02.2022. Далее котировки отскакивали на 75%, в основном на хорошем отчёте за первый квартал и объявлении о дивидендах. Затем снова снижались. На данный момент акции до сих пор не закрыли свой летний дивидендный гэп. Текущая цена 230 ₽.

Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «обучение»есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

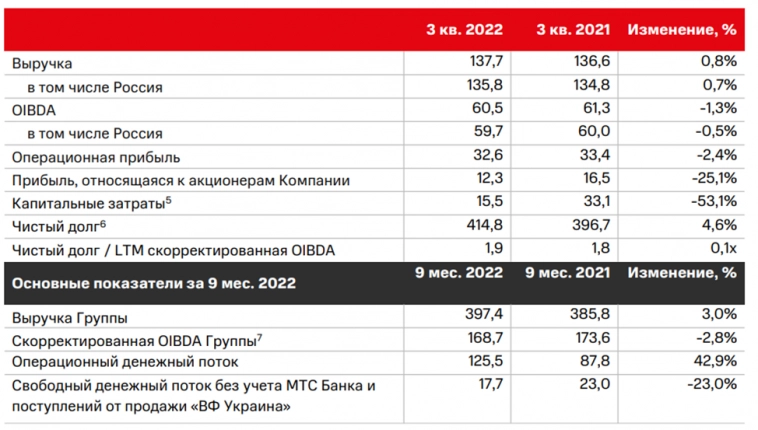

По итогам 3 квартала:

- Выручка 137,7 млрд (+0,8% г/г);

- OIBDA 60,5 млрд (-1,3% г/г);

- Чистая прибыль 12,3 млрд (-25% г/г).

По итогам 9 месяцев:

- Выручка 397,4 млрд (+3% г/г);

- OIBDA 168,7 млрд (-2,8% г/г);

- Чистая прибыль 27,1 млрд (-57% г/г).

Влияние сегментов на финансовые результаты.

МТС выделяет несколько основных бизнес-сегментов:

- Телеком – это основной бизнес по предоставлению услуг связи;

- Ритейл – сеть розничных магазинов по продаже бытовой электроники (в основном мобильных телефонов);

- Финтех – банковские и финансовые услуги на основе МТС-Банка;

- Медиа – спутниковое, кабельное ТВ, IPTV и онлайн кинотеатр KION;

- Прочие – облачные и цифровые решения и т.п.

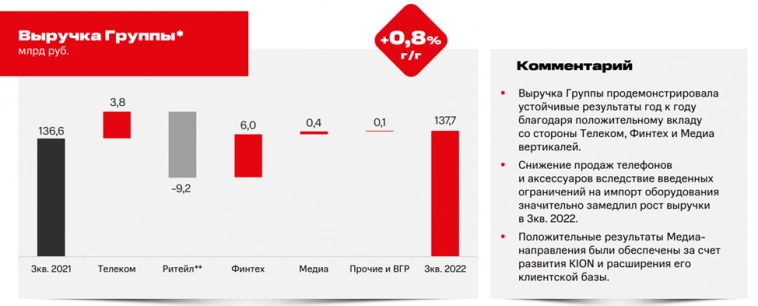

Как видим, МТС продолжила показывать медленный рост выручки. Драйверами роста в 3 квартале были: Финтех (+6 млрд), Телеком (+3,8 млрд), Медиа (+0,4 млрд). А Ритейл показал снижение выручки на 9,2 млрд, в следствии снижения продаж телефонов и аксессуаров из-за ограничений на импорт оборудования.

OIBDA (Operating Income Before Depreciation and Amortization) – это финансовый показатель, означающий операционный доход до вычета амортизации. OIBDA = Операционная прибыль + амортизация основных средств и нематериальных активов.

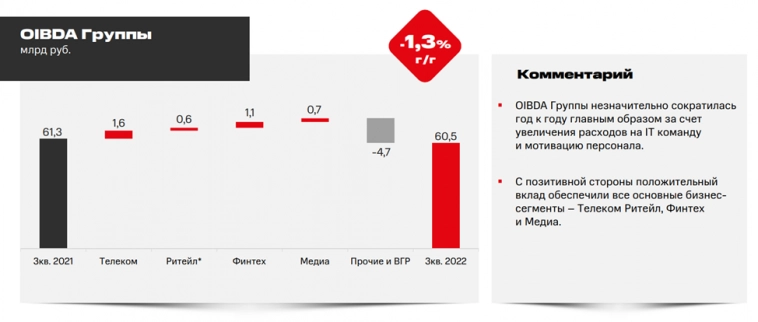

Положительный вклад в OIBDA внесли: Телеком (+1,6 млрд), Финтех (+1,1 млрд), Медиа (+0,7 млрд), Ритейл (+0,6 млрд). Но в итоге, OIBDA снизилась на 1,3% из-за увеличения расходов на персонал.

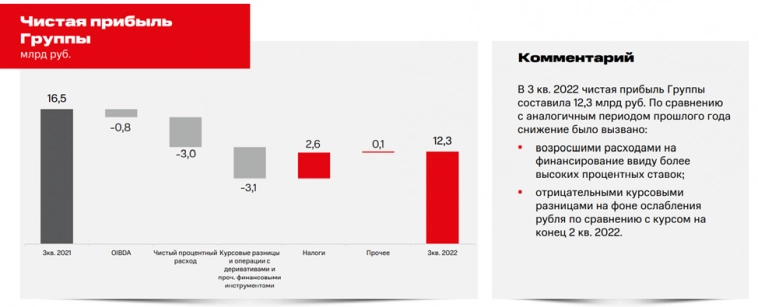

Чистая прибыль за 3 квартал снизилась на 25% из-за снижения OIBDA, роста расходов по обслуживанию долга и курсовых разниц.

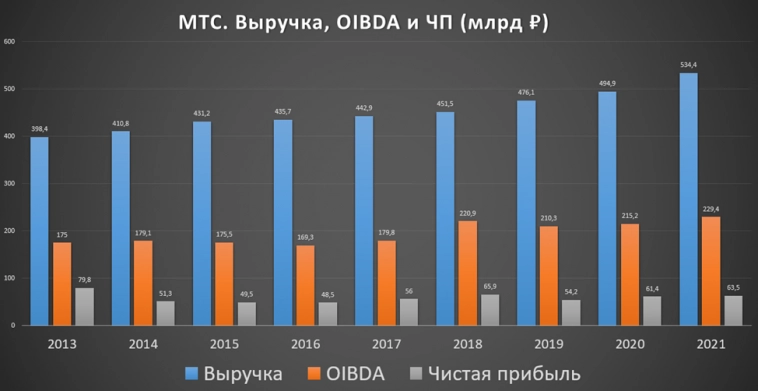

Выручка и прибыль. Динамика по годам.

На годовом горизонте видим непрерывно растущую выручку. Но МТС сложно назвать компанией роста, т.к. темпы роста выручки в среднем 4% за последние 5 лет. Вот и по итогам 2022 года можно ожидать рост примерно на эти же 4%.

OIBDA также потихоньку увеличивается, но не так красиво, периодически случаются коррекции.

Чистая прибыль практически не растёт. А в этом году результат похоже, что будет худшим за последние 10 лет. Прогнозная чистая прибыль по итогам года 39 млрд руб.

Т.е. МТС хоть и стабильно прибыльная компания, но не особо растущая. В целом показатели роста ниже инфляции. Собственно, это и объясняет тот факт, что акции торгуются в широком боковике, без тренда вверх.

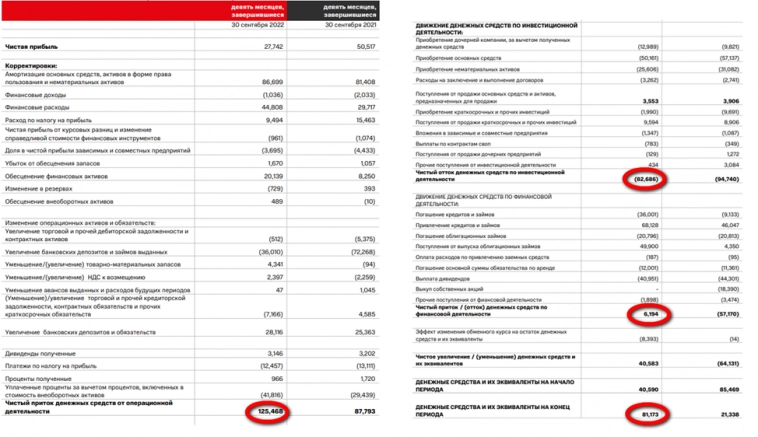

Движение денежных средств.

Кстати, несмотря на то, что по итогам 9 месяцев чистая прибыль упала на 57% г/г, всё же чистый приток от операционной деятельности вырос на 42,9% до 125 млрд ₽.

На инвестиционную деятельность было потрачено 82,6 млрд (-12% г/г), в основном это связано с кап затратами.

От финансовой деятельности был приток в размере 6,1 млрд за счёт увеличения долговой нагрузки.

В итоге денежные средства на счетах за год увеличились на 40,5 млрд рублей.

Капитальные затраты.

Как мы отмечали выше, на инвестиционную деятельность за последний год было потрачено 82,6 млрд. А в 3 квартале 2022 года Капитальные затраты составили 15,5 млрд руб., снизившись год к году на 53% преимущественно за счет введенных ограничений на закупку оборудования в 2022 году.

В частности, в 3 квартале были приобретены:

- 100% группы «Броневик» (ООО «Броневик Онлайн» и ООО «Компания Броневик»), один из лидеров российского рынка онлайн-бронирования отелей. Куплен для развития нового направления бизнеса МТС Travel (ООО «МТС Трэвел») в сфере путешествий и туризма.

- В июле МТС объявила о закрытии сделки по приобретению контрольного пакета акций группы компаний Webinar (бренды Webinar Meetings, Webinar.ru, We.Study, COMDI), крупнейшего российского разработчика решений для вебинаров и онлайн мероприятий.

- 25% доли ООО «Новые цифровые решения», совместного предприятия по развитию технологий связи стандарта 5G, которое объединяет крупнейших российских операторов связи.

- В августе 2022 года МТС инвестировал в белорусский стартап LogicLike, образовательную онлайн-платформу по развитию логики и мышления у детей.

- В октябре ПАО «МТС» и ООО «МТС Авто», 100% дочерняя компания МТС, объявили об инвестициях в группу компаний «Навител», российского провайдера навигационных и картографических решений.

Долговая нагрузка.

Общий долг уже превысил 0,5 трлн рублей! Чистый долг 414,8 млрд.

ND/OIBDA = 1,9.

К слову, совокупные обязательства превышают совокупные активы. Таким образом, собственный капитал стал отрицательным.

Вообще динамика не самая радостная. Чистый долг растёт с 2018 года и за это время вырос в 1,8 раза.

В итоге, долг уже немаленький. Суммарно долговая нагрузка примерно соответствует годовой выручке компании. Для снижения долга, компания может продать свои сотовые вышки. Провести IPO МТС банка. Или временно снизить дивиденды. В общем ещё есть время и варианты, пока ситуация не стала сверх критической.

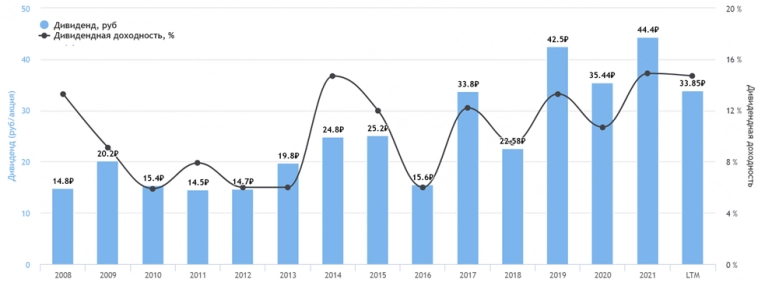

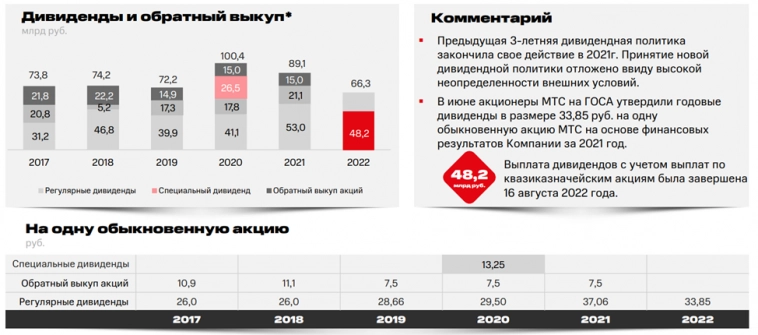

Дивиденды.

На фоне такой долговой нагрузки, компания продолжает выплачивать дивиденды. В этом году на эти цели ушло 66,3 млрд. Что, к слову, превышает всю чистую прибыль за 2021 год.

Главная причина таких щедрых выплат – это компания АФК Система, которая владеет половиной МТС. Материнской компании нужны деньги для покрытия своих долгов и наращивания инвестиций. Таким образом, из МТС она выжимает по максимуму.

Также важно отметить, что предыдущая трёхлетняя дивидендная политика завершена. И принятие новой политики на данный момент отложено. Возрастает момент неопределенности по будущим дивидендам.

Но скорей всего АФК Система продолжит выкачивать прибыль из МТС. Поэтому если за 2022 год будет распределено 100% чистой прибыли на дивиденды, то можно ожидать 20₽ на акцию или 8,6% доходности к текущей цене. Но учитывая, что обычно на дивиденды уходит денег больше, чем чистая прибыль, то вероятно, выплаты превысят 30₽, т.е. доходность может быть выше 13%.

Мультипликаторы.

По мультипликаторам компания оценена на среднем уровне:

- Текущая цена акции = 230 ₽;

- Капитализация компании = 460 млрд ₽;

- EV/EBITDA = 4;

- P/E = 11;

- P/S = 1;

- P/B отрицательный.

Перспективы.

Долгосрочная стратегия компании связана с развитием цифровых продуктов и экосистемы на базе сильного телекоммуникационного бизнеса.

Компания отмечает более чем двукратный рост количества пользователей экосистемной подписки МТС Premium и сервиса лояльности МТС Cashback в сравнении с прошлым годом.

Продолжается рост цифровых направлений – KION, МТС Entertainment, МТС Music, МТС Строки и других. Компания инвестирует и в новые направления, такие как МТС Travel, Умный Дом, кибербезопасность.

МТС с 01.10.22 повысил тарифы, что найдёт отражение в 4 квартале. Также в 2023 году ожидается дополнительный рост тарифов на сотовую связь на 10-15%.

Выводы.

Итак, подытожим, МТС – это крупная, качественная и прибыльная компания.

Текущий отчёт можно слегка негативным. Главная проблема 2022 года – это просадка в Ритейле. Продажи телефонов упали в 2 раза.

Несмотря на сложный год, годовая выручка продолжает медленный рост. Также у компании есть некоторые перспективы по дальнейшему планомерному росту. В основном они связаны с ростом тарифов на мобильную связь и развитием экосистемы.

Но МТС – это скорее не история роста, а дивидендная фишка. Ранее МТС платила достаточно высокие дивиденды. Принятие новой политики на данный момент отложено. Но скорей всего, и в следующем году выплаты продолжаться.

При этом у МТС довольно высокая долговая нагрузка, которая продолжает расти. Немало денег уходит кредиторам в виде процентов по займам.

Мультипликаторы средние. Сейчас акция торгуется ниже середины многолетнего боковика. Динамика котировок во многом будет зависеть от решений по новой дивидендной политике.

Моя ситуация.

У меня в портфеле есть небольшая доля этой компании. Около трёх процентов от всего портфеля российских акций. Я её покупал, как дивидендную составляющую. В принципе несколько лет получал нормальные дивиденды. Но сейчас всё больше напрягает растущий долг. Подумаю о дальнейших покупках, если акция упадёт ниже двухсот рублей. Если же акция отрастёт выше 300₽, то возможно, закрою позицию с небольшой прибылью.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

Дядя Никита20 ноября 2022, 20:17Спасибо за разбор.+1

Дядя Никита20 ноября 2022, 20:17Спасибо за разбор.+1 Melorka21 ноября 2022, 03:00Спасибо!+1

Melorka21 ноября 2022, 03:00Спасибо!+1