03 ноября 2012, 15:36

Портфель разумного инвестора. Концепция долгосрочных инвестиций. Часть 1

История нас учит тому, что ничему не учит.

ПРОЛОГ.

В последнее время довольно часто приходится слышать, что фундаментальный анализ и долгосрочные инвестиции якобы не работают, и в ближайшее время учитывать фундаментал в сфере инвестиций тоже не нужно.

Говорят, например, что рынок на том же уровне, как он был и в начале 2006 года (а это уже почти 7 лет назад), и намного выгоднее и безопаснее (сейчас с учетом системы страхования вкладов) держать деньги на депозите в банке – многие управляющие ведь имеют доходность ниже депозитов за данный период. Вот почему сфера ПИФов и ДУ сейчас не блещет…

Об этом и пойдет речь далее. Хочу логически обосновать преимущества долгосрочных инвестиций. Как можно больше зарабатывать при гораздо меньших временных и нервных затратах, чем при спекуляциях. Да и сами спекулянты признаются, что занятие это не очень хорошее, так как шансов на успех совсем мало.

Еще несколько слов про «псевдодолгосрочников», это те, кто занимаются долгосрочными инвестициями, но не правильно понимают, чем они занимаются, — вот они приводят график растущего тренда, потом рассказывают, что вот здесь внизу нужно купить и держать всё время и в итоге будет – профит!!!

Или приводится такая схема: вкладывая ежемесячно по 10 долларов в покупку акций через N-ое количество лет Вы станете долларовым миллионером. Но это всё получиться, если был растущий тренд! А если нет, то Вы даже не догоните ставку депозита…

Еще есть очень замечательная система долгосрочного инвестирования, основанная на регулярной ребалансировки – «портфель лежебоки» или «портфель простака» Спирина — смотри тут fintraining.livejournal.com/274007.html.

Может показаться, вот же граали!!! Но это ложные пути, тут есть моменты, о которых не говорят …

По поводу регулярных инвестиций на небольшие суммы сразу скажу: НЕТ! Так как, например, при инвестициях в 10 тысяч рублей ежемесячно – Вы будете платить комиссий брокеру, депозитарию и бирже в общем 355 рублей (в БКС), то есть при покупке на 10 000 руб. Вы сразу теряете 3,55% своих денег плюс потери на спрэде, если это акции из второго эшелона! Это много. Нужно покупать минимум на 70 000 рублей в месяц, тогда процент накладных расходов будет около 0,5% (но это в России не многим доступно при средней ЗП в 18 тыс. руб.). Конечно, можно накапливать и покупать новые акции раз в квартал, полугодие или год (или инвестиции осуществлять через индексный ПИФ), но сама суть регулярности покупок по любым ценам не верна, так как не учитывается соотношение цены и стоимости, но об этом ниже.

С использованием «портфеля лежебоки» я тоже не соглашусь – конечно, результат хорош – увеличение капитала в 118,4 раз за 12 лет, при том, что составляющие портфеля выросли за это время гораздо меньше: акции – выросли в 13,7 раза, облигации – в 26,8 раз, золото – в 19,5 раз. Но есть одно упущение, данных условий может больше не сложиться, а может сложиться всё ровно наоборот. Использование золота в качестве инвестиций под очень большим сомнением – это доказывает история, об я отдельно расскажу.

Да и увеличение капитала в 118 раз для данного отрезка времени это не очень то и много! Вот всего два трейда с акциями Сбербанка об., и только в лонг: 1) октябрь 1998 (0,20 руб.) – январь 2008 (100,00 руб.), 2) февраль 2009 (14,00 руб.) – декабрь 2010 (98,00 руб.)). И капитал увеличен в 3500 раз!!! Всего двумя сделками. Прямо сказка! 118 раз уже не так и круто. И еще я не учел дивиденды.

Конечно, на это можно сказать, что «задним умом» все богаты. Но я просто хотел наглядно показать, что лучше иногда не быть «простаком» или «пассивным» инвестором, лучше быть разумным инвестором. Об этом и будет моя статья. Надеюсь, она может кому-нибудь поможет в сфере инвестиций основанных на фундаментальном анализе.

Кстати, один даже успешный краткосрочный трейдер говорил следующее про спекуляции на рынке: «Никому не советую идти с самого начала. Люди приходят за деньгами. Но кроме потери денег, Вы еще получаете геморрой».)))

Шансы заработать на спекуляциях (интрадей и прочее) не более 5%, а шансы заработать, применяя правильно фундаментал на долгосрочном периоде равны 100%. Каждый может выбрать свой путь. Удачи!

ОСНОВНЫЕ ПОЛОЖЕНИЯ.

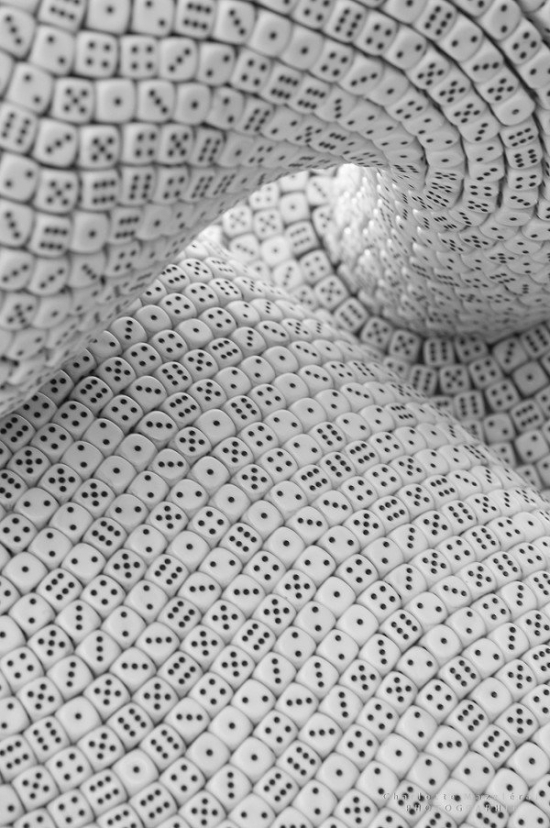

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени. Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

Оставшийся риск можно измерить простым математическим средством, так называемой бетой, которая показывает, насколько волатильна ценная бумага по отношению к рынку. Бета хорошо определяет риск волатильности ценных бумаг, торгуемых на эффективных рынках, где данные о публично торгуемых акциях быстро и точно выражаются в ценах. В современной финансовой истории правила диктуют эффективные рынки.

Эти идеи не только снискали уважение тепличных академиков, в колледжах, университетах, школах бизнеса и школах права, но и многие специалисты фондового рынка считают, что цены на фондовом рынке точно отражают исходные величины, что единственный существенный риск — это волатильность цен, а лучший способ его избежать — инвестировать в диверсифицированную группу акций.

Целое поколение получивших степень МВА и докторов права под влиянием современной финансовой теории рискует выучить неверные уроки и пропустить самые важные.

Особенно ценный урок современной финансовой теории берет начало в распространении страхования инвестиционного портфеля — компьютеризированной технологии для корректировки портфеля в условиях падающих рынков. Беспорядочное страхование портфелей способствовало приближению краха фондового рынка еще в октябре 1987 г. и падению рынка в октябре 1989 г.

Современная финансовая теория не могла объяснить ни последующую волатильность рынка, ни огромное количество других явлений, связанных с поведением акций компаний с невысокой капитализацией, акций, дающих высокий дивидендный доход, или акций с низким соотношением цены и прибыли. Piece de resistance неэффективности рынка стал мыльный пузырь Интернета и информационных технологий в США, который лопнул в конце 1990-х — начале 2000-х, что было отмечено резким изменением курсов акций, перепадом настроений участников рынка — от эйфории до депрессии — без малейшей связи со стоимостью бизнеса.

Энтузиасты современной финансовой теории все еще настаивают на том, что лучшая стратегия для инвестора — это диверсифицировать, опираясь на значение бета, или наугад и постоянно корректировать свой портфель инвестиций.

Но лучше пренебречь современной финансовой теорией и другими псевдосовременными взглядами рынка и заняться инвестиционной деятельностью. Лучше всего это сделать с помощью долгосрочных инвестиций в индексные фонды либо путем трезвого анализа компаний, которые инвестор в состоянии оценить. При таком мышлении существенным риском будет не бета или волатильность, а возможность потерь.

Оценка такого рода инвестиционного риска потребует размышлений о руководстве компании, ее продуктах, конкурентах и уровне задолженностей. Вопрос в том, будет ли прибыль от инвестиций после выплаты всех налогов, по крайней мере, равна покупательной способности первоначальных инвестиций плюс справедливая ставка дохода. Прежде всего, следует учесть такие факторы, как долгосрочные экономические показатели компании, качество и честность ее руководства и будущие ставки налогообложения и инфляции. Возможно, эти факторы не совсем конкретны, особенно по сравнению с притягательной точностью бета и других премудростей типа тех. анализа, но дело в том, что рассмотрение этих вопросов неизбежно, если только инвестор не желает себе навредить.

Абсурдность беты, в том, что «акция, стоимость которой резко падает по отношению к рынку… становится «рискованнее» при более низкой цене, чем она была при более высокой», — вот как бета определяет риск. Точно так же бета не может различить риски, заложенные в «специализированной игрушечной компании, продающей каменных зверушек или обручи с другой игрушечной компании, чей основной продукт — «Монополия» или Барби». Обычные инвесторы могут провести такие различия, поразмыслив над потребительским поведением и над тем, как конкурируют компании по производству потребительских товаров, а также могут рассчитать, когда существенное падение курса акций показывает возможность совершения покупки.

В противовес современной финансовой теории инвестиционная деятельность разумного инвестора не ограничивается диверсификацией. Она может потребовать даже концентрации, если не портфеля, то, по крайней мере, сознания его владельца. Говоря о концентрации портфеля, следует вспомнить Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять. С этой точки зрения риск возрастает, когда инвестиции и инвестиционное мышление слишком поверхностные. Стратегия финансовой и умственной концентрации может снизить риск, увеличив как глубину представлений инвестора о компании, так и уровень комфорта в отношении основных показателей компании до покупки.

Мода на бету страдает от невнимания к «основному принципу: лучше быть почти правым, чем абсолютно ошибаться». Долгосрочный успех инвестиционной деятельности зависит не от изучения беты и сохранения диверсификации портфеля, а от понимания, что быть инвестором — значит, управлять собственным делом. Перекомпоновка портфеля через покупку и продажу акций, направленная на достижение желаемого показателя бета-риска, делает долгосрочный инвестиционный успех невозможным. Такое «порхание с цветка на цветок» связано с огромными операционными издержками в форме спрэдов, вознаграждений и комиссионных, не говоря уже о налогах. Назвать кого-то, кто активно торгует на рынке, инвестором— «все равно, что назвать кого-то, кто часто заводит случайные связи, романтиком». Инвестиционная деятельность переворачивает народную мудрость современной финансовой теории с ног на голову: вместо призыва «не класть все яйца в одну корзину» мы получаем совет Марка Твена из «Простофили Вильсона»: «Клади все яйца в одну корзину, но… береги корзину!»

Основоположник стоимостного инвестирования Бен Грэхем раскрыл практически самую глубокую и мудрую инвестиционную стратегию в истории: она отвергает преобладающий, но ошибочный образ мыслей, где уравнивается цена и стоимость. Грэхем считал, что цена — это то, что платишь, а стоимость — то, что получаешь. Эти категории редко совпадают, но немногие замечают разницу.

Одним из самых ценных вкладов Грэхема стал персонаж по имени Господин Рынок, проживающий на Уолл-стрит – smart-lab.ru/blog/73166.php

Еще одно разумное наследие Грэхема — принцип запаса прочности. Принцип гласит, что не нужно инвестировать в ценную бумагу, если нет достаточных оснований для уверенности в том, что заплаченная цена намного ниже, чем полученная стоимость. Если бы потребовалось в двух словах изложить суть разумной инвестиционной деятельности, такими словами стали бы «запас прочности». Пока энтузиасты современной финансовой теории, ссылаясь на эффективность рынка, отрицают разницу между ценой (то, что платишь) и стоимостью (то, что получаешь), разумные инвесторы считают ее самой главной разницей в мире.

Эта разница показывает также, что термин «инвестирование в стоимость» излишен. Настоящее инвестирование должно опираться на оценку взаимоотношения между ценой и стоимостью. Стратегии, которые не применяют это сравнение цены и стоимости, вообще не сводятся к инвестированию, скорее, это спекуляция в надежде, что цены вырастут, — не убеждение, что заплаченная цена ниже, чем полученная стоимость. Многие специалисты совершают подобную ошибку, проводя различия между «инвестированием в рост» и «инвестированием в стоимость». Рост и стоимость это не точные понятия. Они абсолютно взаимосвязаны, поскольку рост следует рассматривать как составной элемент стоимости.

Данный стиль инвестиционной деятельности одним словом, можно назвать «сфокусированным» или «разумным». Но даже эти слова кажутся лишними, а неприкрашенный термин «инвестор» описывает разумного инвестора лучше всего.

Вместе с г-ном Рынком и запасом прочности третьим китом разумной инвестиционной деятельности является принцип рамок компетенции. Это здравое правило учит инвесторов рассматривать инвестиции в отношении только тех компаний, которые они способны понять с минимальными усилиями. Именно это правило (держаться только того, что ему знакомо) поможет избежать ошибок, которые постоянно совершают другие, в частности те, кто упивается иллюзиями быстрой наживы, обещанными технологическими причудами и риторикой новой эры, и которые уже много веков периодически поражают спекулятивные рынки.

Принципы разумного инвестирования не так уж сложны, хотя их и не назовешь очень простыми. Что нужно инвестору, так это способность правильно оценивать деятельность компаний, акции которых он решил включить в свой портфель. Для этого вам не нужно быть специалистом по деятельности каждой компании, даже нескольких компаний. Вам просто нужно уметь оценить компании в рамках своей компетенции. Неважно, насколько они широки, однако знание пределов имеет существенное значение.

Чтобы успешно заниматься инвестиционной деятельностью, вам нет необходимости разбираться в понятиях «коэффициент бета», «эффективный рынок», «современная портфельная теория», «опционное ценообразование» или «развивающиеся рынки». Скорее всего, незнание всех этих терминов принесет вам только пользу. Конечно, такому подходу не обучают в большинстве школ бизнеса. Наоборот, все вышеперечисленное занимает важное место в учебных планах по предмету «финансы». Мне же кажется, что будущим инвесторам необходимо тщательно изучить лишь два курса — «как правильно оценить деятельность компании» и «как относиться к рыночным ценам».

Ваша задача как инвестора заключается в том, чтобы по разумной цене приобрести долю компании, чья экономическая деятельность вам вполне понятна и чьи доходы будут существенно увеличиваться через 5, 10 и 20 лет. Спустя некоторое время вам удастся найти лишь несколько компаний, отвечающих этим стандартам. Поэтому когда вы увидите одну из них, лучше сразу приобрести значительное количество активов. И не поддавайтесь искушению отступиться от своих принципов. Если вы не собираетесь оставаться владельцем акций в течение десяти лет, нет смысла приобретать ее даже на десять минут. Если в своем инвестиционном портфеле вы соберете активы компаний, чей совокупный доход будет неизменно расти в течение нескольких лет, то соответственно будет расти и рыночная стоимость вашего портфеля.

Инвестор должен оценивать действительный риск. Этот риск заключается в том, сможет ли он за инвестиционный период получить совокупный доход после вычета налогов (включая тот, который он получает от продажи), покупательная способность которого хотя бы равна начальной. К этому доходу должен дополнительно приплюсовываться приличный процент на начальную ставку. Хотя этот риск технически невозможно подсчитать безошибочно, но в некоторых случаях его вполне можно оценить с необходимой точностью. Основные факторы, имеющие отношение к такой оценке, следующие:

— достоверность, с которой можно оценить долгосрочные экономические показатели компании;

— достоверность, с которой можно оценить деятельность руководства как по способности реализовывать весь потенциал компании, так и по разумности использования потоков денежных средств;

— уверенность в том, что руководство будет направлять результаты от эффективной деятельности компании не себе в карман, а акционерам;

— цена покупки компании;

— уровни налогообложения и инфляции, которые будут существовать и определять степень отличия покупательной способности доходов инвестора от валового дохода.

Возможно, некоторым аналитикам эти факторы могут показаться слишком неопределенными, поскольку не могут быть извлечены ни из какой статистической базы. Но сложность точного измерения этих факторов не является непреодолимой и не оспаривает их важность.

В итоге, чтобы купить акции компании: она должна быть понятна, имела привлекательные для нас долгосрочные перспективы, управлялась честными и компетентными специалистами и имела привлекательную цену покупки.

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае. Вторичный рынок, который время от времени подвергается влиянию безрассудного поведения большинства его участников, то и дело может быть такая цена, когда акция стоимостью х продается на рынке за l/2x или даже меньше.

Что касается первичного рынка ценных бумаг, то он управляется держателями акций и компаниями, которые могут выбрать подходящий момент времени для выпуска новых ценных бумаг или, если ситуация на рынке неблагоприятна, отказаться от размещения. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам ни при первичном размещении ценных бумаг, ни при договорных сделках. Здесь вы редко сможете купить акцию за половину ее цены. На первичном рынке ценных бумаг акционеры-продавцы принимают решение о продаже активов только тогда, когда уверены, что за них предложат более высокую цену. Так что участие в IPO не наш случай. И даже наоборот — большое число первичных размещений должно служить сигналом о «дорогом» рынке, разумному инвестору лучше побыть в стороне.

Но как выбрать конкретные акции «хороших» компаний для инвестирования?

Ниже я опишу конкретные действия по выбору акций для инвестирования, и кроме того расскажу про методику выявления наиболее удачного времени для осуществления данных инвестиций («попутный ветер»), что будет возможно интересно даже спекулянтам.

Продолжение следует...

2 Комментария

Sekator03 ноября 2012, 22:20Только недавно Тимофей говорил про фото деревьев на трейдерсом ресурсе0

Sekator03 ноября 2012, 22:20Только недавно Тимофей говорил про фото деревьев на трейдерсом ресурсе0

Читайте на SMART-LAB:

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую доходность при сильной ликвидности. Что же теперь? На фоне...

11:12

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и собственными средствами страховых компаний в России....

11:07