30 Комментариев

c9h13no331 октября 2012, 20:20В какой программе (ресурсе) смотрел ?(Hist Vol интересует)0

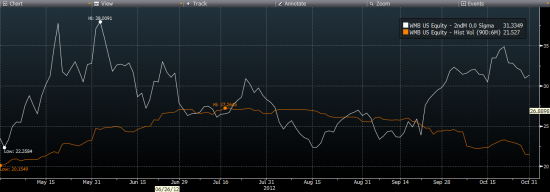

c9h13no331 октября 2012, 20:20В какой программе (ресурсе) смотрел ?(Hist Vol интересует)0 Urets31 октября 2012, 20:23Продажа стрэддлов, стрэнглов рулит всегда! +++0

Urets31 октября 2012, 20:23Продажа стрэддлов, стрэнглов рулит всегда! +++0 areals31 октября 2012, 21:18bloomberg0

areals31 октября 2012, 21:18bloomberg0 c9h13no331 октября 2012, 21:25bloomberg платный или есть упрощенная версия?0

c9h13no331 октября 2012, 21:25bloomberg платный или есть упрощенная версия?0

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

Т-Инвестиции начали аналитическое покрытие акций Аэрофлота

Аналитики Т-Инвестиции начали покрытие акций Аэрофлота. Присвоена рекомендация «держать», целевая цена – 63 рубля за акцию. ✈️ Аналитики оценивают потенциал роста на горизонте года – 17% с учетом...

12:18