АПРИ Флай Плэнинг выходит на рынок с новым выпуском облигаций (500 млн.р., 24% до годовой оферты, срок обращения 4 года)

С 3 по 8 ноября планируем вывести на размещение второй в этом году и 8-й по счету выпуск облигаций девелоперской группы АО АПРИ Флай Плэнинг (500 млн.р., купон 24% до годовой оферты, срок обращения 4 года).

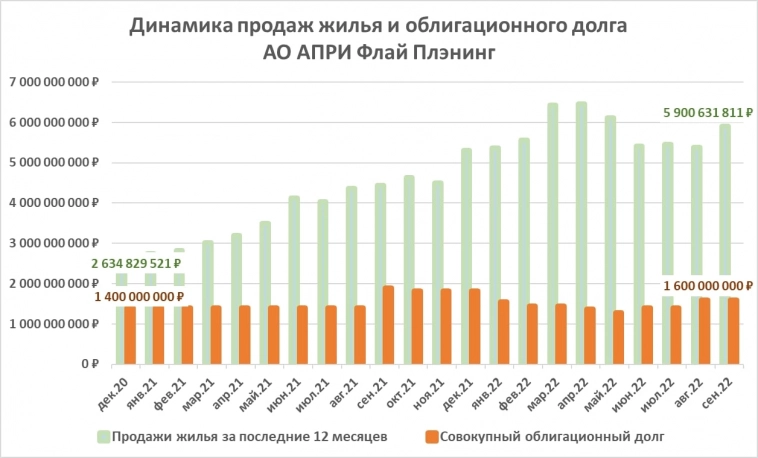

Сейчас на торгах находится 4 выпуска АПРИ, один из которых погашен на ¾, окончательное погашение 11 ноября. Еще 3 выпуска погашены полностью. Совокупная сумма облигаций в обращении – 1,6 млрд.р. Совокупная сумма всех погашенных облигаций – 1 млрд.р.

В нынешнем году Группа планировала привлечь на облигационном рынке 1,5 млрд.р. Рынок позволил этого сделать лишь отчасти. Летом был размещен выпуск в 0,5 млрд.р., еще 0,5 млрд.р. – предстоящий ноябрьский выпуск.

Деньги дорогие: АПРИ и в прошлый, и в этот раз предлагает купон 24% на первый год, до оферты. С учетом того, что срок обращения июньского выпуска – 3 года, ноябрьского – 4, а купонная ставка после оферты ожидается ниже начальной, затраты на обслуживание выпусков должны быть менее 20%. Что всё равно не дешево.

Однако, если есть желание остаться на фондовом рынке, правила таковы. Как результат, в 2022 году АПРИ Флай Плэнинг один из всего двух застройщиков, наряду с Брусникой, сумевший результативно выйти на розничный рынок облигаций (остальное, если оно есть, или неудачно, или имеет клубный формат размещений). Из застройщиков ВДО АПРИ – единственный успешный кейс.

А когда конкуренции на фондовом рынке минимум, каждое размещение облигаций – это и хорошая PR-акция для целей основного бизнеса.

Присутствие на рынке важно и стратегически. Т.к. принципиальный этап развития АПРИ Флай Плэнинг – выход на IPO.

От IPO Группу отдаляют не только состояние экономики и фондового рынка, но и низкие кредитные рейтинги (В от Эксперт РА и ВВ- от НКР), и нахождение бумаг в секторе повышенного инвестиционного риска МосБиржи. Задачи по улучшению этих характеристик – задачи на следующий год. IPO – задача еще более поздняя, но обязательная. Пока же совет директоров АПРИ Флай Плэнинг пополнился 2-мя независимыми директорами (до сих пор в СД входило руководство, акционеры и я, Андрей Хохрин как представитель инвестбанка).

Кроме того, за годы облигационной активности бизнес АПРИ вырос в несколько раз. Причем АПРИ – один из очень немногих застройщиков, который продолжил расти и в кризисном 2022 году. Облигационный долг параллельно с этим год от года почти не увеличивается.

APRI-FLY-PLANNING_Prezentatsiya-vypuska_noyabr-2022.pdf (5 МБ)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Алекс196528 октября 2022, 13:03Все, конечно, хорошо, но… один неудобный вопрос, зачем мне покупать выпуск с офертой и 24%, когда есть АПРИ Флай Плэнинг 002P с доходностью 26%.Что Вы можете сказать как один из директоров компании, по поводу цены 79% от номинала вышеуказанной бумаги. Кстати доходность АПРИ выше чем у потенциального банкрота завода КЭЗ, к чему бы это?+1

Алекс196528 октября 2022, 13:03Все, конечно, хорошо, но… один неудобный вопрос, зачем мне покупать выпуск с офертой и 24%, когда есть АПРИ Флай Плэнинг 002P с доходностью 26%.Что Вы можете сказать как один из директоров компании, по поводу цены 79% от номинала вышеуказанной бумаги. Кстати доходность АПРИ выше чем у потенциального банкрота завода КЭЗ, к чему бы это?+1