15 октября 2022, 09:35

Реальная экономика: инвестиции с учетом геополитики _ 2

В первой части статьи "инвестиции с учетом геополитики" мы рассматривали вопрос о том, почему инвесторам рекомендуется вкладывать деньги в основном в развитые рынки. И пришли к некоторым выводам:

Наш коллега TheBlackLord тем временем написал хорошее дополнение к статье, где приводятся доводы в пользу глобальной диверсификации:

Этот тезис я не в коей мере не оспариваю и даже поддерживаю, с поправкой на то, что он для многих (но не для всех) справедлив на сегодня и не известно, будет ли справедлив завтра. Для большинства инвесторов констатация факта того, что глобальная диверсификация привела к хорошим результатам за последние несколько десятков лет вполне весомый аргумент, чтобы придерживаться ее в будущем.

Однако, мне стало интересно, а что является фундаментом большей надежности рынков с шильдиком «развитый»? Мне никогда не хватало простой констатации фактов. Например, объяснение, что летом идет дождь, а зимой — снег для меня недостаточно. Я сразу начинаю думать: «А почему летом дождь, а зимой снег? А везде ли так? А всегда ли так было?».

И тут начинается интересное: причины, вызывающие наблюдаемые явления свойственны конкретному месту и конкретному времени. Они могут появляться и исчезать. Вот почему мне недостаточно знать, что «развитый рынок менее рискованный», особенно на очень коротком промежутке времени сроком в несколько десятков лет. Причины, по которым он считается сегодня «развитым» могут перестать действовать в будущем.

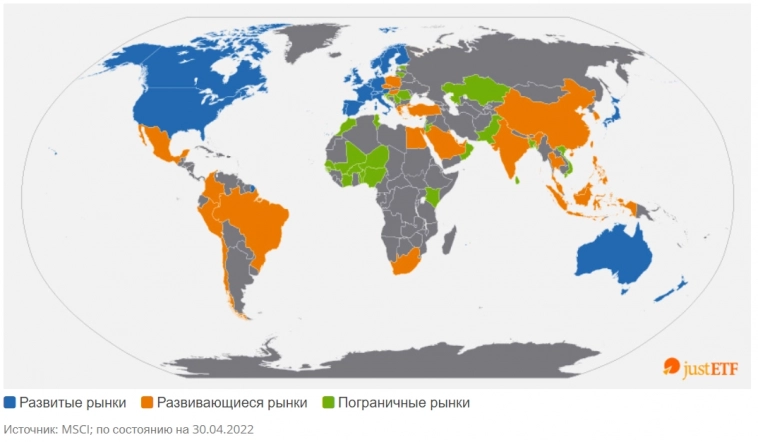

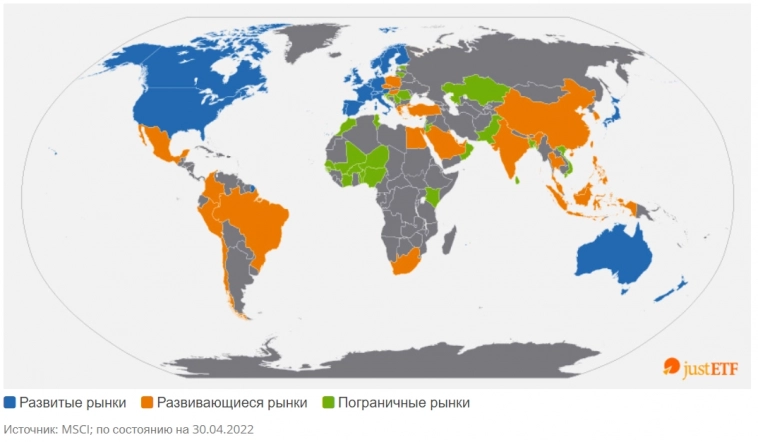

Давайте снова посмотрим на карту развитых рынков по версии MSCI:

Ссылка на источник

И первое, что бросается в глаза, развитые рынки — это рынки стран, находящихся в политической орбите США. А это нас уже наводит на мысль о том, что развитые рынки не одинаково хороши, так как внутри себя находятся в неравных условиях для защиты своих интересов. А развивающиеся рынки — это страны, внутри которых у США получается более-менее успешно достигать свои якорные экономические интересы.

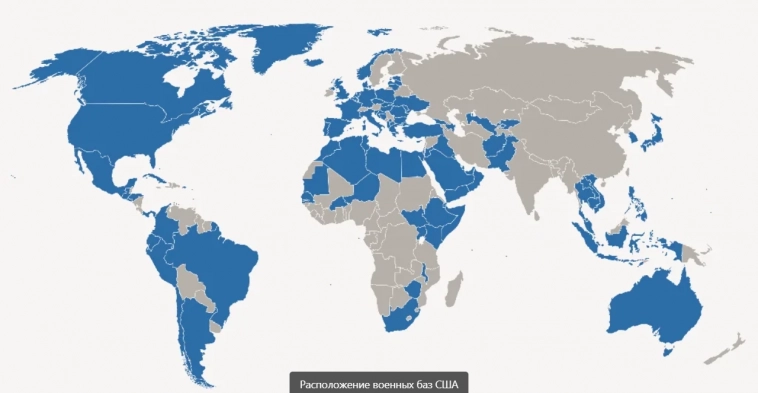

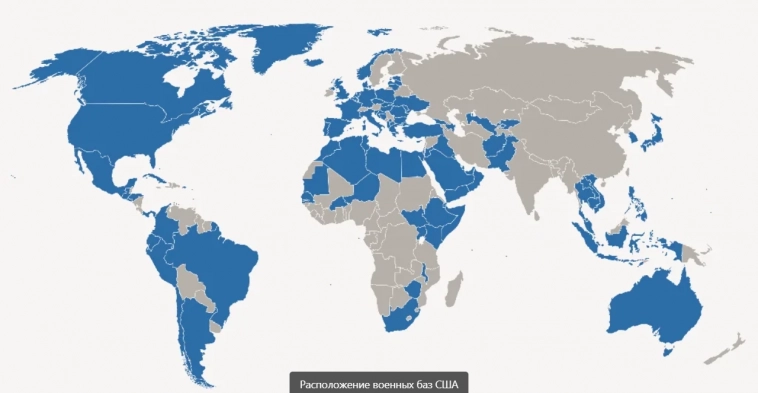

Но какой конкретно механизм позволяет США оказывать столь мощное влияние на мир? Просто давайте теперь сравним карту рынков и карту расположения военных баз США:

В подавляющем большинстве случаев на территории развитых и развивающихся рынков либо уже есть военные базы США, либо эти территории находятся в зоне военного контроля США.

То есть временная стабильность развитых рынков на сегодня обеспечивается военной, политической и экономической мощью США и их национальной заинтересованностью в конкретных странах. Почему стабильность развитых рынков я называю временной:

А потом происходит вот что:

Это динамика стоимости акций в долларах крупнейшего в мире химического концерна BASF, с штаб-квартирой в Германии. Падение котировок за год составило -44,88%. Это сопоставимо с падением стоимости акций Газпрома в долларах США за последний год (12 месяцев), хотя с учетом выплаченных дивидендов, акционеры Газпрома пострадали меньше, чем акционеры BASF.

Еще раз: акционеры промышленной компании, против которой введены санкции, которая работает в воюющей стране, против которой совершены масштабные диверсии, у которой потеряны значимые рынки, потеряли денег сопоставимо или даже меньше, чем акционеры промышленной компании, которая находится в развитой стране, против которой никто не вводил санкции и не лишал значимых рынков сбыта, вот и думай тут против кого же на самом деле совершена диверсия.

Для сравнения посмотрим на динамику котировок крупнейшей химической компании США:

В условиях падающего широкого рынка, акции одной из крупнейших в США химической компании Air Products за год упали всего на 19% против падения S&P500 на 19%. То есть падение полностью соответствует общей рыночной динамике. Кстати, фондовый рынок Германии упал за год на 35,7% в долларах США, и причины опережающих темпов падения относительно США сугубо политические.

Резюмируя наш анализ, для инвестора напрашиваются следующие выводы:

То есть рынок акций США надежно защищен военной машиной США и контролем за значительной долей ключевых ресурсов и технологий. Другие развитые рынки защищены только заинтересованностью США в политическом и экономическом партнерстве, но при столкновении интересов, развитые рынки вне США становятся рождественской индейкой на праздничном столе, как это происходит прямо сейчас с Германией.

И так, любая развитая страна может десятки лет жить под блестящим шильдиком «развитый» и в любой нужный момент пойти на корм во имя чужих целей.

Таким образом, я для себя решил, что если я буду придерживаться международной диверсификации, то только в бизнес, который имеет военную и политическую защиту суверенитета страны происхождения, а так же имеет контролируемый этой страной доступ к критическим ресурсам и технологиям. На сегодняшний день примерно 4 страны в мире способны обеспечить свой суверенитет и при этом обладают интересным для инвестирования фондовым рынком:

Если три страны внизу списка смогут закрепить свой суверенитет по итогам развивающегося сегодня конфликта американоцентричного мира vs остальной мир, эти страны станут прекрасной зоной для долгосрочных инвестиций, так как обладают военной мощью, критическими природными ресурсами, человеческими ресурсами и ключевыми технологиями.

Впрочем, военная мощь, ресурсы и технологии требуют еще одного ингредиента, чтобы на выходе получилась привлекательная для инвесторов страна. Ставьте лайк, если вам интересно, чтобы я написал о «четвертом ингредиенте» :)

Сразу отвечаю всем не согласным: вы можете верить или не верить во что угодно, в конечном счете ваши взгляды определяют вашу жизнь и вам пожинать их плоды, если вы имеете искаженную картину мира, то вы не перестанете удивляться безумству мира, если ваши взгляды на жизнь близки к реальности, все происходящее сегодня вами будет восприниматься как обычный естественный ход вещей, который не менялся тысячи лет.

присвоение уровня развитости рынкам — это в первую очередь инструмент управления денежными потоками. Если у вас есть статус развитого рынка, вы допущены до первоклассных условий привлечения капитала, если такого статуса нет, то привлечение капитала на развитие тем труднее, чем ниже ваш рейтинг, который присваивается частными компаниями, находящимися в юрисдикции (в зоне контроля) США.

Наш коллега TheBlackLord тем временем написал хорошее дополнение к статье, где приводятся доводы в пользу глобальной диверсификации:

Что касается держать в портфеле до 100% развитых рынков — риск, все друг на друга повязаны, а добавив развивающие рынки, вы снижаете риски за счет меньшей корреляции одного от другого (при сильных падениях пострадают все, без этого никак), но все же, при распределенном портфеле на все рынки, рисков меньше, а доходность снижается незначительно.

Этот тезис я не в коей мере не оспариваю и даже поддерживаю, с поправкой на то, что он для многих (но не для всех) справедлив на сегодня и не известно, будет ли справедлив завтра. Для большинства инвесторов констатация факта того, что глобальная диверсификация привела к хорошим результатам за последние несколько десятков лет вполне весомый аргумент, чтобы придерживаться ее в будущем.

Однако, мне стало интересно, а что является фундаментом большей надежности рынков с шильдиком «развитый»? Мне никогда не хватало простой констатации фактов. Например, объяснение, что летом идет дождь, а зимой — снег для меня недостаточно. Я сразу начинаю думать: «А почему летом дождь, а зимой снег? А везде ли так? А всегда ли так было?».

И тут начинается интересное: причины, вызывающие наблюдаемые явления свойственны конкретному месту и конкретному времени. Они могут появляться и исчезать. Вот почему мне недостаточно знать, что «развитый рынок менее рискованный», особенно на очень коротком промежутке времени сроком в несколько десятков лет. Причины, по которым он считается сегодня «развитым» могут перестать действовать в будущем.

Давайте снова посмотрим на карту развитых рынков по версии MSCI:

Ссылка на источник

И первое, что бросается в глаза, развитые рынки — это рынки стран, находящихся в политической орбите США. А это нас уже наводит на мысль о том, что развитые рынки не одинаково хороши, так как внутри себя находятся в неравных условиях для защиты своих интересов. А развивающиеся рынки — это страны, внутри которых у США получается более-менее успешно достигать свои якорные экономические интересы.

Но какой конкретно механизм позволяет США оказывать столь мощное влияние на мир? Просто давайте теперь сравним карту рынков и карту расположения военных баз США:

В подавляющем большинстве случаев на территории развитых и развивающихся рынков либо уже есть военные базы США, либо эти территории находятся в зоне военного контроля США.

То есть временная стабильность развитых рынков на сегодня обеспечивается военной, политической и экономической мощью США и их национальной заинтересованностью в конкретных странах. Почему стабильность развитых рынков я называю временной:

- Во-первых она образовалась по историческим меркам совсем недавно — после Второй мировой войны

- Во-вторых если вы отдали свой суверенитет во внешнее управление, то вы выполняете роль рождественской индейки, которая может быть в течение года свято верит, что хозяин любит ее, но потом...

А потом происходит вот что:

Это динамика стоимости акций в долларах крупнейшего в мире химического концерна BASF, с штаб-квартирой в Германии. Падение котировок за год составило -44,88%. Это сопоставимо с падением стоимости акций Газпрома в долларах США за последний год (12 месяцев), хотя с учетом выплаченных дивидендов, акционеры Газпрома пострадали меньше, чем акционеры BASF.

Еще раз: акционеры промышленной компании, против которой введены санкции, которая работает в воюющей стране, против которой совершены масштабные диверсии, у которой потеряны значимые рынки, потеряли денег сопоставимо или даже меньше, чем акционеры промышленной компании, которая находится в развитой стране, против которой никто не вводил санкции и не лишал значимых рынков сбыта, вот и думай тут против кого же на самом деле совершена диверсия.

Для сравнения посмотрим на динамику котировок крупнейшей химической компании США:

В условиях падающего широкого рынка, акции одной из крупнейших в США химической компании Air Products за год упали всего на 19% против падения S&P500 на 19%. То есть падение полностью соответствует общей рыночной динамике. Кстати, фондовый рынок Германии упал за год на 35,7% в долларах США, и причины опережающих темпов падения относительно США сугубо политические.

Резюмируя наш анализ, для инвестора напрашиваются следующие выводы:

- Низкий риск у рынков, страны которых могут отстаивать свои интересы на международной арене в первую очередь военным путем, затем политически и экономически за счет кооперации с теми странами, которые обладают подавляющей военной силой

- При одновременном контроле критических для развития ресурсов и технологий

То есть рынок акций США надежно защищен военной машиной США и контролем за значительной долей ключевых ресурсов и технологий. Другие развитые рынки защищены только заинтересованностью США в политическом и экономическом партнерстве, но при столкновении интересов, развитые рынки вне США становятся рождественской индейкой на праздничном столе, как это происходит прямо сейчас с Германией.

И так, любая развитая страна может десятки лет жить под блестящим шильдиком «развитый» и в любой нужный момент пойти на корм во имя чужих целей.

Таким образом, я для себя решил, что если я буду придерживаться международной диверсификации, то только в бизнес, который имеет военную и политическую защиту суверенитета страны происхождения, а так же имеет контролируемый этой страной доступ к критическим ресурсам и технологиям. На сегодняшний день примерно 4 страны в мире способны обеспечить свой суверенитет и при этом обладают интересным для инвестирования фондовым рынком:

- США (суверенитет подтвержден)

- Россия (в процессе оспаривания суверенитета)

- Китай (в процессе оспаривания суверенитета)

- Индия (в процессе оспаривания суверенитета)

Если три страны внизу списка смогут закрепить свой суверенитет по итогам развивающегося сегодня конфликта американоцентричного мира vs остальной мир, эти страны станут прекрасной зоной для долгосрочных инвестиций, так как обладают военной мощью, критическими природными ресурсами, человеческими ресурсами и ключевыми технологиями.

Впрочем, военная мощь, ресурсы и технологии требуют еще одного ингредиента, чтобы на выходе получилась привлекательная для инвесторов страна. Ставьте лайк, если вам интересно, чтобы я написал о «четвертом ингредиенте» :)

Сразу отвечаю всем не согласным: вы можете верить или не верить во что угодно, в конечном счете ваши взгляды определяют вашу жизнь и вам пожинать их плоды, если вы имеете искаженную картину мира, то вы не перестанете удивляться безумству мира, если ваши взгляды на жизнь близки к реальности, все происходящее сегодня вами будет восприниматься как обычный естественный ход вещей, который не менялся тысячи лет.

19 Комментариев

Николай15 октября 2022, 09:55Интересные мысли, спасибо. Индия очень странно себя ведёт конечно, мне кажется у них внутри страны нет того единства, что у Китая. Возможно, это есть плюс+2

Николай15 октября 2022, 09:55Интересные мысли, спасибо. Индия очень странно себя ведёт конечно, мне кажется у них внутри страны нет того единства, что у Китая. Возможно, это есть плюс+2 Туземец15 октября 2022, 10:20«оспаривание суверенитета» может привести к изъятию средств, имеющих «неправильное » происхождение. достаточно утверждения «если у гражданина РФ есть деньги для инвестирования, значит он или пропутинский коррупционер или поддерживает операцию на украине, в РФ не может быть честных денег ». это может произойти в любой момент как только «революционное правосознание» западных элит окончательно осознает «справедливость» этого утверждения.этот процесс уже идёт: идёт уход западного бизнеса, идёт экспроприация богатств «олигархов». когда этот процесс дойдёт до «низов» это вопрос времени.поэтому я в последнее время баню людей, обсуждающих западные рынки как людей бесполезных для меня, не отдающих себе отчёта в уровне рисков, и загоняющих толпу в блудняк.удачи вам в инвестициях+4

Туземец15 октября 2022, 10:20«оспаривание суверенитета» может привести к изъятию средств, имеющих «неправильное » происхождение. достаточно утверждения «если у гражданина РФ есть деньги для инвестирования, значит он или пропутинский коррупционер или поддерживает операцию на украине, в РФ не может быть честных денег ». это может произойти в любой момент как только «революционное правосознание» западных элит окончательно осознает «справедливость» этого утверждения.этот процесс уже идёт: идёт уход западного бизнеса, идёт экспроприация богатств «олигархов». когда этот процесс дойдёт до «низов» это вопрос времени.поэтому я в последнее время баню людей, обсуждающих западные рынки как людей бесполезных для меня, не отдающих себе отчёта в уровне рисков, и загоняющих толпу в блудняк.удачи вам в инвестициях+4 Сергей Нагель15 октября 2022, 10:46Я бы Британию из списка убрал. Британия сегодня-это региональная держава, пытающаяся из себя изобразить великую. У нее нет ни ресурсной ни технологической ни даже достаточной людской базы.+5

Сергей Нагель15 октября 2022, 10:46Я бы Британию из списка убрал. Британия сегодня-это региональная держава, пытающаяся из себя изобразить великую. У нее нет ни ресурсной ни технологической ни даже достаточной людской базы.+5 Cheetah15 октября 2022, 11:44А не является ли причиной недостаточного глубокого падения акций Газпрома наличие в акционерах «недружественных» нерезидентов с невозоможностью ими продать акции? Кажется, анализ сравнения падения котировок BASF и Газпрома проведен поверхностный+2

Cheetah15 октября 2022, 11:44А не является ли причиной недостаточного глубокого падения акций Газпрома наличие в акционерах «недружественных» нерезидентов с невозоможностью ими продать акции? Кажется, анализ сравнения падения котировок BASF и Газпрома проведен поверхностный+2

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

17:08