Совкомфлот - пора ли покупать нефтетанкеры с газовозами?

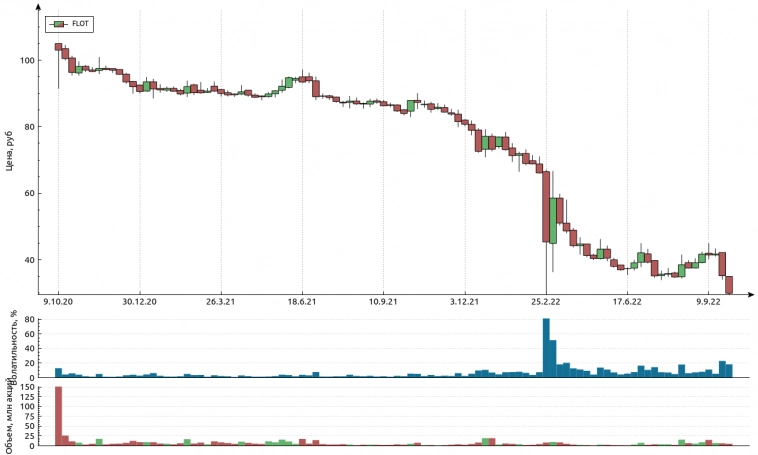

Совкомфлот — одна из самых противоречивых акций на российском рынке. Успешное IPO для мажоритария (государства) в 2020 году на пике танкерного цикла по 105 рублей за акцию, позволило привлечь 550 млн долларов в компанию на расширение современного коммерческого флота.

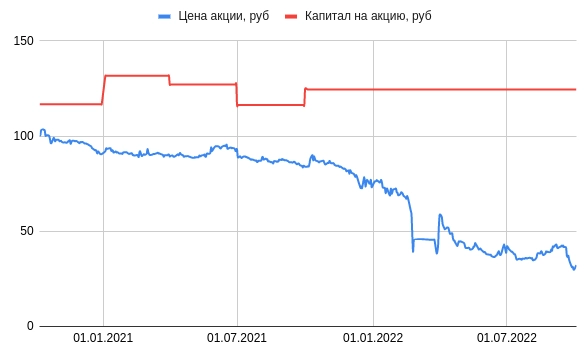

Акции упали в 3 раза, в компании после 24.02 прошли серьезные изменения — попробуем разобраться в компании и есть ли там инвестиционная идея. График “очень заманчив”.

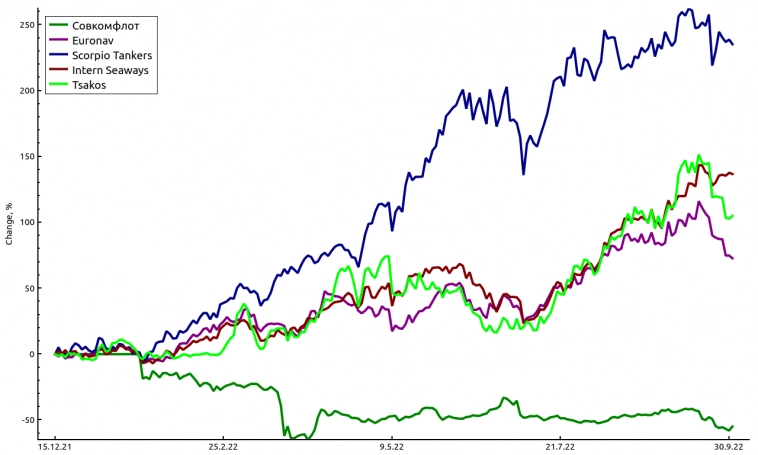

Сравнение с основными конкурентами (цены в $) показывает, что Совкомфлот перестал коррелировать с шипперами (так называют компании, работающие в области нефтетанкеров и газовозов)

На сегодняшний день танкерные перевозки занимают 60% нефтяного грузопотока, а танкеры являются самыми крупными судами, используемыми на море.

Давайте разбираться

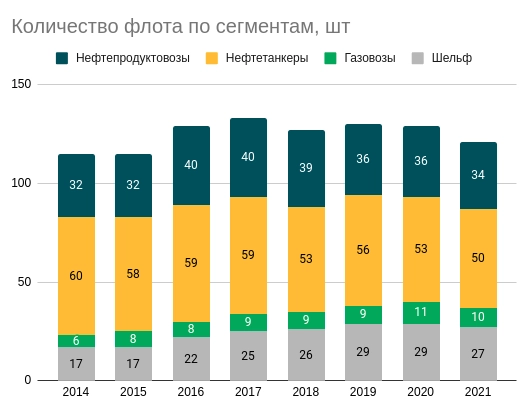

Совкомфлот работает в 4-х сегментах, а именно:

- Шельфовый флот (ледоколы и челночные танкеры для платформ добычи нефти/газа на воде)

- Газовозы (перевозка СПГ, преимущественно с проектов Новатэка)

- Нефтетанкеры (перевозка сырой нефти)

- Нефтепродуктовый флот (перевозка бензина, дизеля и других нефтепродуктов)

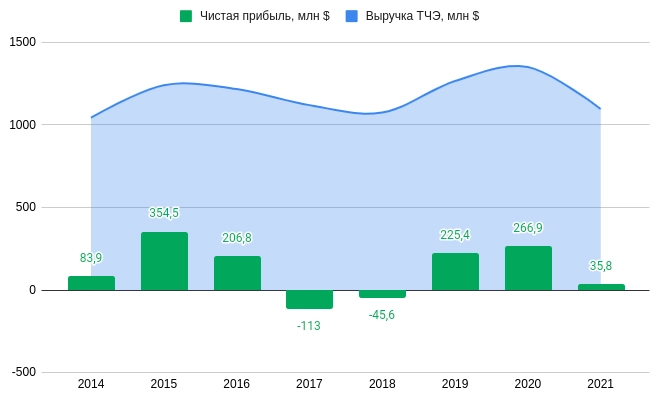

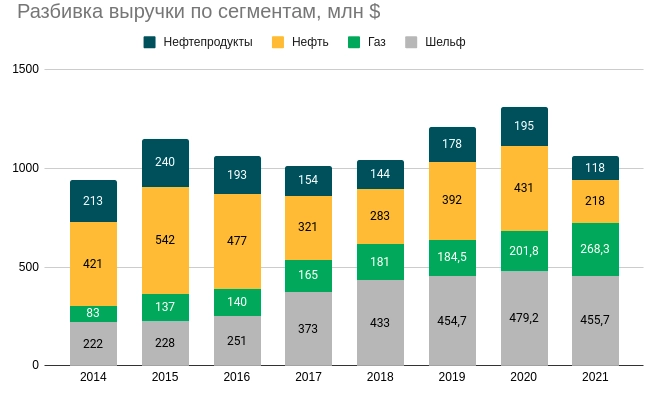

Компания работает на международном рынке, поэтому показатели целесообразно считать в долларах (ставки на фрахт флота именно в них и считается)

Выручку берем на основе ТЧЭ (тайм чартерный эквивалент), чтобы не зависеть от рейсовых расходов

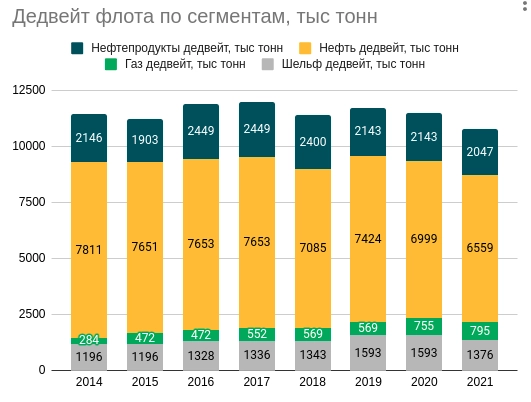

Операционные результаты исходят из нескольких вещей — количества судов, их дедвейта (сумма полезного груза, которую можно перевезти) и ставок на фрахт-аренду корабля (долгосрочные и текущие/спот).

Флот у компании суммарно не растет — снижается количество нефтетанкеров и нефтепродуктовозов, но вместо них растет число кораблей, работающих на шельфе и Газовозов.

Дедвейт прибавляется только в сегменте газа и шельфа

Важно понимать, что Совкомфлот достаточно крупный игрок на рынке перевозок нефти и газа, но его суммарный дедвейт и количество танкеров составляет 1,5% от общемирового количества.

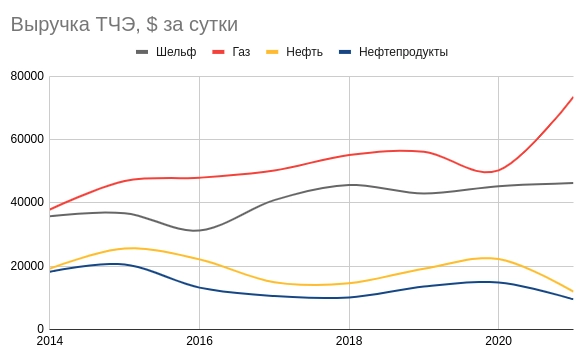

Средние ставки ТЧЭ в сутки (вычислены по данным компании) с 1 судна каждого сегмента (усредненно). Газовозы хорошо прибавили, причем работают по долгосрочным контрактам, но видимо с оглядкой на спот ставки фрахта.

Разбивка по выручке выглядит так:

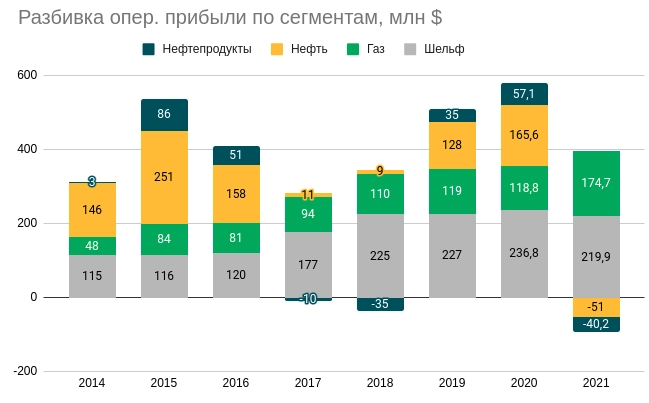

Разбивка по операционной прибыли (тут EBITDA нет смысла брать из-за высокой амортизации и постоянных продаж/списаний)

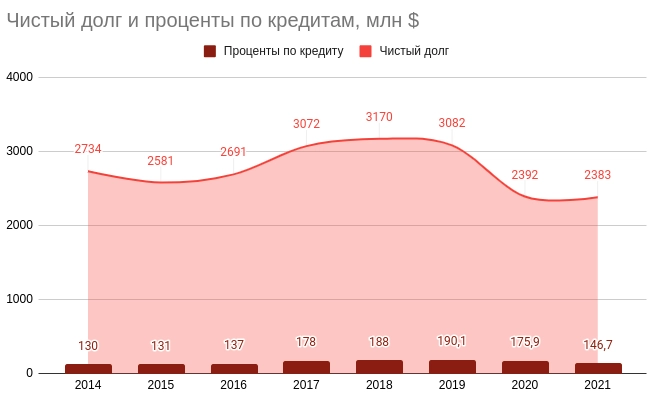

Судя по новостям от 17 мая, Совкомфлот продал 10 судов и сократил кредиторскую задолженность с 3 млрд $ до 1,7 млрд $, но как это отразится на чистом долге и выручке будем смотреть в конце статьи. Процентная ставка 5-6% в валюте,долг захеджирован (т.е. от укрепления рубля Совкомфлот несильно то выиграет)

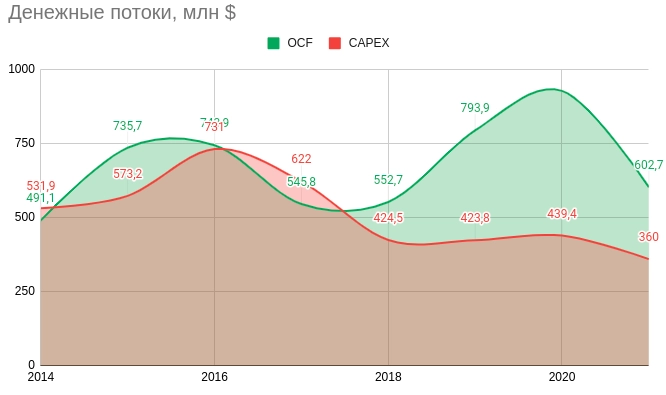

Бизнес очень капиталоемкий, постройка танкера требует больших капиталовложений, а отдача высокая только на “удачном” рынке, когда взлетает спрос на перевозку нефти/нефтепродуктов (с индустриальным сегментом все стабильно).

Большие капиталовложения компанию ждали в 2023 году (1,7 млрд $ за 5 газовозов и 2 нефтепродуктовоза) и в 2024-2025 по 825 млн $. Что с этими контрактами сейчас загадка т.к. “Южнокорейская верфь Daewoo Shipbuilding & Marine Engineering (DSME) отказалась достраивать танкеры под сжиженный природный газ, которые Россия заказала ранее”

Кажется, что сейчас спрос высокий. тем более на перевозку российской нефти российскими танкерами.

Быстро пробежимся по каждому сегменту отдельно

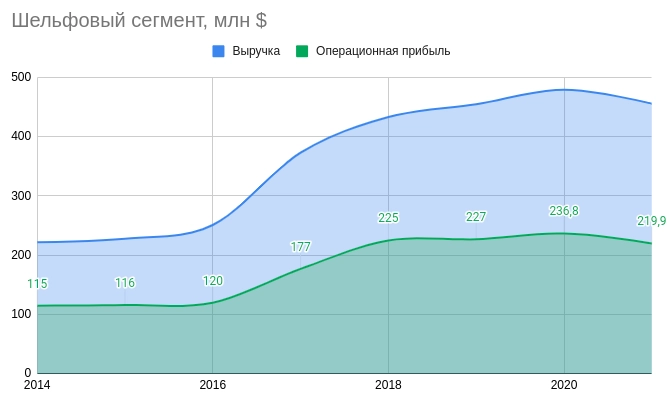

Шельфовый сегмент

Шельфовый сегмент — представляет собой обслуживание добывающих платформ и челночные перевозки (это перевозка нефти/газа с морской платформы к нефтехранилищам на суше). Также сюда входят ледокольные суда снабжения, но судя по стагнации количества судов с 2018 года и отсутствия перспектив наращивания шельфовых проектов — сегмент ждет стагнация.

В ближайшее время роста не жду, наоборот возможно падение из-за того, что часть челночных танкеров сейчас не у дел (5 Aframax и 2 танкера ледового класса использовались на Сахалин-1 где добыча с мая месяца обнулилась). Это где-то четверть задействованного флота, но договора долгосрочные, возможно Сахалин-1 продолжает платить за простой.

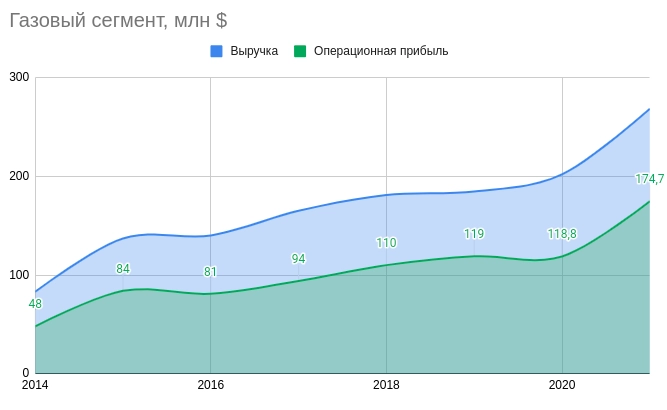

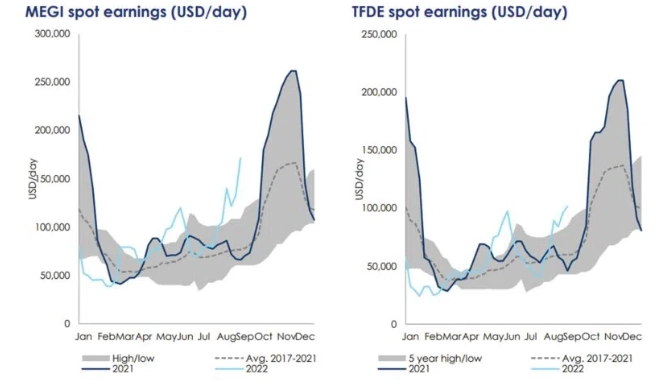

Перевозка газа

Один из самых перспективных сегментов компании — перевозка СПГ (сжиженного природного газа) с проекта Ямал СПГ и Сахалин-2. Так же были заказаны СПГ танкеры для Арктик СПГ-2, но с ними возможны сюрпризы из-за отказа корейцев их достраивать.

Рентабельность очень высокая, плюс цены на фрахт СПГ растут. Кроме того, часть газовозов используется 50 на 50 с производителем СПГ (т.е. инвестиции с прибылью пополам, загрузка гарантированна на 10-20 лет, управляет судном Совкомфлот).

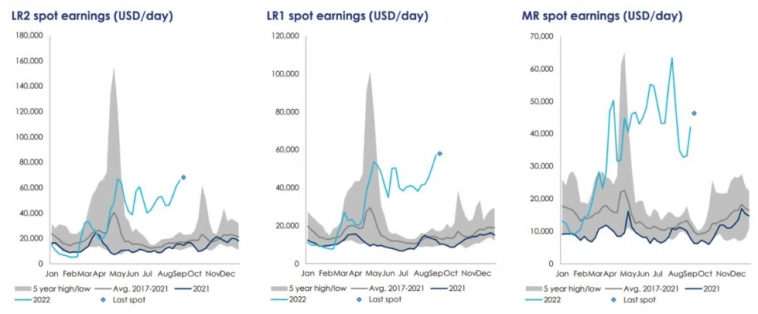

Ставки на фрахт СПГ растут вместе с энергокризисом (в 2021 году резко выросли цены на СПГ в Азии на японском бенчмарке JKM). Выше среднего за 5 лет.

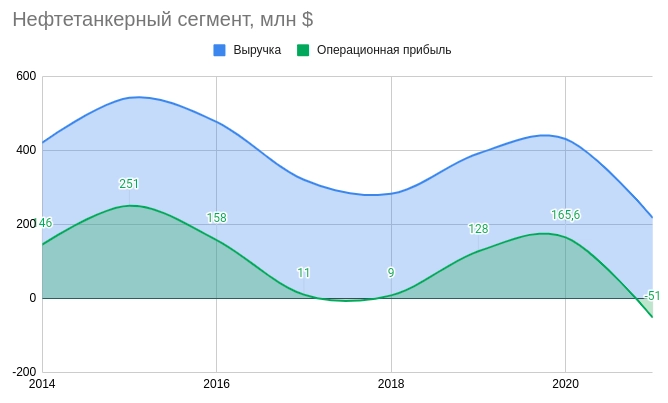

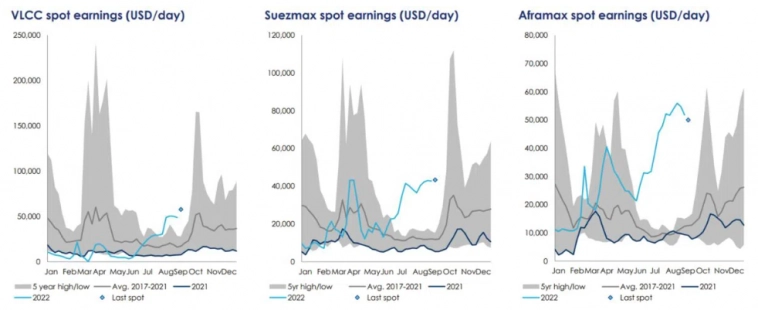

Нефтетанкеры

Бизнес нефтетанкеров традиционно зависит от ставок на фрахт — если они низкие, сегмент уходит в минус даже на операционном уровне (если добавить общие и финансовые расходы пропорционально сегменту выходит вообще плохо)

Собственно ставки всегда волатилит, но в последние 10 лет в мире настроили кучу танкеров и возник профицит. 2020 год помог за счёт того, что танкеры использовались в качестве хранения, чтобы нефть не пришлось выливать.

Сейчас ситуация тоже позитивная для мировых ставок на фрахт из-за снижения экспорта по трубе/вагонами в ЕС из России. Нужны танкеры чтобы доставить нефть в Европу.

Ставки на нефтетанкеры сейчас выше чем средние за 5 лет по всем типам судов

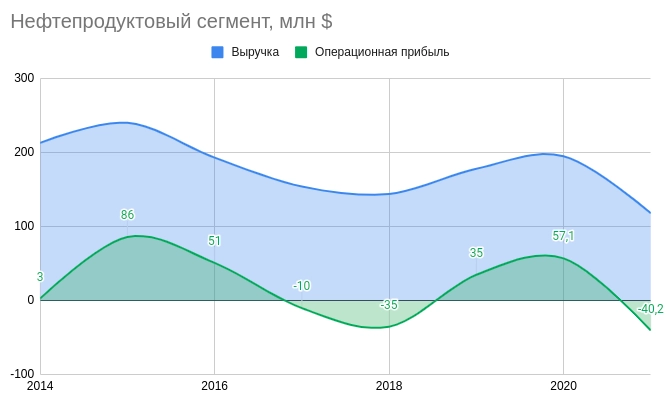

Нефтепродуктовые танкеры

Можно сказать, что нефтепродуктовые танкеры хорошо коррелируют с нефтетанкерами, т.к. если есть спрос на нефть, есть спрос и на керосин/дизель/нафту

Все прекрасно у них, более того, стоимость публичных компаний, которые специализируются на нефтепродуктах (типа Scorpio Tankers) уже выросли в 3 раза за год.

В условиях отказа от дизеля и нафты из России + массового закрытия НПЗ — спрос на бензин и дизель вырос (маржа переработки в Европе тоже сейчас рекордная 16 долларов по бензину и 45 долларов по дизелю с 1 барреля).

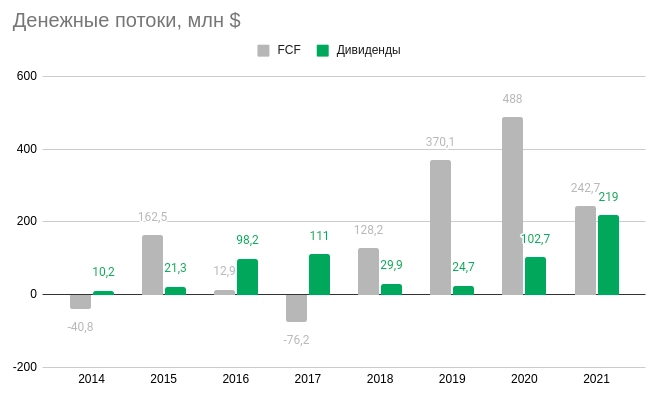

ДИВИДЕНДЫ

Важно понимать, что компания платит 50% от скорректированной чистой прибыли на дивиденды (корректируют от переоценки валюты, обесценения и прибыли/убытку по хеджу фьючерсом) — основная доля идет государству.

Но компании чем слабее рубль — тем лучше, т.к. все контракты в долларах.

Стоит отметить, что компания дивиденды исторически платит, даже в тяжелые времена (хотя их размер в эти времена весьма условный)

Денежный поток в ближайшее время скорее всего будет позволять платить 100-200 млн $ в год, размер дивидендов зависит от ставок на фрахт нефтетанкеров и их производных + если решится вопрос с арендой шельфовых судов для Сахалина-1 (хотя бы окупят затраты и проценты на содержание).

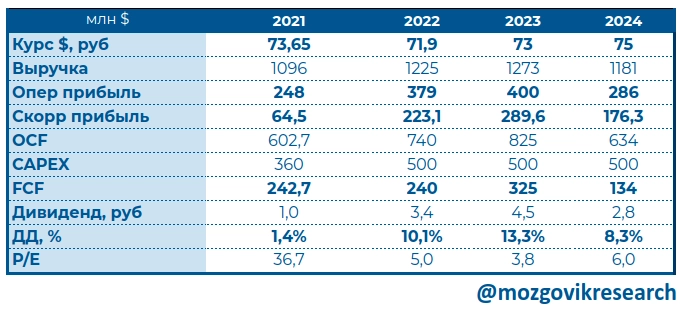

ПРОГНОЗ

Сложно делать прогноз на 2-3 года, когда ставки на фрахт волатилит, но попробуем это сделать. Флот стал меньше, но ставки выросли, 2022 год будет скорее всего отличным по операционной прибыли и, возможно, дивидендам — 2023-2024 год предположим что ставки придут к средним за 5 лет.

Прогноз по CAPEX в 500 млн долларов ежегодно взят из последней презентации, возможно как резкое увеличение CAPEX (для перевозки российской нефти, если откажутся греки и прочие оффшоры под флагом Мальты), так и снижение (при условии отказа строительства танкеров судостроительными компаниями).

В целом, выглядит недорого (дивидендная доходность выше 10% в ближайшие 2 года и мультипликатор P/E 4-5 при текущей ситуации на рынке фрахта (я брал заниженный). Но компания циклическая и с 2024 года ситуация вероятно ухудшится, это надо иметь ввиду.

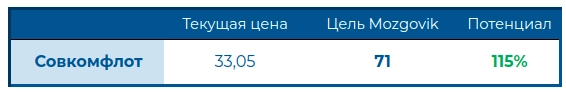

Целевая цена исходя из ставки дисконтирования в 15%

Бонусный график сравнения капитала и капитализации (основные средства тут весьма хорошие, подержанные танкеры за последний год подорожали в 2 раза!)

Дисконт интересный, с 1.01.22 нет отчетов и поэтому невозможно оценить текущий капитал, но в текущих условиях он наврядли сильно просел (это же не банки) — ждем отчетов. IPO кстати проходило по цене близкой капиталу (105 рублей).

В компанию в 20 году привлекли 480 млн долларов за 15,6% акций, а сейчас она стоит 1,3 млрд $.

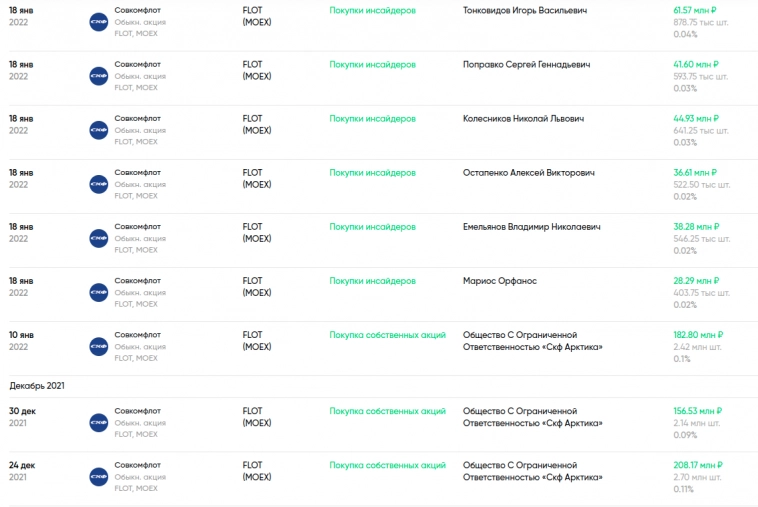

Кроме того, компания в 2021 году запустила байбек и покупала акции по 70 рублей, также раздала бонусы менеджменту (они продать не успели и видимо с акционерами теперь в одной лодке)

РИСКИ:

👉 Вероятность ухода нефтетанкерного флота России в серую зону, как иранские/венесуэельские танкеры — публичность компании будет помогать американцам накладывать санкции и отслеживать перевозку нефти, такой риск сейчас немаленький, что компания перестанет быть публичной. За сколько реален выкуп? Судить сложно, но думаю в районе половины капитала будет справедливо, это около 50 рублей за акцию сейчас.

👉 Снижение ставок на фрахт после устаканивания ситуации на нефтяном рынке — компания работает в цикле, ставки на фрахт то взлетают вверх, то так же летят вниз. Акционеру главное поймать волну и дешево купить вначале растущего цикла — и потом дорого продать, почти как в угле или металлурге.

👉 Сложности с обновлением флота и покупке новых газовозов-нефтетанкеров. Основную часть танкерного флота исторически строит Южная Корея — сейчас от большинства совместных проектов они отказались. Теперь вся надежда на Китай и завод Роснефти на Дальнем Востоке — Звезда. Ключевой вопрос — цены и качества.

👉 Непонятка с танкерами для Сахалина-1, кто заплатит за простой? Exxon mobil с шельфа ушел (был оператором), а флот Совкомфлота простаивает. Добыча нефти не ведется с мая месяца 2022 года.

Вывод:

Компания торгуется в 3 раза дешевле IPO и капитала, на растущем операционном цикле (финансовые показатели должны расти вслед за ростом цены на фрахт), долг у компании упал вдвое (вместе с финансовыми расходами). Выглядит интересно, тем более нефтетанкеры после 5 декабря являются одним из тех немногих способов транспортировки российской нефти в Индию/Китай после эмбарго от ЕС. Танкеры на шельфе/газовозы также должны продолжать свою работу, разве что с Сахалином-1 проблема, но возможно она уже в цене.

По 30 рублей думаю интересно в диверсифицированный портфель, сам думаю взять с целью в 70 рублей с учетом текущей геополитической ситуации. Опять же из плюсов -акции на историческом дне и продавать ниже конечно могут, но не факт — а позитивные новости про прибыль, дешевизну, отчеты может взбодрить котировки, не говоря уже о дивидендах в размере 10+%.

Спасибо за внимание. Если есть вопросы — пишите в комментариях.

P.S. если кому нужен годовой отчет или отчет по МСФО за 2021 — тоже могу скинуть, тяжело найти нынче.

Олег, приветствую! Спасибо за обзор.

Подскажи, пожалуйста, какая методология расчета вот этого?: Средние ставки ТЧЭ в сутки (вычислены по данным компании)