Вчера резко упали ОФЗ. Или пришли в норму

Вчера резко упал индекс цен ОФЗ RGBI. Самое сильное падение с 4 апреля, почти за полгода.

Индекс полной доходности гособлигаций RGBI-tr

Постфактум его можно называть закономерным: Банк России хоть и снизил в пятницу ставку до 7,5% с 8%, но однозначно обозначил переход к нейтральной ДКП. Однако вряд ли кто-то ждал подобных масштабов амплитуды в пятницу или даже в понедельник утром.

Возникает вопрос, это разворот цен ОФЗ вниз и доходностей вверх после долгого облигационного ралли?

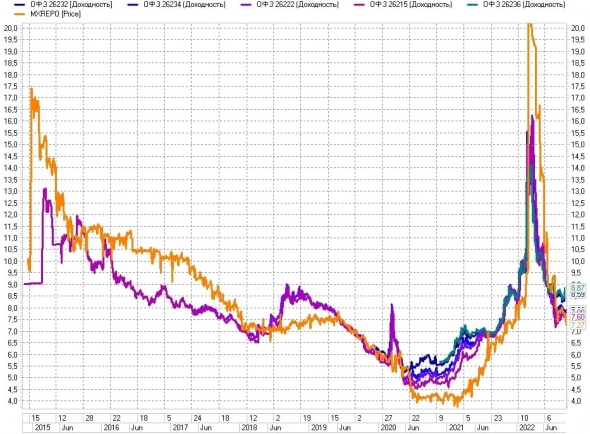

История доходностей ряда ОФЗ и доходности денежного рынка по индексу MXREPO (оранжевая линия)

Думаю, не разворот, а стабилизация. Сравниваю историю изменения доходностей ОФЗ (на графике доходности 2-6-летних бумаг) с доходностью денежного рынка (индекс однодневного РЕПО с ЦК MXREPO, оранжевая линия). Доходность размещения свободных денег вчера опустилась ниже 7,5% в противовес росту доходностей ОФЗ. Но главное, впервые с 28 февраля денежный рынок имеет более низкую доходность, чем доходности средник по срокам ОФЗ.

Общий рынок денег и облигаций пришел в нейтральное состояние вслед за той самой нейтральной ДКП. Оснований для значимого подъема ключевой ставки вроде как нет. А премия (не дисконт, как последние месяцы) доходностей гособлигаций к доходности денежного рынка – достаточный аргумент в пользу колебательной, а не направленной динамики ОФЗ.

Так что привыкаем к 8-8,5% по 3-5-летним ОФЗ как продолжительной норме.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

либо посмотрели структуру статы по инфляции...

вопрос в том куда пошли эти деньги...

в акции или валюту