Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной? Или все, что нужно знать о соотношении P/E.

Больше обучающего материала скоро будет выходить в нашем телеграм-канале: Mihaylets.PRO Инвестиции. Там же регулярно публикуются инвест-идеи и аналитика по рынку.

В этой статье я расскажу вам о соотношении цена/прибыль. Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной прибылью? Когда я впервые начал инвестировать, мне было трудно это понять. Итак, давайте начнем.

Представьте, что у нас есть 2 компании, А и Б. Предположим, в следующем году обе компании заработают по 1 доллару на акцию. И обе компании также будут УВЕЛИЧИВАТЬ свою прибыль с ОДНОЙ скоростью: 10% в год. Каждый год.

Предположим, что A торгуется с (форвардным) коэффициентом P/E, равным 10. Таким образом, каждая акция A стоит 10 долларов. Компания B торгуется с коэффициентом P/E, равным 15. Таким образом, каждая акция B стоит 15 долларов. Что лучше для долгосрочных инвестиций: А или Б?

Если бы вы задали мне этот вопрос 10 лет назад, я бы сказал: конечно же А! В конце концов A и B зарабатывают одинаково (1 доллар за акцию). И они растут с одинаковой скоростью (10% в год). Но A ДЕШЕВЛЕ, чем B (10 против 15 P/E). Так что, конечно же A — лучшая долгосрочная инвестиция. Верно?

Ответ: Совсем не обязательно!

B — более «дорогие» акции — могут оказаться лучшим вложением. Почему? Потому что речь идет не только о доходах или о том, как быстро они будут расти. Речь идет о том, насколько капиталоемким будет этот рост.

Другими словами, сколько капитала нужно этим предприятиям, чтобы получить 1 доллар прибыли? Какую рентабельность собственного капитала (ROE) обеспечивают эти предприятия? Чтобы понять, почему это уместный вопрос, давайте предположим, что A зарабатывает 20% ROE, а B зарабатывает 80% ROE.

Что это означает?

На каждый доллар годовой прибыли, которую получает компания А, ее владельцы должны вкладывать 5 долларов капитала, т. е. 20% ROE. В отличие от этого, владельцы компании B должны вкладывать всего 1,25 доллара на каждый доллар годовой прибыли. Это потому, что B получает 80% ROE. И 80% от 1,25 доллара = 1 доллар.

Это имеет БОЛЬШОЕ значение. Почему? Потому что по мере роста этих предприятий (на 10% в год) A будет потреблять больше капитала, чем B, поскольку его рентабельность собственного капитала ниже. И каждый потраченный таким образом доллар капитала — это доллар, который владельцы не могут прикарманить.

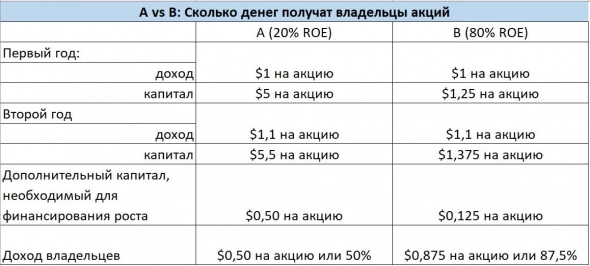

Давайте поработаем с цифрами:

Мы знаем, что A заработает 1 доллар на акцию в следующем году. При 20% ROE это означает, что у A теперь есть 5 долларов на долю акционерного капитала.

Перенесемся на 1 год вперед.

Выросшая на 10%, компания A теперь должна заработать 1,10 доллара на акцию. Но это ТАКЖЕ означает 5,50 долларов США на долю акционерного капитала.

Итак, сколько наличных денег владельцы А смогут присвоить себе в следующем году? Что ж, бизнес будет зарабатывать 1 доллар на акцию. Но бизнес ТАКЖЕ съест 0,50 доллара на акцию, чтобы увеличить собственный капитал с 5 долларов на акцию до 5,50 долларов. Это цена, которую мы должны заплатить, чтобы эти доходы росли на уровне 10%.

Чистый эффект:

Владельцы A получат только 0,50 доллара на акцию, даже если бизнес заработает 1 доллар на акцию. Напротив, владельцы B получат в кармане 0,875 доллара на акцию. Потому что B нужно гораздо меньше капитала, чтобы финансировать свой 10-процентный рост.

И так будет КАЖДЫЙ год.Компании A и B будут сообщать об одинаковых доходах во ВСЕ будущие годы. Но каждый год владельцы А будут получать ТОЛЬКО 50% доходов А. В то время как владельцы B получат 87,5% доходов B. Все потому, что B имеет более высокий ROE, чем A.

Таким образом, владение акцией B принесет в наш карман на 75% БОЛЬШЕ денег (0,875 доллара против 0,50 доллара) по сравнению с владением акцией A. Следовательно, доля B должна оцениваться на 75% больше, чем доля A, даже если обе компании имеют ОДИНАКОВУЮ прибыль и ОДИНАКОВЫЙ рост.

Итак, если мы рациональные инвесторы, то нам должно быть безразлично, платить ли 10-кратную прибыль за A и 17,5-кратную прибыль за B. То есть, если мы думаем, что A заслуживает коэффициента P/E, равного 10, разумно полагать, что B заслуживает (на 75% выше) коэффициента P/E, равного 17,5.

Другой способ увидеть это:

Предположим, у нас есть 100 тысяч долларов для инвестиций. Мы могли бы вложить эти 100 000 долларов в акции А с соотношением цена/прибыль, равным 10, то есть 10 долларов за акцию. Это даст нам 10 тысяч акций A. И эти 10 000 акций принесут нам дивиденды: 5 000 долларов США (0,50 доллара США за акцию) в первый год плюс 10 % ежегодного роста в дальнейшем.

Или мы могли бы вложить наши 100 000 долларов в акции B с коэффициентом P/E, равным 17,5, т. е. 17,50 долларов за акцию. Мы получим только ~ 5714,29 акций B. Но каждая акция принесет нам 0,875 доллара в виде дивидендов в первый год. Это те же 5 тысяч долларов в виде дивидендов.

Таким образом, B при 17,5 P/E = A при 10 P/E.

И именно поэтому B с P/E, равным 15 (наш первоначальный вопрос) ЛУЧШЕ, чем A с P/E, равным 10. Разные компании заслуживают разных коэффициентов P/E. Речь идет о том, сколько НАЛИЧНЫХ денег владелец может вывести из компании с течением времени.

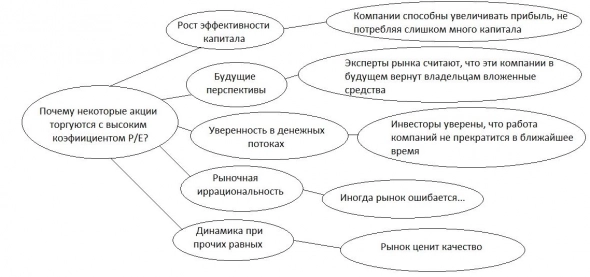

Когда компания демонстрирует, что она может увеличивать прибыль, не потребляя слишком много капитала, рынок часто присваивает ей более высокий коэффициент P/E. Рынок ценит рост эффективности капитала — и это правильно!

Существует множество и других причин, по которым компания может получить высокий коэффициент P/E. Давайте пробежимся по некоторым из них.

В нашем примере мы сделали вид, что можем предсказать доходы А и Б в будущем. Но, конечно, для реального бизнеса мы не можем сделать ничего подобного. Участники рынка в основном просто пытаются угадать, что ждет те или иные компании в будущем.

И коэффициенты P/E отражают эти ожидания. Если люди верят, что у компании светлое будущее, они могут захотеть платить больше (т. е. более высокий коэффициент P/E) за ее акции уже сегодня. И наоборот — если будущее компании выглядит мрачным, то ее коэффициент P/E имеет тенденцию к снижению.

Предсказуемость будущих денежных потоков также играет роль. Если мы считаем, что компания, вероятно, выживет (и будет выплачивать дивиденды) еще 50 или 100 лет, мы можем заплатить немного больше (т. е. более высокий коэффициент P/E) за ее акции — по сравнению с другой компанией, которая может не просуществовать так долго.

Но иногда «рынок» ошибается. В конце концов, люди время от времени увлекаются маниями и пузырями. И когда это происходит, рынки, как правило, становятся иррациональными.

Можно сказать, что есть 2 типа участников рынка:

Инвесторы, которые покупают акции по рациональным коэффициентам P/E, основанным на оценках будущих денежных потоков.

Спекулянты, которые покупают акции по иррациональным отношениям цена/прибыль, просто надеясь продать их другим участникам для быстрой наживы.

Время от времени на сцене доминируют спекулянты. И когда это происходит, как правило, невозможно сказать, насколько высоко поднимется коэффициент P/E или как долго может сохраняться такая иррациональность.

Как мы убедились выше, высококачественные компании (например, те, которые могут эффективно увеличивать прибыль), как правило, торгуются с более высокими коэффициентами P/E.

Результат таков:

Недостаточно просто определить высококачественные компании. Потому что, если мы заплатим слишком высокую цену (т. е. слишком высокий коэффициент P/E) за это «высокое качество», мы можем получить доход ниже номинала.

Например, в приведенном выше примере «A vs B» мы видели, что A с коэффициентом P/E, равным 10, эквивалентна B с коэффициентом P/E, равным 17,5. Компания B, несомненно, более качественная. Но если мы выбираем между A с 10-кратным P/E и B с 50-кратным P/E, то A, несомненно, является лучшей инвестицией.

Опытные игроки, делающие ставки на скачки, знают:

Зарабатывание денег на скачках НЕ связано с предсказанием того, какая лошадь выиграет скачки. Речь идет о том, чтобы определить шансы на победу какой лошади наиболее неправильно оценены, а затем разумно делать ставки на такие шансы.

Коэффициент P/E — один из наиболее часто используемых показателей оценки. Но низкий коэффициент P/E не обязательно означает «дешевый», а высокий коэффициент P/E не обязательно означает «дорогой». Я надеюсь, что эта тема помогла вам осознать некоторые из этих нюансов.

на 100 миллионов прибыли — собственный капитал 1 миллион рублей

Абсолютно не означает что если ROE станет 2% (2 миллиона рублей) то и чистая прибыль станет 200 миллионов рублей...