Мои итоги августа

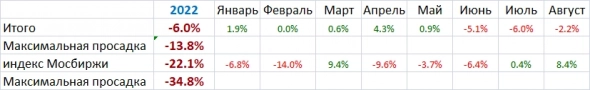

Начнем с традиционной таблицы

По традиции приведем и таблицу без 3-х дней (22, 24 и 25 февраля)

Если охарактеризовать строки RI и Si из первой таблицы, можно повторить лишь сказанное в прошлый раз: «полная ж…». В то же время во второй таблице не видно ничего необычного для моей торговли: типичная «борьба с нулем».

Со спотом все не так печально. Без учета потерь на «синтетике» Газпрома, по прежнему сохраняется обоснованная надежда закончить год в плюсе. Единственный естественный вопрос к результату августа: +0,9% — почему так мало?

Ответ прост: «фильтры» (их действия см. в P. S.). GMKN весь август был под «фильтром большой пилы», а SBER – под «фильтром малой пилы». С 17 августа «фильтр большой пилы» включился в GAZP. Было ли что-то необычное в поведении «фильтров»? Нет. Все летние месяцы динамика индекса Мосбиржи была как «под копирку»: в первые несколько дней небольшой падающий тренд, во второй декаде – «пила», в конце месяцев новости, вызывающие «скачки» на рынке.

Обидно ли, что «фильтр» не дал реализоваться большой прибыли в GAZP? Немного обидно: 26 августа мои системы начали входить в лонг (вошло 3 системы из 4-х), на закрытие 29 августа опять лонг на ¾ (одна система зафиксировала прибыль, зато вошла в лонг последняя) и, наконец, на закрытие 30 августа лонг на 100% (закрыт частично 31 августа, когда для моих систем торги GAZP начались только в 10:50, а частично 1 сентября). Если б не «фильтр» результат августа был бы совсем другим. Но от «фильтров» я не откажусь. Недополученная прибыль – это не большой убыток, а от последнего «фильтры» меня уже спасали и в 2008-м, и в 2020-м и даже в 2016-м, а «фильтр малой пилы» вообще создавался, чтобы избежать убытков, как в 2011-м. Обидно конечно, что «фильтр малой пилы» не включился 21 февраля: 22 февраля лонги открылись именно по тем системам, по которым он их запрещает. Но тут «из песни слов не выкинешь».

За июль, когда Si был под «фильтром большой пилы», у меня было время разобраться с происходящим и понять, что имею дело с рынком, который моя система «не видела» ни на тестах с июля 2007-го по декабрь 2014-го, ни в реальной торговле до февраля 2022-го. И торгует она на таком рынке неадекватно. Достаточно упомянуть такой факт: с начала февраля по настоящее время она ни разу не вошла в шорт. Конечно, за этот период я уже много раз слышал совет: «Надо было предвидеть и поменять систему». Да, у меня есть системы, дающие в этом году трехзначную доходность в Si. НО! Эти же системы закончили 2010-й, 2012-2013-й, 2016-2017-й, 2019-й и 2021-й в двузначных убытках: от -10 до -20%%. При этом трехзначную прибыль, кроме этого года, имели только в 2014-м, а остальные годы закончили от +20% до +70%. А я не умею предвидеть каким будет рынок для моих систем даже на день вперед, что уж говорить про год. И что дальше? Каждый год «играть в лотерею»: то ли -15%, то ли +45%. Я так не хочу. С такими результатами мне было как-то спокойнее:

Тем более, что в 2016-м Si – это 33% от счета, а, начиная с 2017-го, 25% (доля Si в 2015-м – это отдельная история). И во все минусовые для Si годы прибыли по другим инструментам «с лихвой» их перекрывали.

Поэтому в августе я внес только «фильтр» лонгов в торгуемую систему: системный(!) лонг в Si открыт только, когда RI-тренд в лонгах на 1/3 и более лимитов.

Таким образом, с августа и далее за лонги в Si в условиях отсутствия роста акций у меня будет «отвечать» RI, в котором Si «сидит одной ногой».

Ну а кто радует второй месяц — это «Русский Баффет». Наконец то на третий квартал он сформировал портфель, который уверенно обгоняет индекс Мосбиржи. Правда, это локально, а глобально в 2018-2022-м это «индекс Мосбиржи вид сбоку».

Доходность стратегии Стань квалифицированным инвестором! в августе составила +1.79%. Почему мало, если это торговля Газпромом и Сбербанком в равных объемах в лотах на систему, я уже подробно разобрал выше.

Для моих индексов комона август получился разнонаправленным месяцем: Micex Index закончил его практически в нуле (+0.05%), а Global Index упал на 2.2%. Их результат-2022 на 31.08 с начала года составил:

Gorchakoff Micex Index -7.55%

Gorchakoff Global Index -7.47%

Более подробно об итогах отдельных компонент этих индексов в августе и планах на будущее мы поговорили на традиционном вебинаре 1 сентября.

P. S. Напомню.

«Фильтр малой пилы» отключает торговлю «лонг» по 3-м из 4-х моих систем (c самыми «быстрыми» входами), оставляя без изменений торговлю «шорт», которая для фьючерсов в 2 раза меньше по объемам «лонга», а для акций – в три.

«Фильтр большой пилы» полностью запрещает торговлю инструментом.

зато как то умудрился поймать движняк в газпроме… инсайдеры стали покупать и боты встали в тренд… ранее в мае и июне на гэпах слил 1.5 мио… счас половина вернулась назад...

успехов