28 августа 2022, 10:42

Инвестиции в коммерческую недвижимость: фонд с долгой историей "Атриум" (ТРК "Атримум" в Москве)

Общая характеристика

- Наименование: ЗПИФ Недвижимости «АТРИУМ»

- ISIN: RU000A0JRHC0

- Листинг: 3 уровень (риск низкой ликвидности)

- Страница фонда на сайте УК: ссылка

- СЧА на пай: 1 371,28 ₽ на на 29.07.2022

- СЧА фонда: 1 755 234 524,08 ₽ на 29.07.2022

- Рыночная котировка на момент написания статьи (28.08.2022): 1 260 ₽ (дисконт 8,1% к СЧА)

- Договор доверительного управления: до 31.01.2036 (одна из редких УК, которая рассчитывает на долгосрочные отношения с инвесторами)

- Выплата дивидендов: ежемесячно

- Для квалифицированных инвесторов: нет

- Сектор: Торгово-развлекательный комплекс

- Комиссии фонда: 1% комиссия УК; не более 1,5% комиссия спецдепозитария, регистратора, аудитора, оценщика; фактическая совокупная комиссия за управление за последние 12 месяцев составила порядка 1,1%, то есть меньше, чем могли бы взять (2,5%)

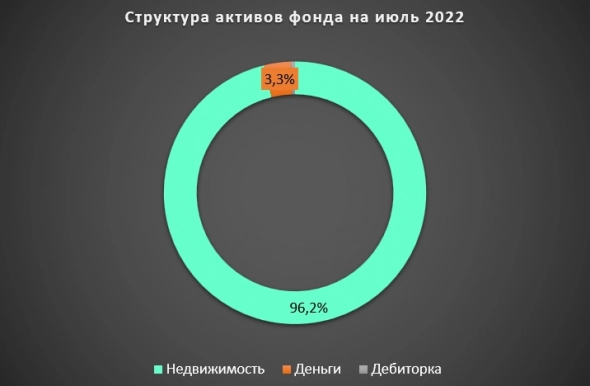

Структура активов и доходность купленной в фонд недвижимости

- Фонд является зрелым и состоит из одного единственного объекта недвижимости — ТРК «Атриум» в г. Москве (точнее его некоторая часть, которую арендует Л'Этуаль, договор аренды до 01.06.2030).

Стоимость объекта на картинке в млн рублей

- Доходность недвижимости фонда к текущей расчетной цене составляет порядка 11% годовых

- В апреле расчетная стоимость объекта упала, вероятно дальнейшее снижения расчетной стоимости в случае роста вакантных площадей по причине ухода иностранных арендаторов

Структура расходов фонда

- Инвестор в среднем может рассчитывать на 65% денежного потока фонда

- Комиссии за управление УК Велес-Траст значительно ниже, чем у УК, аффилированных с крупнейшими банками и за последние 12 месяцев составили около 1,1% относительно СЧА фонда

Доходность денежного потока инвестора

- В последние 6 лет дивидендный доход до НДФЛ на один пай составлял 119,2-129,6 рублей

- По моим оценкам доходность в этом году может составить 124 рубля на пай (посчитал как среднемесячный доход за последние 7 месяцев, умножить на 12 месяцев и минус 5% — вероятный риск снижения денежного потока), что по текущим котировкам 1 260 ₽ составляет 9,8% годовых

- Не нашел информацию о порядке индексации договоров аренды, однако считаю важным привести следующую цитату из отчета оценки:

Базовая арендная ставка составляет около 181 100 руб./кв. м/год, что соответствует среднерыночным значениям ставок для подобных объектов (соответствует верхней границе диапазона)

- Условия формирования арендной ставки вполне объясняют, почему денежный поток от фонда годами равномерный:

Базовая арендная ставка указана в долларах США и в соответствии с ДС №12 от 18.10.2021 г. курс доллара США зафиксирован на уровне 48 руб. за 1 долл. США за период с 01 января 2022 года по 31 октября 2022 года (включительно).

Арендная плата по Договору состоит из Базовой арендной платы и Переменной арендной платы. Базовая арендная плата перечисляется ежемесячными платежами авансом до 1-го числа соответствующего расчетного месяца на основании счетов, полученных от Арендодателя.

Переменная арендная плата включает в себя эксплуатационные и коммунальные расходы.

- Существует риск ухода арендаторов:

Международные торговые операторы, из которых подавляющее большинство составляют бренды из стран, находящихся сейчас в политической оппозиции к России, в среднем занимают 22-34% площадей торговых комплексов

Доходность торговых центров сократится и вакансия, которую мы видим сейчас (11%), скорее всего, увеличится в 1,5-2 раза, что будет большим ударом для торговых центров, которые страдают достаточно давно.

В 2020-м году наступила пандемия, после которой не вернулись некоторые арендаторы, покупательская способность населения упала, а арендные ставки были скорректированы в меньшую сторону на довольно продолжительный срок.

Запаса «прочности» к текущему кризису у наших торговых центров нет.

- Согласно условиям договора аренды, арендаторы могут требовать снижения стоимости аренды:

Арендатор вправе потребовать пересмотра ставки арендной платы. Дополнительное соглашение к настоящему договору, устанавливающую новую ставку арендной платы подписывается сторонами.

Резюме

- УК выбрала путь долгосрочных и прозрачных отношений с инвесторами (в отличии от аффилированных с крупнейшими банками УК)

- Расходы на управление ниже, чем у аффилированных с крупнейшими банками УК

- Наличие длительной задокументированной истории фонда (аффилированных с крупнейшими банками УКУК предпочитают очень быстро удалять отчеты)

- Я согласен с существенными рисками, обозначенными в отчете об оценке

- Я опасаюсь дальнейшего снижения стоимости пая

- Ликвидность пая низкая, набор/выход из позиции может занять продолжительное время, значительно сдвинуть цену пая можно несколькими сотнями тысяч рублей

С учетом вышеизложенного, принимаю решение добавить ЗПИФ «Атриум» в свой шорт лист, допускаю его покупку в качестве долгосрочной диверсификации. В настоящий момент буду следить за фондом, решение о покупке готов принимать при снижении цены менее 1050 рублей за пай (хотя справедливая оценка, на мой взгляд, была бы на уровне 1100-1200 рублей за пай с учетом рисков снижения дохода от аренды) или при появлении благоприятных новостей, но по цене не выше СЧА.

Не является индивидуальной инвестиционной рекомендацией. Если считаете, что большее количество читателей должно увидеть этот пост, ставьте лайк!

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

19:29

Экспортёры в Индексе МосБирже. Кто выигрывает от более слабого рубля

Новости о вероятном ужесточении бюджетного правила уже привели к заметному ослаблению рубля. На этом фоне мы решили рассмотреть, кому в Индексе МосБиржи выгоден более слабый рубль и почему такие...

18:41

Имхо, не стоит туда лезть. До конца этого года, точно.