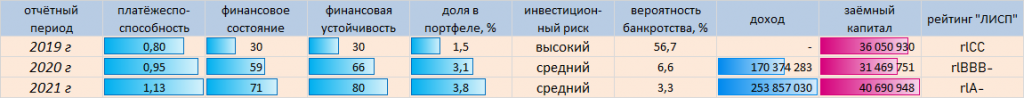

Рейтинг АО "Рольф" - rlA-

АО «Рольф» — среднего инвестиционного риска, незакредитованное, частично неликвидное, неэффективное и требующее дополнительного изучения предприятие. Несмотря на высокие финансовые показатели, компания на конец 2021 года убыточная. Все серьёзные финансовые изменения произошли в последнем квартале отчётного периода и компания из прибыльной стала убыточной. Возникает много вопросов к компании и пока на них не будут найдены ответы, компанию можно считать рискованной и если вкладываться в неё то с должной осмотрительностью. Так, или иначе, но...

Заёмный капитал превышает собственный в 1.44 раза и обеспечен собственными резервами на 20%. Текущих обязательств у компании на 25 млрд рублей. Если этот долг равномерно будет размазан по 2022 году, то ликвидности у компании может хватить, однако, если это будет 1-2-3 крупных погашения, то компания не сможет погасить эти долги, так как большая часть денег в запасах, а запасы растут в среднем на 25% в год. Объём запасов 2022 году составляет 18.5 млрд рублей, а это 75% текущих обязательств. Значительное наращивание собственного (оборотного) капитала и увеличение доли собственных средств в обороте внушает доверие к компании, но как говорится — доверяй, но проверяй. И было бы совсем не лишним проверить увеличившиеся прочие расходы компании с 2 млрд рублей в 2020 году, до 22 млрд рублей в 2021-м.

Общие сведения

ИНН: 5047254063

Полное наименование юридического лица: Акционерное общество «Рольф»

ОКВЭД: 45.1 — Торговля автотранспортными средствами

Сектор рынка по ОКВЭД: Торговля оптовая и розничная автотранспортными средствами, мотоциклами и их ремонт

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Видеообзор финансового состояния АО «Рольф»

Скачайте бесплатную версию ЛИСП-ИР-2.0 для самостоятельного, предварительного, финансового анализа прямо сейчас. Работает с MS Excel 2007 или выше.

Финансовое состояние АО «Рольф»

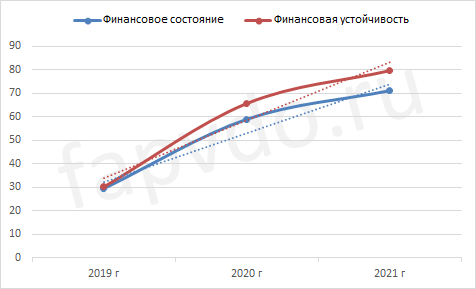

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Динамика финансового состояния и финансовой устойчивости

Рост уровня финансового состояние к концу отчётного периода составил — 21%, рост уровня финансовой устойчивости — 21%. Сбалансированность финансовых показателей ухудшилась.

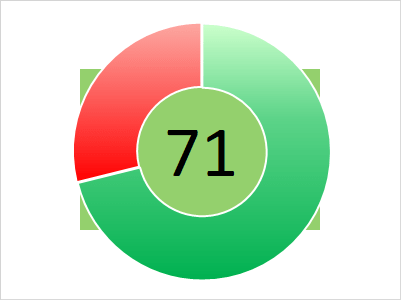

Уровень финансового состояния

Финансовое состояние — 71 балл, какого уровня.

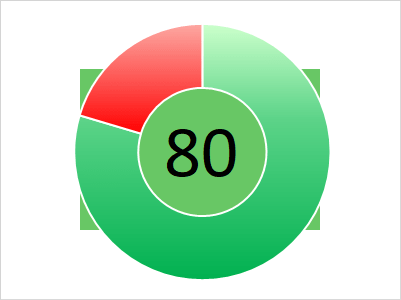

Уровень финансовой устойчивости

Финансовая устойчивость — 80 баллов. Средний риск банкротства.

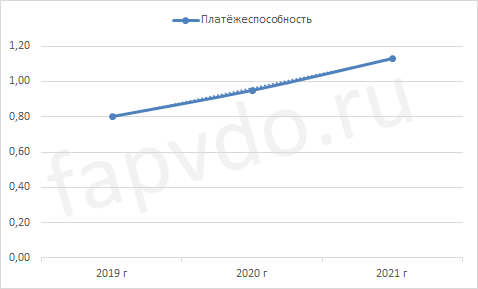

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности АО «Рольф»

Платёжеспособность предприятия на конец отчётного периода — 1.13. Снижение платёжеспособности за отчётный период — 19%.

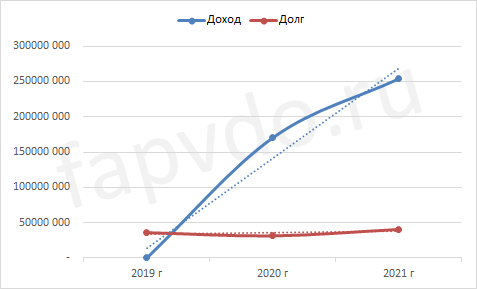

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО «Рольф»

За отчётный период, доход предприятия составил 254 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 200-220 млрд рублей — оправдался

Заёмный капитал к концу периода вырос на 29% и составил 41 млрд рублей.

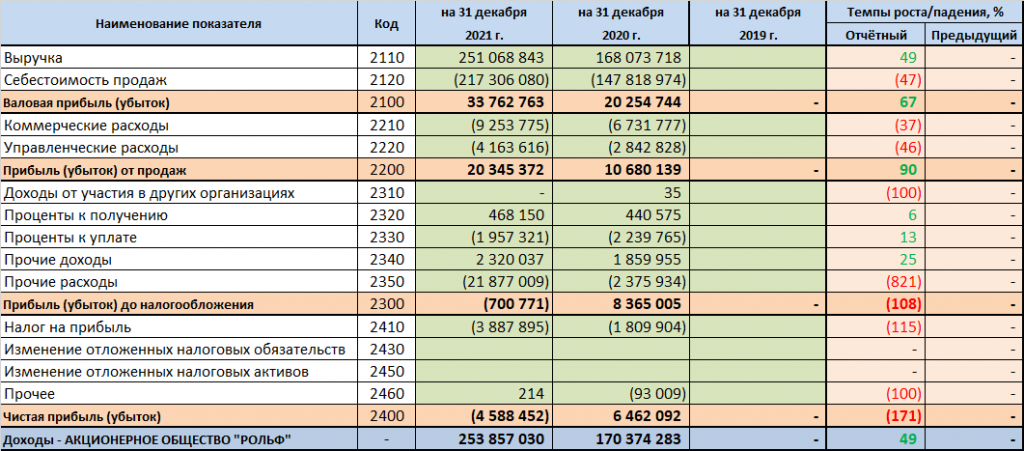

Финансовые результаты

Чистая прибыль

Чистая прибыль предприятия нестабильна и имеет тенденцию к снижению. Снижение чистой прибыли за отчётный период составило — 171%. Прогноз чистой прибыли к концу финансового года, 10.5 млрд рублей — не оправдался

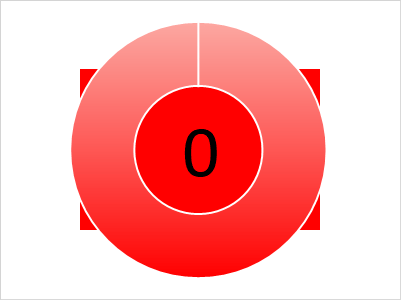

Эффективность

Уровень общей эффективности

Общая оценка эффективности предприятия — 0 баллов. Предприятие неэффективное. Снижение общей эффективности предприятия в отчётном периоде составило — 100%.

Инвестиционный риск

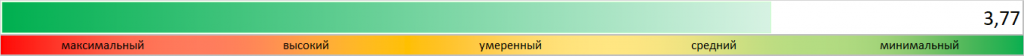

Уровень инвестиционного риска АО «Рольф»

Уровень инвестиционного риска — средний. Доля облигаций АО «Рольф», от общей доли активов инвестиционного портфеля, может достигать3.77%

Облигации АО «Рольф»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Рольф-001Р-01 — -/-

- Рольф-001Р-02 — -/-

Общий облигационный долг: 5788 млн рублей(?)

Средняя доходность эф./купон., %: -/-

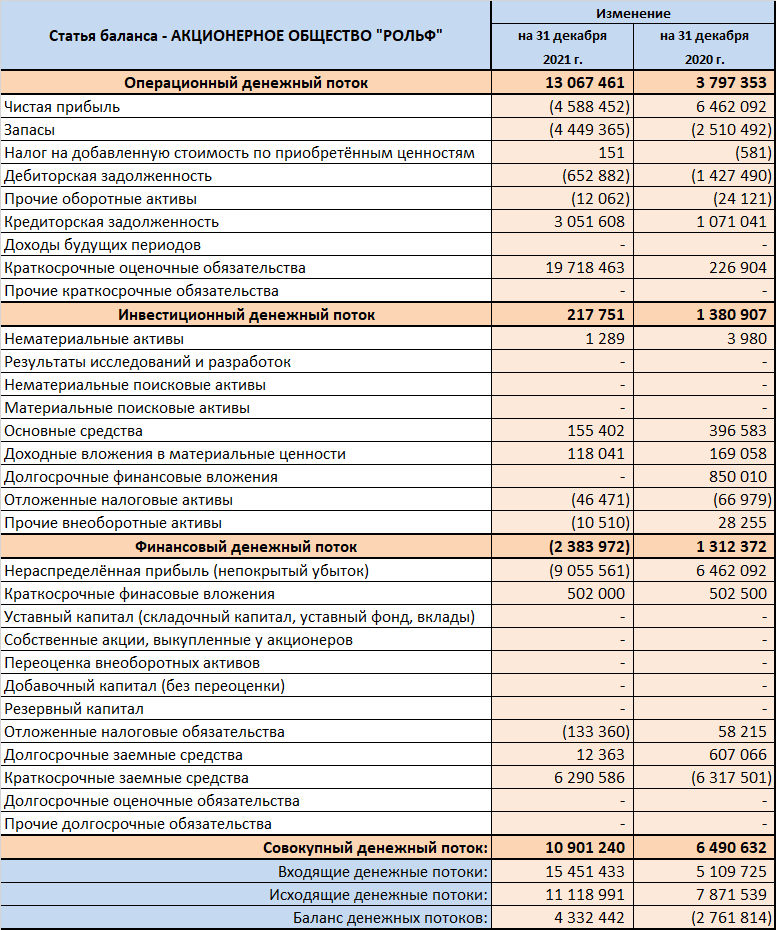

Денежные потоки АО «Рольф»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 13 млрд рублей

- Инвестиционный — отрицательный — 0.218 млрд рублей

- Финансовый — положительный — 2 млрд рублей

- Совокупный: — положительный — 11 млрд рублей

Денежные потоки АО «Рольф»

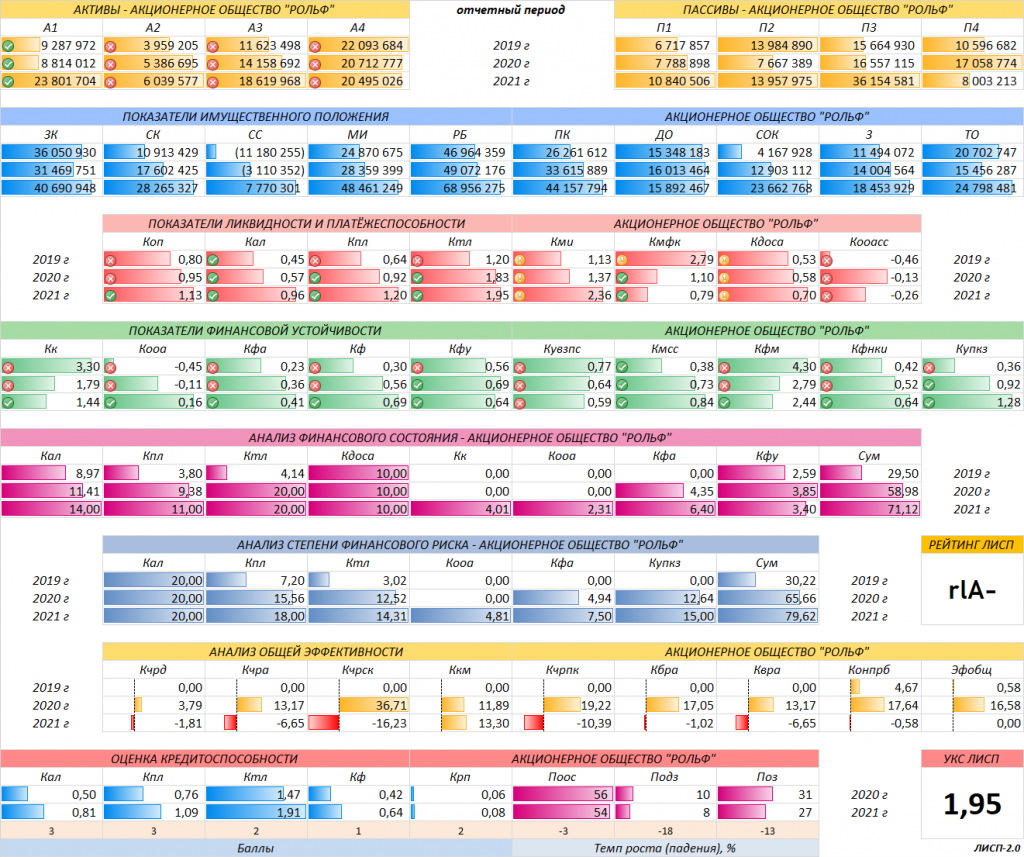

Кредитоспособность АО «Рольф»

Уровень кредитоспособности (УКС) компании определяется её классом:

Уровень кредитоспособности ЛИСП

- 1-й класс — 1.00-1.16 — кредитоспособность высокая, минимальный риск для инвестиций

- 2-й класс — 1.17-1.58 — средняя кредитоспособность, высокий риск для инвестиций

- ✔ 3-й класс — 1.59-2.16 — умеренная кредитоспособность, значительный риск для инвестиций

- 4-й класс — 2.17-2.58 — кредитоспособность низкая, требуется взвешенное решение при инвестировании

- 5-й класс — 2.59-3.00 — предприятие некредитоспособное, максимальный риск для инвестиций

Рейтинг АО «Рольф»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО «Рольф» был присвоен рейтинг ЛИСП на уровне rlA- по национальной шкале.

Рейтинг-статистика с 2019 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruA

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds:13

Индекс Платежной Дисциплины RusBonds: 92

Индекс Должной Осмотрительности RusBonds:1

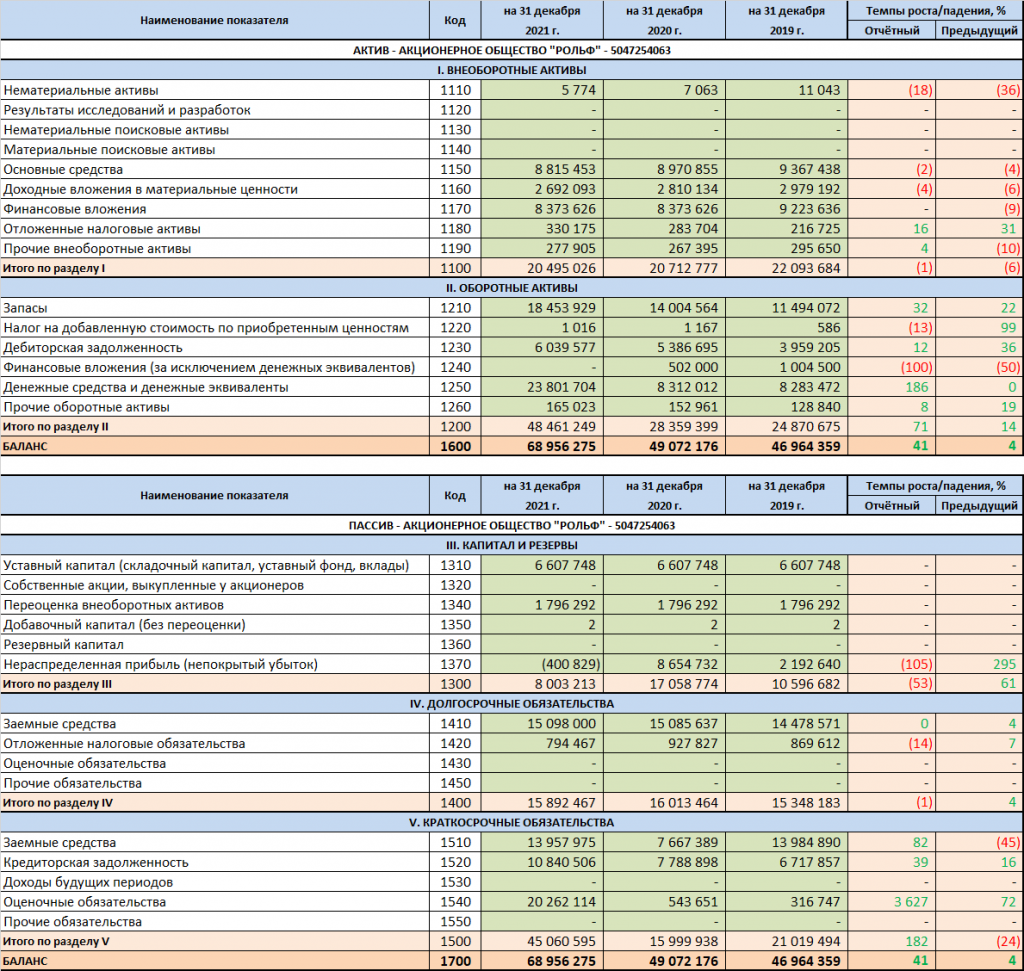

Баланс АО «Рольф»

Баланс АО «Рольф»

Финансовые коэффициенты АО «Рольф»

Финансовые коэффициенты АО «Рольф»

Экспертное заключение

АО «Рольф»

Инвестиционная вероятность банкротства: 3.3%

Статистическая вероятность банкротства: 2.2%

Целесообразность инвестирования: +7

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО «Рольф» выше риска потери инвестиций.

Для самостоятельного финансового экспресс-анализа ЛИСП-ИР-2.0 скачать

Финансовый анализ выполнен с помощью ЛИСП-2.0

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Предыдущий финансовый анализ АО «Рольф»

Другие эмитенты ВДО

49-ый этаж24 августа 2022, 09:37Всё облигации уже погашены — не было смысла рассматривать.0

49-ый этаж24 августа 2022, 09:37Всё облигации уже погашены — не было смысла рассматривать.0