Обзор рынка акций за неделю (ФГ "ФИНАМ"). Отчет по занятости в США может «развязать руки» ФРС

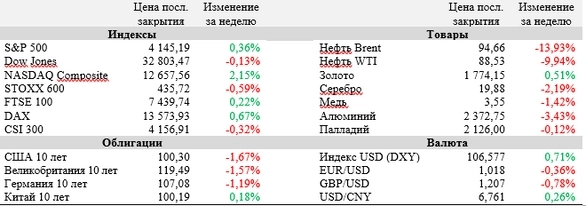

Ведущие мировые индексы показали разнонаправленную динамику на прошедшей неделе. Причиной этого стало неоднозначное толкование инвесторами вышедших макроэкономических данных, в первую очередь динамики на американском рынке труда. Неожиданный рост занятости и возвращение количества рабочих мест на уровни, показанные до начала пандемии COVID-19, укрепили веру в то, что экономика США сможет избежать рецессии, но, с другой стороны, обострили спекуляции касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Банк Англии тем временем впервые за 27 лет увеличил ставку на 0,5%, но неприятно удивил рынки пессимистичными прогнозами относительно перспектив британской экономики в ближайшие несколько лет. Текущая неделя будет относительно спокойной на фоне постепенного окончания сезона отчетностей в США. Центральным событием станет публикация данных по инфляции в США за июль.

Американская экономика показала неожиданно высокие результаты на рынке труда, добавив в июле 528 тыс. рабочих мест вне сельскохозяйственного сектора, что более чем в 2 раза превысило ожидаемое значение показателя на уровне 250 тыс. Уровень безработицы при этом опустился до многолетнего минимума в 3,5%, зафиксированного в последний раз до начала пандемии COVID-19 в 2020 году. Кроме того, общее количество рабочих мест вне сельского хозяйства также вернулось к уровню февраля 2020 года, полностью отыграв просадку с наступлением пандемии. Дальнейшая реакция рынка на такую динамику не будет однозначной: с одной стороны, стабильный рост занятости говорит о низкой вероятности рецессии, но с другой стороны, он может поспособствовать более агрессивным действиям ФРС в рамках денежно-кредитного регулирования.

Банк Англии по итогам заседания в четверг, 4 августа, решился на рекордное за 27 лет повышение ставки на 50 б. п. до 1,75%. Решение было принято комитетом по ставкам практически единогласно с соотношением голосов 8 к 1. Помимо этого, регулятор сообщил, что ожидает переход экономики в состояние 15-месячной рецессии, которая будет сопровождаться максимальным сокращением ВВП на 2%, ближе к концу 2022 года. Инфляция, по прогнозам Банка Англии, превысит 13% к концу года и останется на «высоком уровне» в течение 2023 года.

Альянс OPEC+ по итогам встречи в среду, 3 августа, принял решение об увеличении добычи нефти в сентябре текущего года на скромные 100 тыс. баррелей в сутки, что эквивалентно примерно 0,1% от мирового спроса. При этом, в OPEC+ предупредили об «ограниченном количестве дополнительных мощностей» по добыче, заявив, что в будущем будут использовать их «с большой осторожностью».

Глава Палаты представителей США Нэнси Пелоси все-таки посетила Тайвань в рамках своего азиатского турне, вызвав негативную реакцию руководства КНР. Несмотря на то, что открытого военного столкновения удалось избежать, Китай анонсировал комплекс экономических мер, призванных ударить по экономике острова. Помимо ограничений торговых операций, страна также начала комплекс военных учений по периметру острова, что привело к фактической блокаде Тайваня и увеличило риски дальнейших нарушений глобальных цепочек поставок.

Из 432 компаний, отчитавшихся по итогам прошедшего квартала, 77,5% смогли превысить консенсус аналитиков по чистой прибыли. При этом, долгосрочный средний показатель составил 66,1%, а среднее за последние 4 квартала – 80,6%. Наилучшие темпы роста прибыли показали энергетический (+296,5% (г/г)) и промышленный (+31,7% (г/г)) сектора.

Важные события предстоящей недели:

· Сезон отчетностей в США подходит к концу. Свои финансовые результаты с 8 по 12 августа опубликуют Walt Disney, Dominion Energy, Emerson Electric, Sysco, American International, Welltower, Resmed, TransDigm и Illumina.

· Центральным событием недели станет публикация данных по инфляции в США за июль, которая запланирована на 10 августа. Согласно прогнозам экономистов, индекс потребительских цен (ИПЦ), вырос на 8,7% (г/г) (9,1% (г/г) в июне), а базовый ИПЦ увеличился на 6,1% (г/г) (5,9% (г/г) в июне).

· В среду также выйдет ИПЦ в Китае по итогам прошедшего месяца. Аналитики ожидают, что показатель понизился на 0,1% (м/м), что отражается в годовой инфляции на уровне 2,4%.

· В пятницу Национальная статистическая служба Великобритании опубликует данные по изменению ВВП страны во II квартале. Консенсус предполагает снижение показателя на 0,2% относительно января-марта.

· Центральные банки Сербии, Мексики и Перу на неделе примут решения по ключевым процентным ставкам.

· Среди прочих наиболее важных макроэкономических публикаций текущей недели – индекс цен производителей в США в июле (четверг), а также предварительные августовские индексы потребительских настроений от Мичиганского университета (пятница).

· Фондовые площадки Японии будут закрыты в четверг, 11 августа, в связи с национальным праздником.

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 исчерпал потенциал после пробития линии нисходящего тренда и перешел к консолидации выше поддержки на 4080. Индекс относительной силы остается вблизи зоны перекупленности, давая S&P 500 мало пространства для дальнейшего укрепления. В связи с этим вероятной выглядит дальнейшая консолидация на текущих уровнях с возможной коррекцией ближе к поддержке на 4000.

DAX

На дневном графике DAX формируются признаки восходящего клина с одновременным расположением стохастических линий в зоне перекупленности. Это не исключает коррекции на текущей неделе со снижением к уровням поддержки на 13 350 и 13 000.

CSI 300

С точки зрения теханализа на дневном графике CSI 300 торгуется у верхней границы нисходящего канала после отскока от поддержки на 4090. Целью при пробитии 4150 станет отметка 4220 на уровне средней полосы Боллинджера.