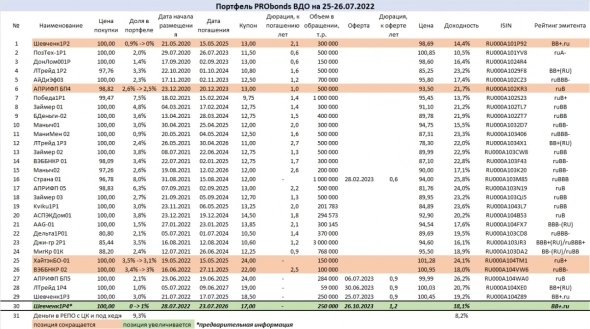

Портфель PRObonds ВДО следует за ростом рынка

Индикативный портфель PRObonds ВДО после локальной просадки первой половины июля вернулся к быстрому восстановлению. Потеря портфеля с начала 2022 года составляет чуть более 2% и, вероятно, сократится до нуля в августе. За последние 365 дней результат портфеля – ровно нулевой. С начала ведения в июле 2018 года портфель накопил 47% дохода с учетом комиссионных издержек (около 40,5% после НДФЛ). Средняя доходность входящих в портфель облигаций держится на уровне 20%. Сама ожидаемая доходность портфеля, учитывая деньги, чуть ниже, около 19%. Это позволяет ожидать от него достаточно уверенного подъема в предстоящие месяцы.

Сделки. Продолжаются небольшие сокращения позиций в облигациях АПРИ Флай Плэнинг, ГК ХайТэк и МФК ВЭББАНКИР. Доля АПРИ приводится к нормальной, а для ХайТэка и ВЭББАНКИРа снижается спекулятивная часть (бумаги покупались на первичном размещении с небольшим перевесом для извлечения спекулятивной премии).

Также с сегодняшнего дня по 0,1% за сессию будет полностью выведен из портфеля второй выпуск облигаций АО им. Т.Г. Шевченко. Его заменяют более доходные третий и четвертый выпуски данного эмитента.

Если 4-й выпуска Шевченко, размещение которого, должно начаться завтра, будет иметь столь же высокий спрос, как и 3-й выпуск (его размещение завершилось вчера), позиция в нем поднимется с 1% до 2-3%. Аналогично, вчера увеличивался вес в третьем выпуске. Пока же, завтра 4-й выпуск Шевченко добавится в портфель на 1% от активов.

Складывается впечатление, что сегмент ВДО все-таки получил импульс к росту цен и снижению доходностей от последнего понижения ключевой ставки. Надеюсь, движение портфеля вверх в ближайшие дни окажется заметным и устойчивым.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Откуда инфа?

Если это реально — главврачом в дурдоме назначили самую толстую историю болезней…

не модный, не думаю, что нерезиденты слышали про российские ВДО)

а вообще, больше инвесторов — лучше