Ленэнерго. Обзор операционных показателей за апрель-июнь 2022 года. Прогноз финансовых показателей за 2-й квартал 2022 года

Ленэнерго одна из немногих компаний, которая выплатила дивиденды по итогам 2021 года. Теперь в фокусе отчеты и дивиденд за текущий год.

Разберем перспективы компании по итогам 2-го квартала.

Начнем обзор с рассмотрения операционных показателей Ленэнерго за 2-й квартал 2022 года.

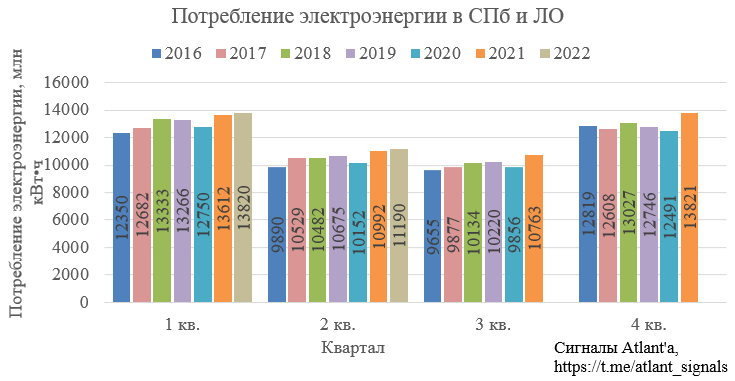

Потребление электроэнергии в энергосистеме Санкт-Петербурга и Ленинградской области в апреле – июне 2022 года составило 11190 млн кВт•ч, что на 1,8 % больше объема потребления за аналогичный период 2021 года. Следовательно приблизительно на эту величину вырастет и передача электроэнергии Ленэнерго.

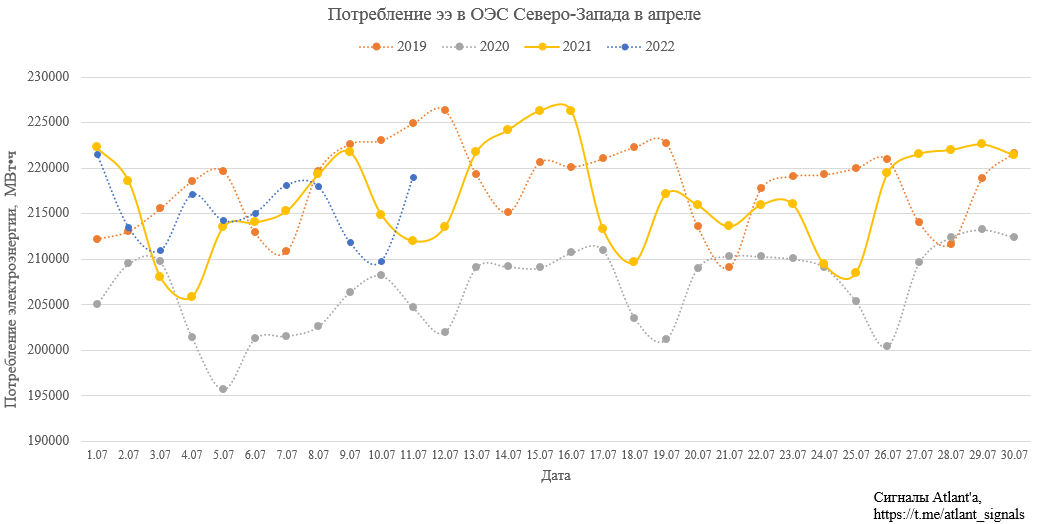

За первые 11 дней июля 2022 года потребление электроэнергии в ОЭС Северо-Запада выросло на 0,1%.

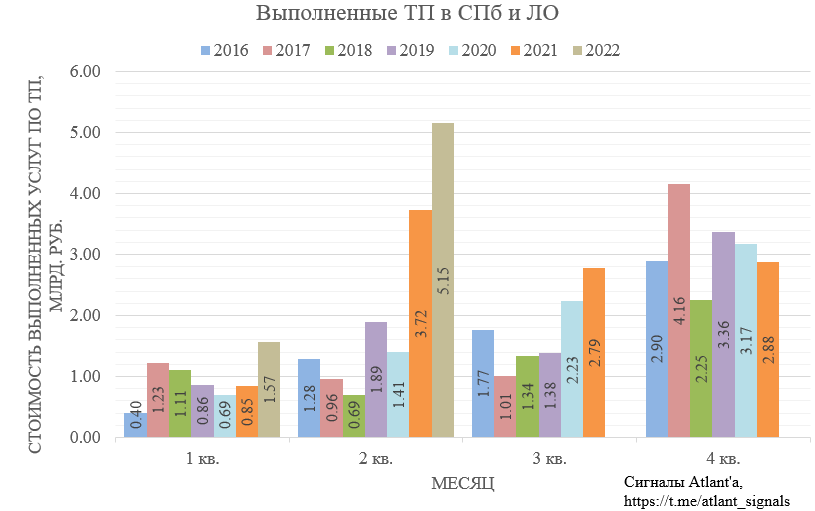

Технологическое присоединение.

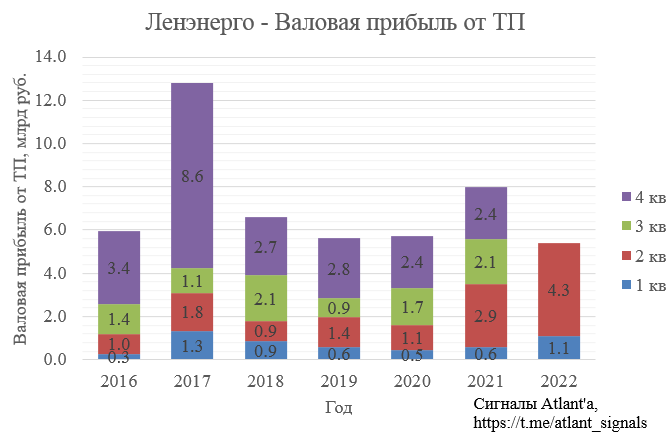

Предварительная сумма выполненных договоров по ТП во 2-м квартале 2022 года составила 5150 млн рублей, против 3723 млн рублей годом ранее. Как обычно, значение будет скорректировано в большую сторону после публикации данных за следующий месяц и скорее всего достигнет 5400 млн.

Теперь попробуем сделать прогноз по прибыли за 2-й квартал 2022 года.

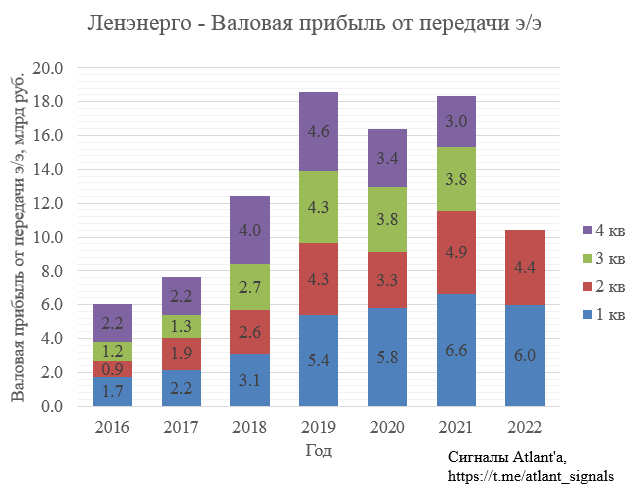

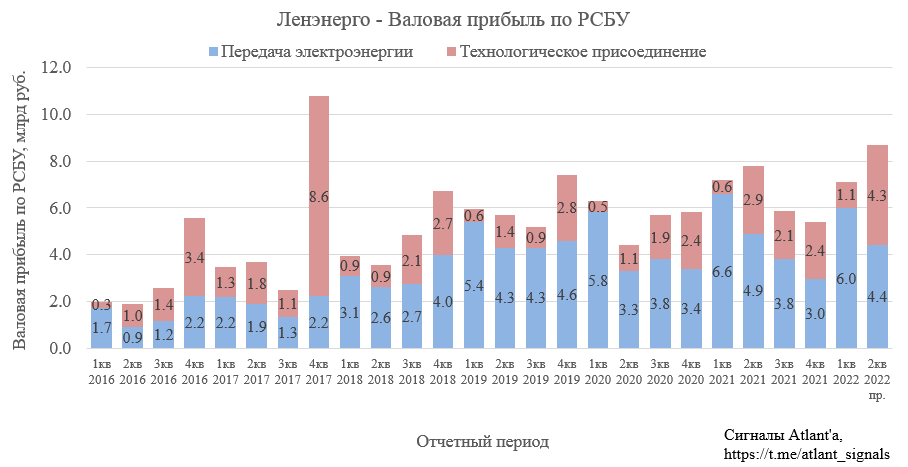

С учетом объема потребления получим валовую прибыль от передачи электроэнергии в размере 4,4 млрд рублей.

Снижение валовой прибыли относительно прошлого года вызвано тем, что тарифы растут медленнее, чем себестоимость. Рост тарифов замедлился в связи с задержкой возврата сглаживания по области. Но в начале года наконец-то этот спор был разрешен таким образом, что Ленэнерго будут возвращены 10,2 млрд рублей в течение 7 лет сроком до 01.01.2029 года.

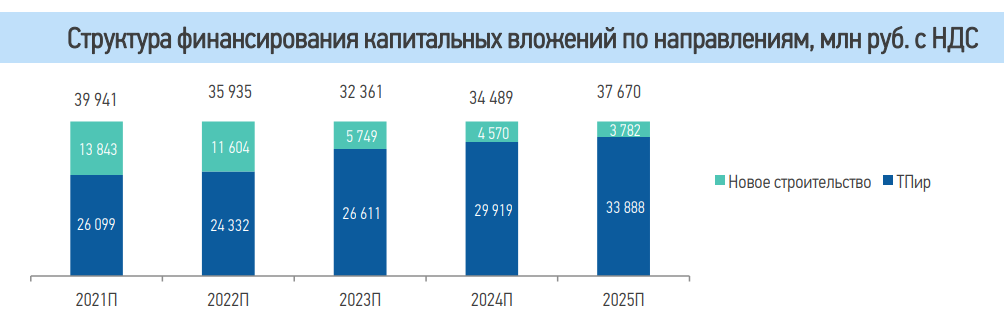

Себестоимость во многом растет из-за увеличения расходов на амортизацию основных средств, выросших по факту исполнения инвестиционной программы.

Стоит отметить, что инвестиционная программа достигла пика в 2021 году и дальше пойдет на спад.

С учетом данных о технологических подключениях, валовая прибыль по этому виду деятельности достигнет 4,3 млрд рублей.

Тогда суммарная валовая прибыль во 2-м квартале от двух основных видов деятельности составит 8,7 млрд рублей, что на 0,9 млрд выше, чем годом ранее.

Примем, что отрицательное сальдо прочих доходов и расходов останется на уровне прошлого года и составит -1,0 млрд рублей.

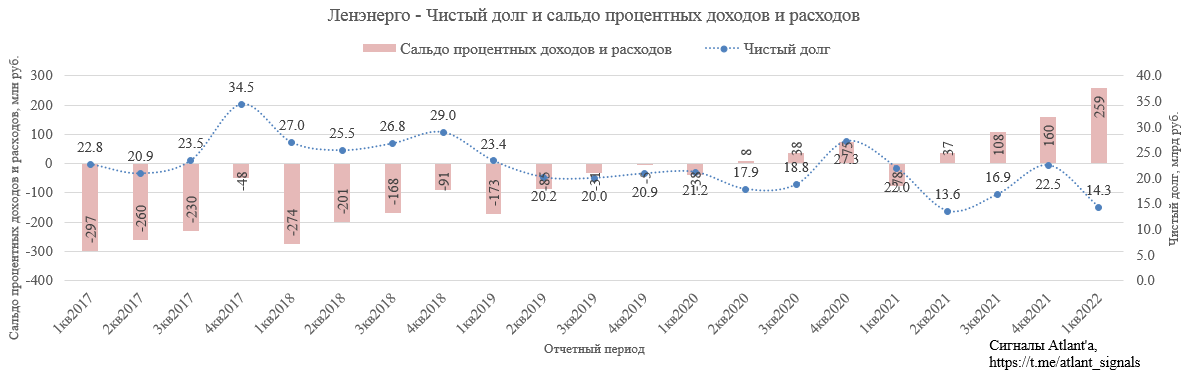

Стоит отметить, что заемные средства компании на 98% с фиксированной процентной ставкой, следовательно, рост ключевой ставки не влияют на процентные расходы. А вот процентные доходы могут существенно вырасти благодаря коротким депозитам. Компания в зимние месяцы сгенерировала огромный денежный поток и на конец 1-го квартала на счетах было 9,7 млрд рублей, что обеспечило превышение процентных доходов над процентными расходами на 259 млн рублей в период января по март. Думаю, что по итогам 2-го квартала сальдо также будет положительным.

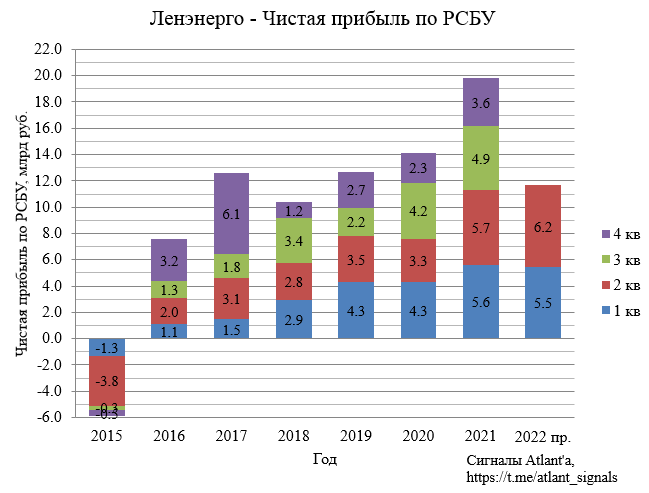

С учетом прогнозных показателей чистая прибыль за 2-й квартал может составить приблизительно 6,2 млрд рублей, что на 0,5 млрд выше, чем годом ранее.

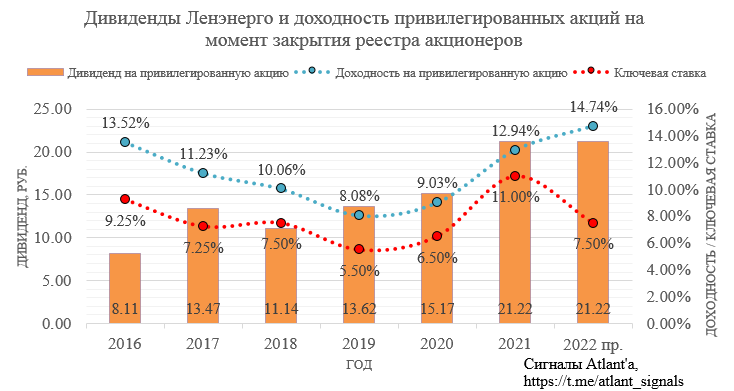

Такое начало года позволяет рассчитывать на то, что прибыль по итогам 2022 года будет не ниже прибыли 2021 года, а значит и дивиденд на привилегированные акции будет сопоставим. Поддержка результатам 2-го полугодия будет также за счет отмены льготного технологического присоединения, что до конца года позволит дополнительно заработать 0,5-1,0 млрд рублей.

В последние годы дивидендная доходность компания имела дисконт к ключевой ставке в размере 2,0-2,5%. К лету 2023 года ключевая ставка будет снижене примерно до 7,5%. Следовательно, если дивиденд сохранится на уровне прошлого года, то акции Ленэнерго могут подорожать к дивидендной отсечке до доходности 10%, то есть в район 212 рублей.

Продолжаю держать привилегированные акции. Сейчас это относительно тихая гавань в наше неспокойное время.

Еще больше обзоров компаний вы можете найти в моем Telegram-канале

49-ый этаж13 июля 2022, 12:46Пишите всегда сумму заработанных дивидендов, дословно «на 1 августа дивидендами заработано 12,38 руб на преф». Многие на это ориентируются.+1

49-ый этаж13 июля 2022, 12:46Пишите всегда сумму заработанных дивидендов, дословно «на 1 августа дивидендами заработано 12,38 руб на преф». Многие на это ориентируются.+1 Дмитрий13 июля 2022, 13:44Почему-то я теперь и в нашей «тихой гавани» не уверен. Беглов подписал бумажку, что СПБ и Мариуполь тебе города-побратимы. СПБ уже туда отправил строителей и какую-то помощь. Опасаюсь, что Ленэнерго добровольно-принудительно начнёт в этих территориях электросети восстанавливать… ну вы поняли0

Дмитрий13 июля 2022, 13:44Почему-то я теперь и в нашей «тихой гавани» не уверен. Беглов подписал бумажку, что СПБ и Мариуполь тебе города-побратимы. СПБ уже туда отправил строителей и какую-то помощь. Опасаюсь, что Ленэнерго добровольно-принудительно начнёт в этих территориях электросети восстанавливать… ну вы поняли0 Максим Инвестиционер13 июля 2022, 14:54Спасибо, согласен, Ленка-п хорошо показала себя в кризы.+1

Максим Инвестиционер13 июля 2022, 14:54Спасибо, согласен, Ленка-п хорошо показала себя в кризы.+1