16 октября 2012, 15:54

У Вторресурсов все идет по плану

Как я уже писал ранее, Вторресурсы — венчурная компания, которая разместила свои акции в секторе РИИ Московской биржи. Эмитент обладает присущим всем венчурным проектам чертами: потенциально высокой доходностью и высокими рисками. В понедельник, 15 октября, компания обнародовала финансовые результаты за 1-е полугодие. Отчетность продемонстрировала высокие темпы роста, но увеличиваются и риски.

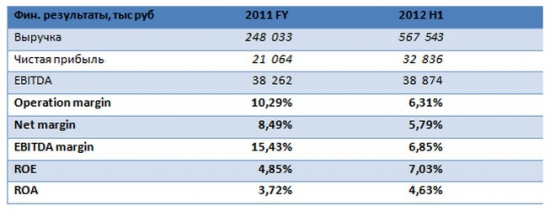

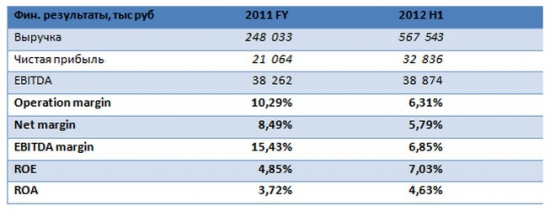

Выручка Вторресурсов в отчетном периоде составила 567,5 млн руб., таким образом, показатель за весь 2011 год удалось превысить более чем вдвое. Однако одновременно выросла и себестоимость реализации. Рентабельность продаж сократилась до 6,37% против 14,76% по результатам прошлого года. EBITDA за отчетный период достигла 38,87 млн руб., что подразумевает EBITDA margin на уровне 6,85% против 15,43% за 2011 год. Чистая прибыль составила 32,84 млн руб., а показатель Net margin оказался равен 5,79%. Текущая динамика, на первый взгляд, отражает ухудшение показателей эффективности, однако с учетом темпов роста компании такая ситуация вполне приемлема и в дальнейшем, я думаю, она стабилизируется.

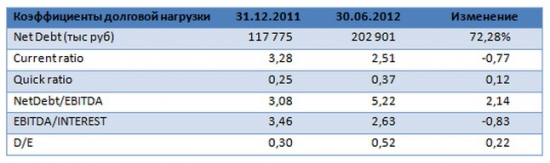

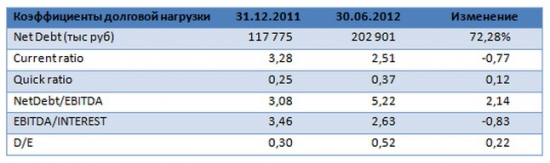

Вторресурсы увеличили объем активов на балансе на 25% с начала года, в основном за счет наращивания товарно-материальных запасов. Капитальные затраты компании составили 57,2 млн руб., как и предусмотрено инвестиционной программой. Основной статьей капитальных вложений стало приобретение дополнительных площадок. Однако стоит отметить тенденцию к наращиванию уровня долговой нагрузки. При этом в кредитном портфеле сохраняется преобладание краткосрочных займов, что, на мой взгляд, создает дополнительные риски. Показатели долговой нагрузки также демонстрируют рост. Соотношение NetDebt/EBITDA увеличилось до 5,22х против 3,08х. При этом с 3,28х на начало года до 2,51х сократился current ratio, причем данный показатель находится выше критического значения. Среди положительных тенденций стоит отметить увеличение значения quick ratio до 0,37х. D/E выросло до 0,52х против 0,3х в начале года. EBITDA/INTRERESTS понизилось до 2,63х. Коэффициенты долговой нагрузки и платежеспособности предприятия говорят о том, что его текущее финансовое положение устойчиво, но в будущем могут возникнуть затруднения с привлечением долгового финансирования, вследствие чего темпы роста замедлятся.

Можно ожидать, что по итогам года компания сохранит сложившуюся тенденцию динамики финансовых результатов. При этом темпы сокращения показателей рентабельности будут замедляться по мере оптимизации издержек на существующих площадках. Также ситуация будет зависеть от спроса на лом. До конца года можно ожидать удорожания лома в связи с прогнозами по росту спроса на сталь, в производстве которой данное вторсырье используется. Одной из основных задач компании в краткосрочной перспективе я считаю реструктуризацию долга с увеличением доли долгосрочных кредитов, что существенно улучшит платежеспособность компании. В краткосрочной перспективе финансовые результаты могут оказать положительное влияние на котировки Вторресурсов, однако из-за высоких рисков существенного увеличения капитализации ждать не стоит.

Выручка Вторресурсов в отчетном периоде составила 567,5 млн руб., таким образом, показатель за весь 2011 год удалось превысить более чем вдвое. Однако одновременно выросла и себестоимость реализации. Рентабельность продаж сократилась до 6,37% против 14,76% по результатам прошлого года. EBITDA за отчетный период достигла 38,87 млн руб., что подразумевает EBITDA margin на уровне 6,85% против 15,43% за 2011 год. Чистая прибыль составила 32,84 млн руб., а показатель Net margin оказался равен 5,79%. Текущая динамика, на первый взгляд, отражает ухудшение показателей эффективности, однако с учетом темпов роста компании такая ситуация вполне приемлема и в дальнейшем, я думаю, она стабилизируется.

Вторресурсы увеличили объем активов на балансе на 25% с начала года, в основном за счет наращивания товарно-материальных запасов. Капитальные затраты компании составили 57,2 млн руб., как и предусмотрено инвестиционной программой. Основной статьей капитальных вложений стало приобретение дополнительных площадок. Однако стоит отметить тенденцию к наращиванию уровня долговой нагрузки. При этом в кредитном портфеле сохраняется преобладание краткосрочных займов, что, на мой взгляд, создает дополнительные риски. Показатели долговой нагрузки также демонстрируют рост. Соотношение NetDebt/EBITDA увеличилось до 5,22х против 3,08х. При этом с 3,28х на начало года до 2,51х сократился current ratio, причем данный показатель находится выше критического значения. Среди положительных тенденций стоит отметить увеличение значения quick ratio до 0,37х. D/E выросло до 0,52х против 0,3х в начале года. EBITDA/INTRERESTS понизилось до 2,63х. Коэффициенты долговой нагрузки и платежеспособности предприятия говорят о том, что его текущее финансовое положение устойчиво, но в будущем могут возникнуть затруднения с привлечением долгового финансирования, вследствие чего темпы роста замедлятся.

Можно ожидать, что по итогам года компания сохранит сложившуюся тенденцию динамики финансовых результатов. При этом темпы сокращения показателей рентабельности будут замедляться по мере оптимизации издержек на существующих площадках. Также ситуация будет зависеть от спроса на лом. До конца года можно ожидать удорожания лома в связи с прогнозами по росту спроса на сталь, в производстве которой данное вторсырье используется. Одной из основных задач компании в краткосрочной перспективе я считаю реструктуризацию долга с увеличением доли долгосрочных кредитов, что существенно улучшит платежеспособность компании. В краткосрочной перспективе финансовые результаты могут оказать положительное влияние на котировки Вторресурсов, однако из-за высоких рисков существенного увеличения капитализации ждать не стоит.

3 Комментария

IliaM16 октября 2012, 16:10Подскажите, мусороперерабатывающие предприятия как-то представлены на бирже?0

IliaM16 октября 2012, 16:10Подскажите, мусороперерабатывающие предприятия как-то представлены на бирже?0 IliaM17 октября 2012, 12:28Инвесткафе, ну почему не предсказуем. У каждого жителя города в ежемесячной платежной квитанции есть — вывоз мусора. И это не 1 копейка.0

IliaM17 октября 2012, 12:28Инвесткафе, ну почему не предсказуем. У каждого жителя города в ежемесячной платежной квитанции есть — вывоз мусора. И это не 1 копейка.0