Сургут – cash is the king

Сургутнефтегаз ведёт деятельность по разведке и добыче нефти месторождений в 3 регионах:

— Западная Сибирь

— Тимано-Печора

— Восточная Сибирь

В сравнении с российскими нефтегазовыми компаниями, то на долю Сургутнефтегаза приходится:

— нефтедобыча — 10,8% (3 место)

— нефтепереработка — 6,5% (5 место)

— добыча газа – 11% (4 место)

— разведка и бурение — 21,1% (1 место)

Практически весь добываемый компанией газ является побочным продуктом от добычи нефти (ПНГ) и его объемы связаны с динамикой добычи нефти.

Высокая доля в разведке и бурении связана с тем, что у компании истощаются месторождения.

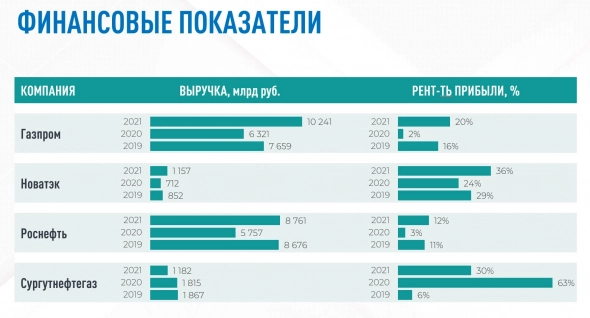

Основным драйвером роста выручки у компаний являются цены на нефть и газ, а также валютный курс.

В 2020 году цены на энергоносители обвалились. Но Сургутнефтегаз показал рекорд по рентабельности в отличие от конкурентов Роснефти или Газпрома.

Это стало возможным благодаря курсовым разницам, которые компания заработала по валютным депозитам.

Наличие запаса кэша в кризисных ситуациях очень помогает, особенно, если он хранится в валюте.

На экспорт уходит 77% выручки, значительный объем экспорта более 20% выручки идет в Белоруссию.

На Европу у компании приходится около 50% от выручки.

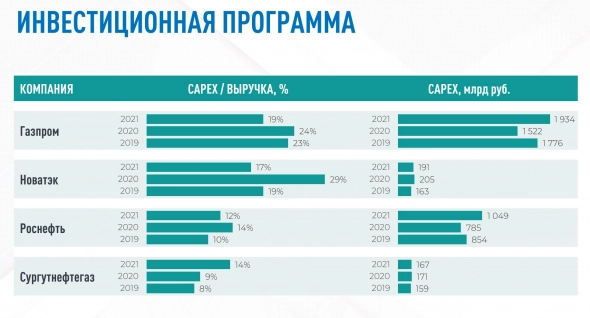

Сургутнефтегаз в среднем тратит на инвестиции около 10% своей выручки.

Инвестиционная программа компании сильно пострадала в 2022 году из-за санкций. Заблокированы поставки оборудования, доля которого доходит до 50%.

Сургутнефтегаз пока избежал блокировок активов за рубежом. У компании есть доля в 2-х крупных НПЗ в Венгрии.

Сургутнефтегаз уже объявил дивиденды по итогам 2021 года:

— доходность префов = 13,2%

— доходность обычки = 3,7%

Чтобы оценить, на какие дивиденды можно рассчитывать по итогам 2022 года мы сделали анализ чувствительности денежных средств на депозитах Сургутнефтегаза от колебаний курса доллара.

Напомним, у компании есть 3 трлн 638 млрд. рублей на депозите, более 95% — это валюта. На момент выхода отчетности 30 июня 2021 года по курсу 72 рубля за доллар — это около 50 млрд. долларов.

— если валютный курс упадет до 55 рублей за доллар, компания потеряет 860 млрд. рублей на валютных переоценках, покажет убыток вместо прибыли и не заплатит дивиденды.

— если валютный курс вырастет до 90 рублей, это прибавит к прибыли 910 млрд. руб. или дополнительно 8 рублей на привилегированную акцию, что составляет 23% от текущей цены акций.

Дополнительным плюсом для компании является рост процентных ставок. Это значит, что Сургутнефтегаз зарабатывает больше прибыли на процентах от депозита.

Акции Сургутнефтегаза являются альтернативой долларовым вкладам. Если курс рубля стабилен, вы будете получать дивиденды от операционной деятельности компании, если произойдет девальвация, вы получите дивиденды от переоценки валютных депозитов.

Но надо учитывать, что корреляция с курсом рубля наиболее выражена именно по привилегированным акциям.

При этом Сургутнефтегаз стоит дешевле своих конкурентов.

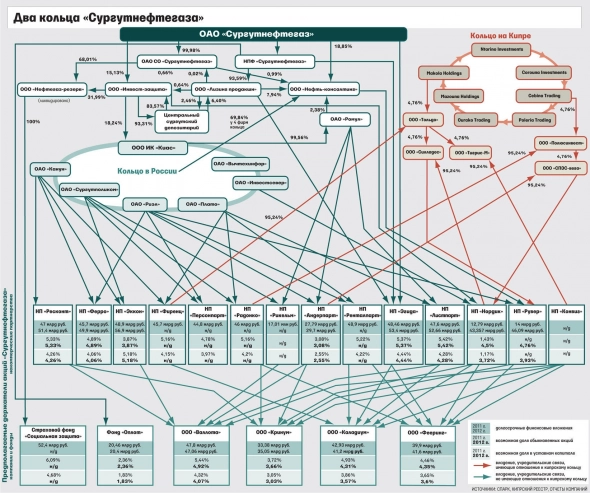

Интересно, что рыночная капитализация Сургутнефтегаза в 3,5 раза меньше, чем денежные средства на балансе.

Инвесторы не закладывают их в текущую цену. Это значит, что они не ожидают, что когда-то смогут получить этот кэш в виде дивидендов или в другой форме.

и для этого есть все основания. посмотрите на структуру владения Сургута, расследование, которое делали Ведомости:

Более детальный обзор в видео по ссылке:

ВЫВОДЫ:

1. С точки зрения нефтяного бизнеса Сургутнефтегаз — это стабильно скучная компания. Она просто качает и продаёт нефть, и делает это стабильно и хорошо.

2. Покупая префы можно зарабатывать более 10% в виде дивидендов. Но это, конечно, при условии, что рубль вдруг не захочет укрепиться, а цены нефть не обнулятся.

3. Компания стоит дешевле своих конкурентов в отрасли

заходите на наш телеграм, там есть библиотека аналитических статей по другим компаниям:

https://t.me/ambi_finance

но что делать обычным рядовым инвесторам, ни жуя не понятно)))