Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 1-й квартал 2022 года

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

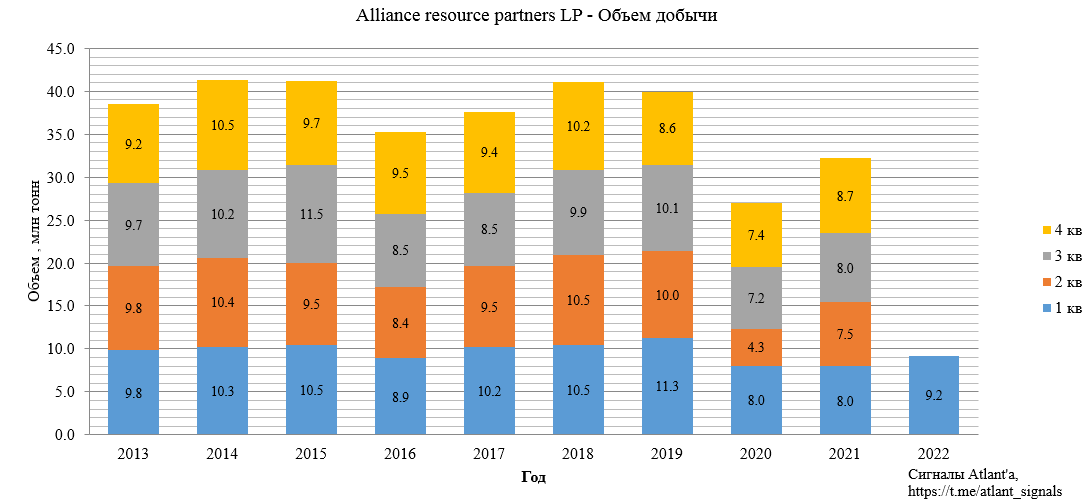

Добыча в 1-м квартале составила 9,2 млн тонн, что на 15% выше прошлого года. Относительно предыдущего квартала рост составило 5%. Максимальная добыча за последние 10 кварталов. В целом по году ожидается добыча в районе 37 млн тонн.

Компания заявляет, что им, как и всей остальной угольной промышленности, трудно привлечь новых работников просто за счет повышения заработной платы. Поэтому они не ожидают, что их производство значительно увеличится ни в этом, ни в следующем году, это, по их мнению, касается и других компаний.

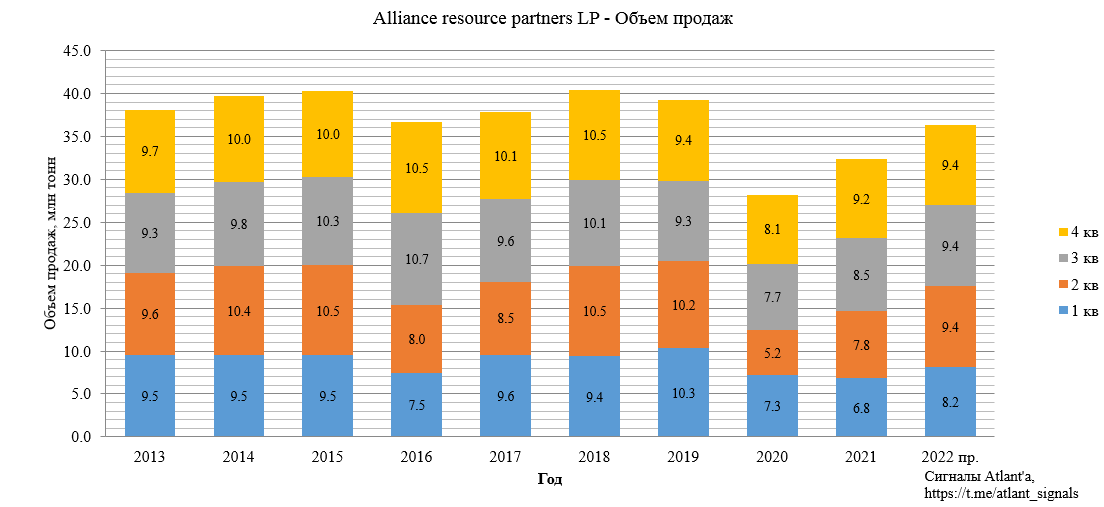

Объем продаж составил 8,2 млн тонн, что на 20% выше, чем годом ранее, и на 11% ниже, чем в предыдущем квартале. Компания планирует объем продаж на 2022 год в диапазоне 35,5-37,0 млн тонн, что в среднем дает по 9,4 млн тонн в оставшиеся кварталы.

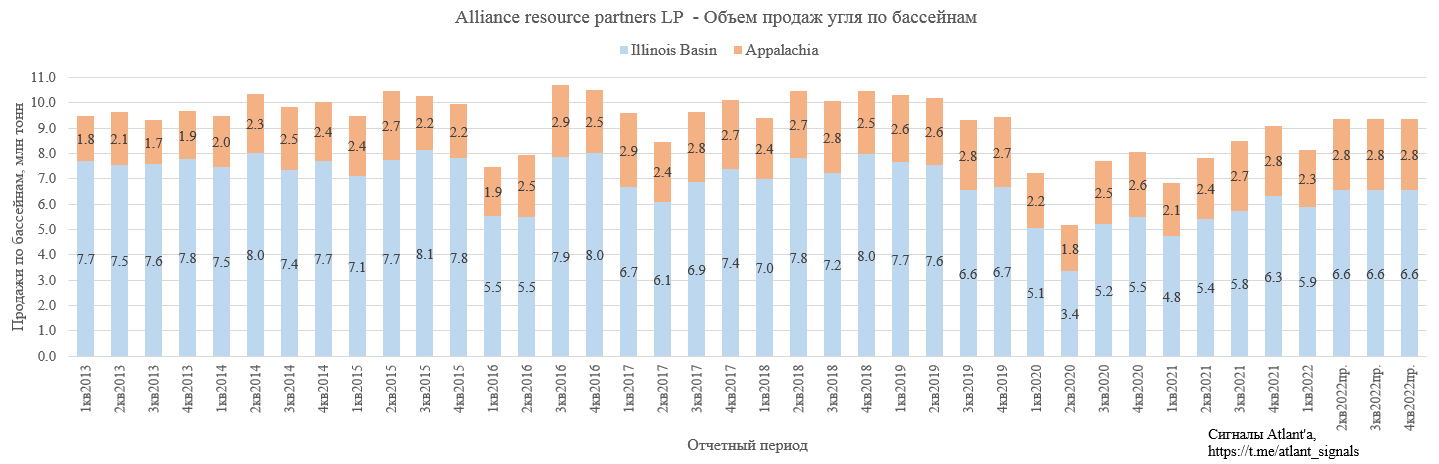

Распределение продаж по бассейнам выглядит следующим образом.

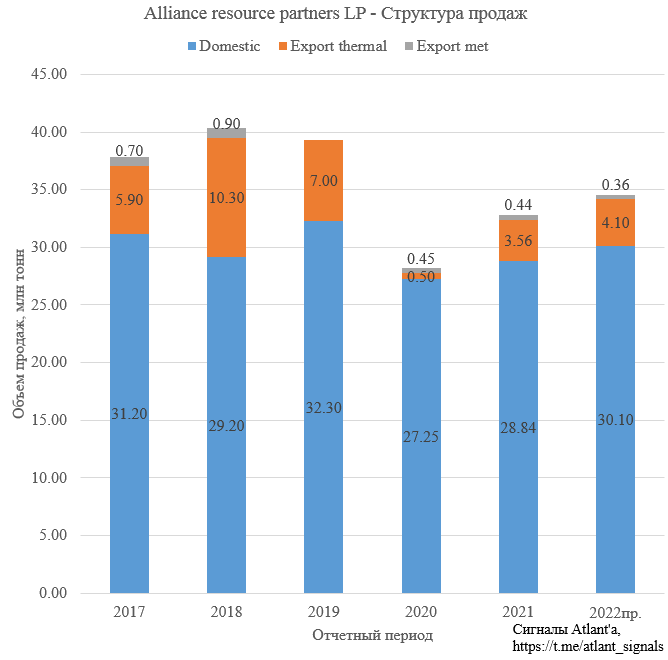

На 2022 год компания уже законтрактовано 30,1 млн тонн для продажи в США и еще 4,1 млн тонн на экспорт. Планируется до конца года подписать еще около 2 млн тонн в экспортном направлении, которые будут реализованы по более высоким ценам.

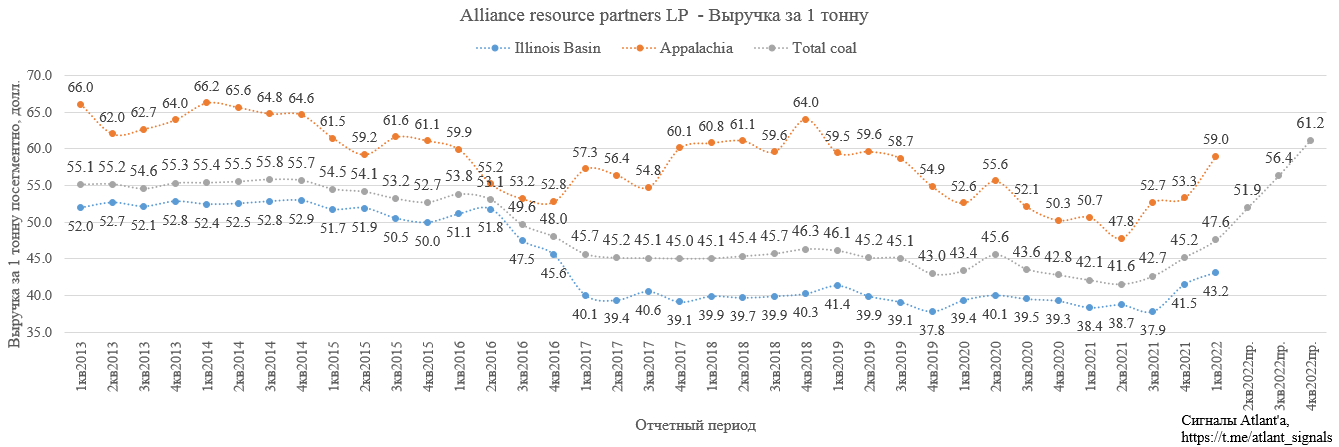

В 1-м квартале выросли цены реализации в обоих бассейнах. Средневзвешенная цена реализации угля по компании составила 47,6 доллара за тонну и выросла на 5,3% относительно предыдущего квартала и на 13,0% относительно прошлого года. Компания ожидает, что ср. цена реализации в 2022 г. составит 54,0 — 63,0 за тонну. Диапазон довольно широкий, и итоговое значение будет зависеть от того, сколько компания сможет дополнительно поставить угля на экспорт. Даже если ориентироваться на нижнюю границу 54,0 долл., то средняя цена реализации к концу года постепенно вырастет до 61,2 долл. Такой рост обусловлен тем, что сначала будет поставлен уголь по более ранним контрактам, где цена ниже.

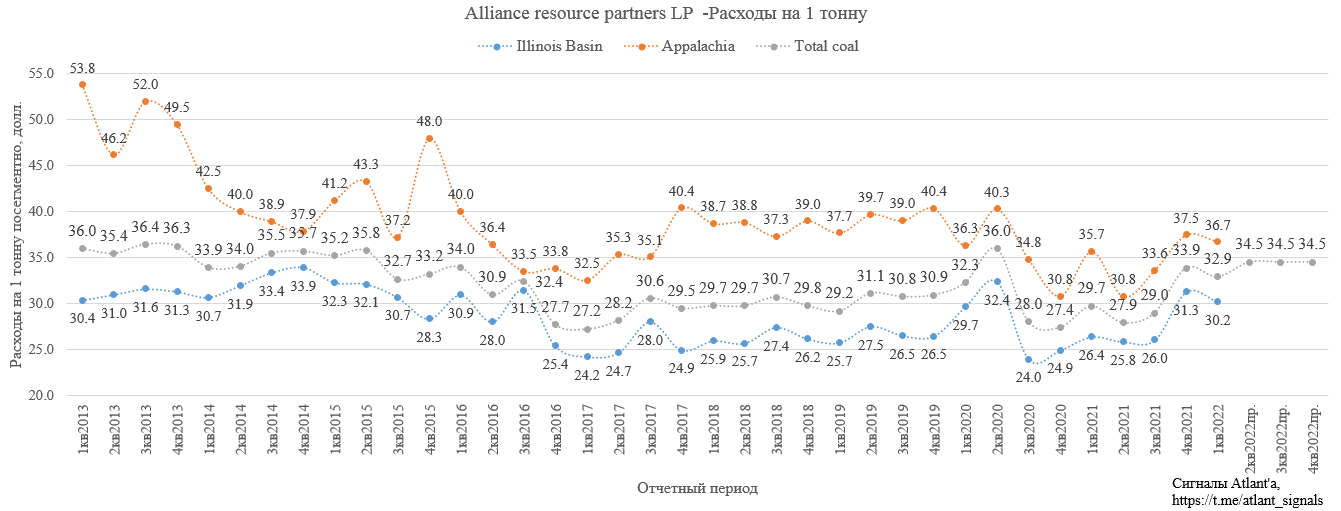

Расходы на 1 тонну угля снизились на обоих бассейнах до 32,9 тонн. Компания ожидает, что ср. расходы в 2022 г. составят 33,50 — 35,50 за тонну, если брать середину диапазона, то цена будет 34,50 долл.

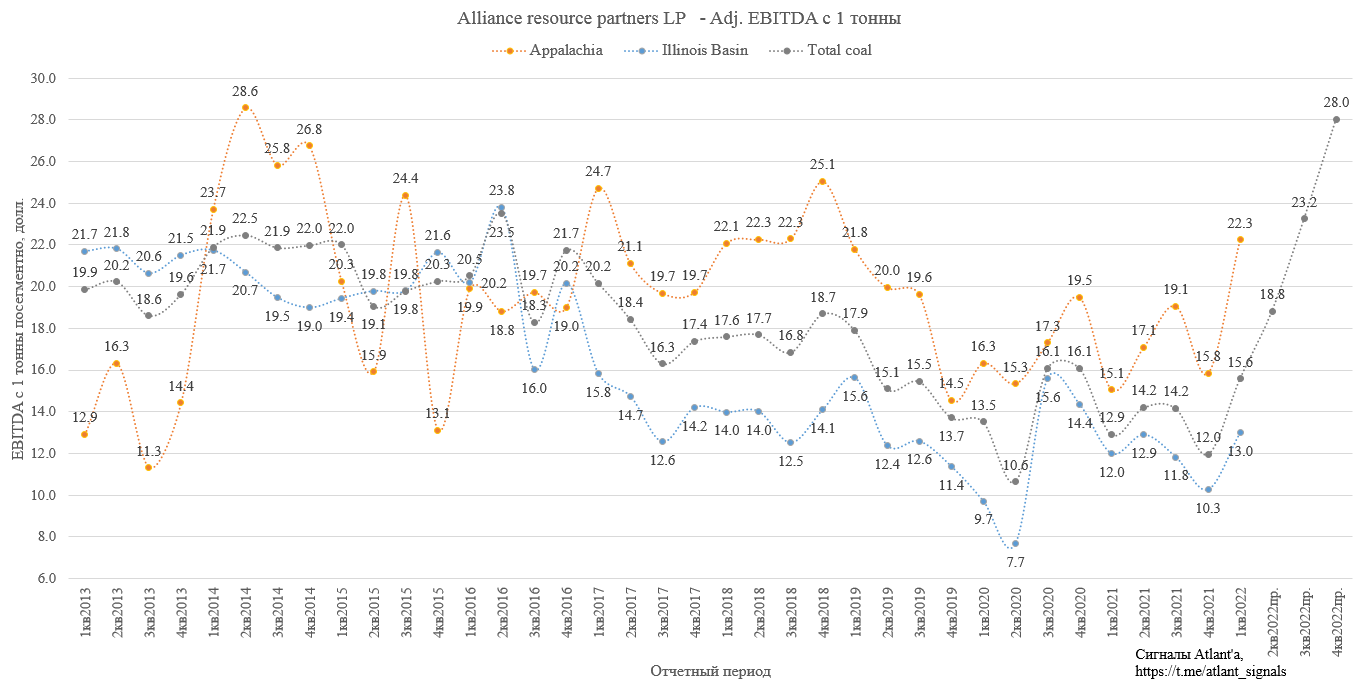

Средневзвешенная EBITDA угольного дивизиона с одной тонны составила 15,6 долл. и выросла на 30,2% относительно предыдущего квартала и на 20,7% относительно прошлого года.

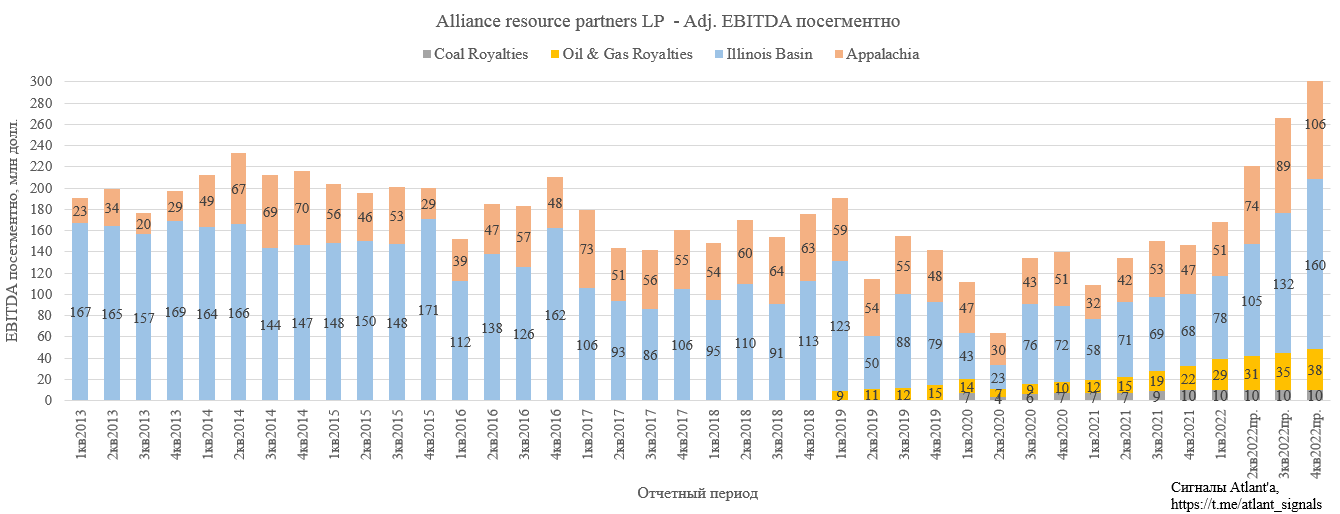

В итоге скорр. EBITDA от сегмента угольной добычи в 4-м квартале составила 51 и 78 млн долларов в бассейнах Appalachia и Illinois соответственно.

При этом в угольном сегменте были проблемы с отгрузкой из-за чего 1,1 млн тонн были не поставлены клиентам. Хотя ожидается, что эти отложенные поставки угля будут осуществлены в течение года, они сократили выручку от продажи угля в 1-м квартале 2022 года примерно на $ 72 млн, EBITDA — на $ 31 млн, а чистую прибыль — на $ 27 млн.

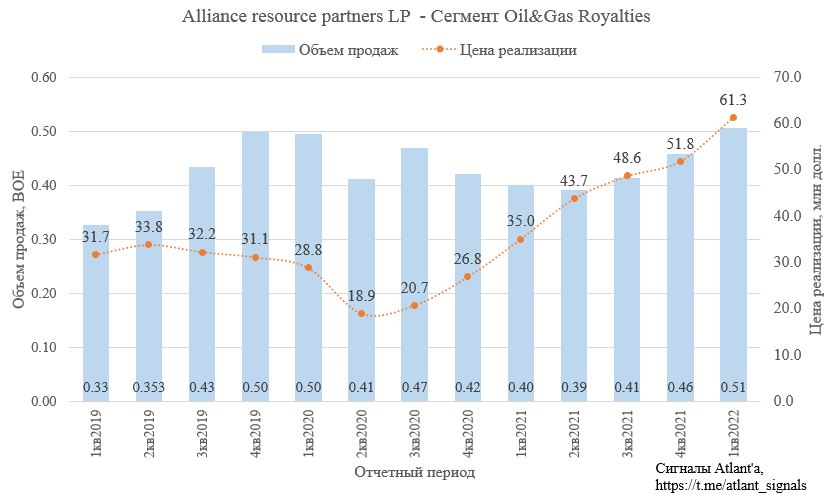

Продолжающийся рост цен на нефть и газ в течение 1-го квартала 2022 года привел к тому, что скорр. EBITDA сегмента «Oil&Gas Royalties» составила 28,6 млн долл и выросла на 27,7% по сравнению с предыдущим кварталом. По сравнению с 1-м кварталом 2021 года скорр. EBITDA выросла на 140,3%.

Начиная с 1-го квартала 2021 года, компания выделила в публикации отдельно сегмент «Coal Royalties». Раньше доход от данного вида деятельности включали в сегмент угольного бизнеса. В 1-м квартале 2022 года скорр. EBITDA этого сегмента составила 10,3 млн долл. и выросла на 4,0% по сравнению с предыдущим кварталом. По сравнению с 1-м кварталом 2021 года скорр. EBITDA выросла на 41,1%.

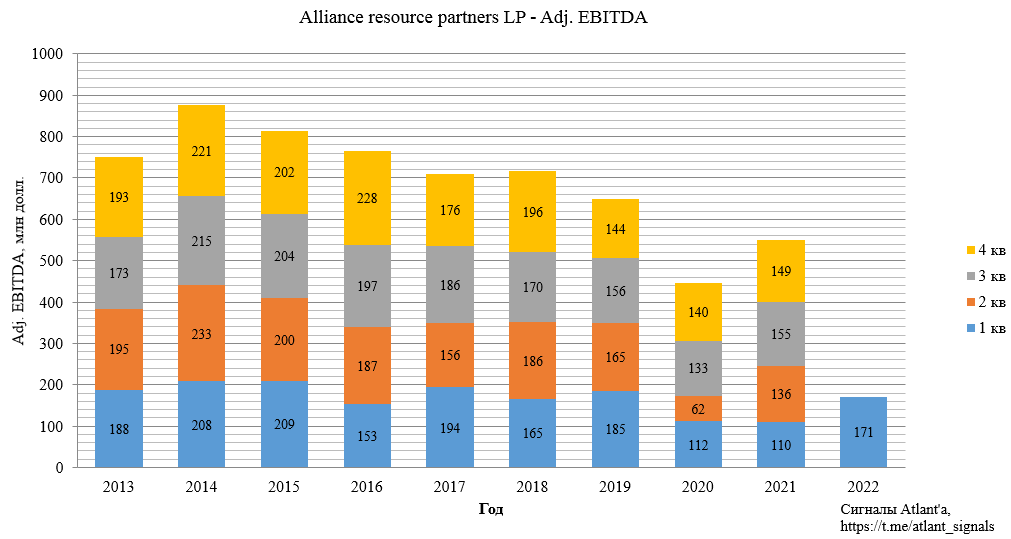

Посегментно показатель EBITDA представлен на диаграмме ниже. В 2022 году общая скорр. EBITDA компании может выйти на абсолютный максимум.

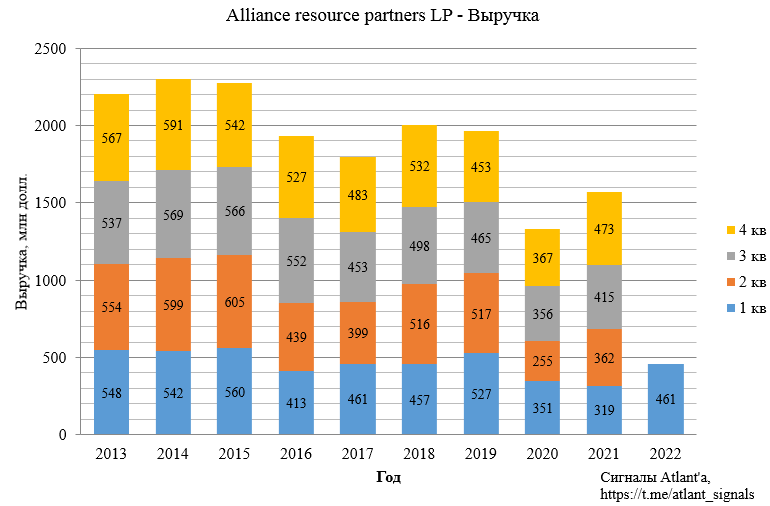

Выручка в 1-м квартале составила 461 млн долл., что на 44,7% выше, чем годом ранее и на 2,7% ниже, чем в предыдущем квартале.

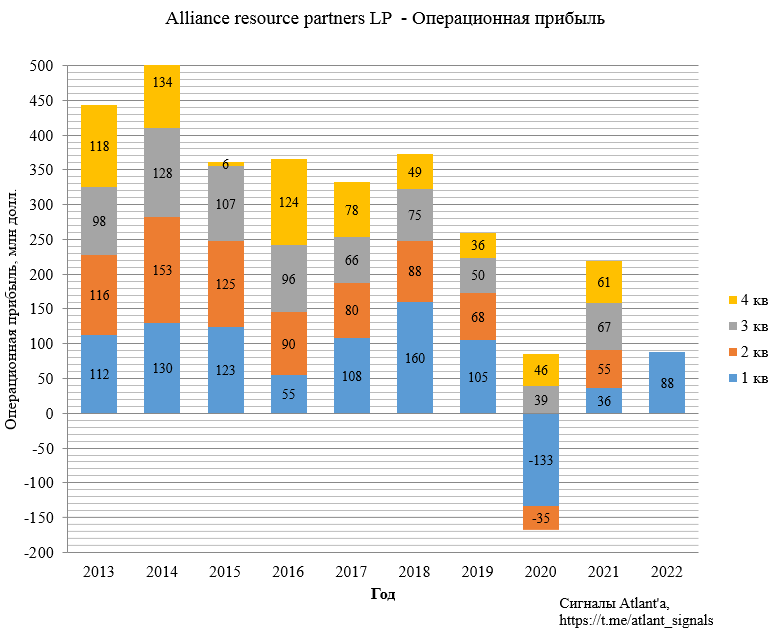

Операционная прибыль в 1-м квартале составила 88 млн долл. что на 141,8% выше, чем годом ранее и на 43,7% выше, чем в предыдущем квартале.

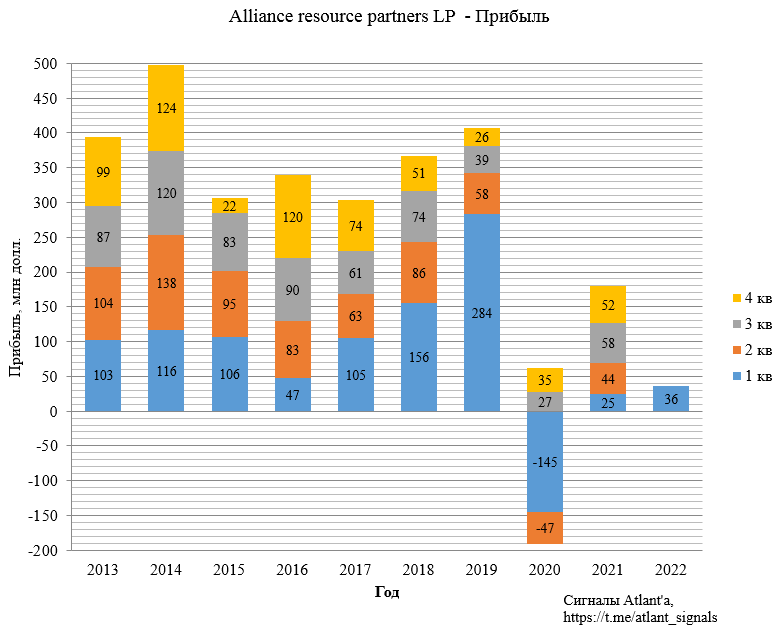

Прибыль составила 36 млн долларов, что на 46,9% выше, чем годом ранее и на 30,4% ниже, чем в предыдущем квартале. Снижение прибыли вызвано тем, что компания признала единовременные неденежные отложенные расходы по налогу на прибыль в размере $ 37,3 млн и текущие расходы по налогу на прибыль в размере $ 4,8 млн, что в совокупности сократило чистую прибыль на $ 42,1 млн.

Эти налоговые сборы отражают недавнее действие ARLP для преобразования Alliance Minerals, LLC, холдинговой компании для их деятельности по роялти на нефть и газ, из организации, проходящей через партнерство, облагаемой налогом на уровне отдельных держателей акций, в корпоративную облагаемую налогом организацию для целей федерального и государственного подоходного налога. Это изменение эффективно снижают общую налоговую нагрузку на доходы от нефтяных и газовых роялти, поскольку ARLP будет платить налоги на уровне юридических лиц по ставкам корпоративного налога, которые значительно ниже индивидуальных налоговых ставок.

Скорректированная EBITDA составила 171 млн. долл. Рост на 55,6% относительно прошлого года, и на 14,9% относительно предыдущего квартала.

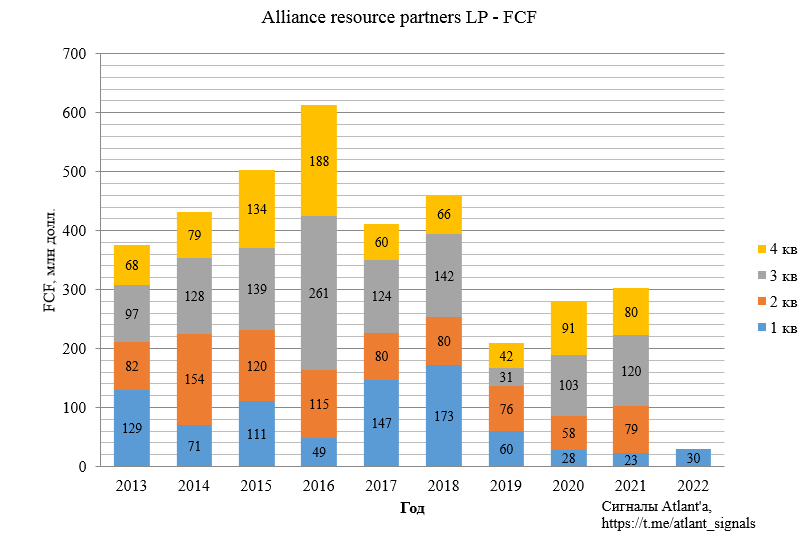

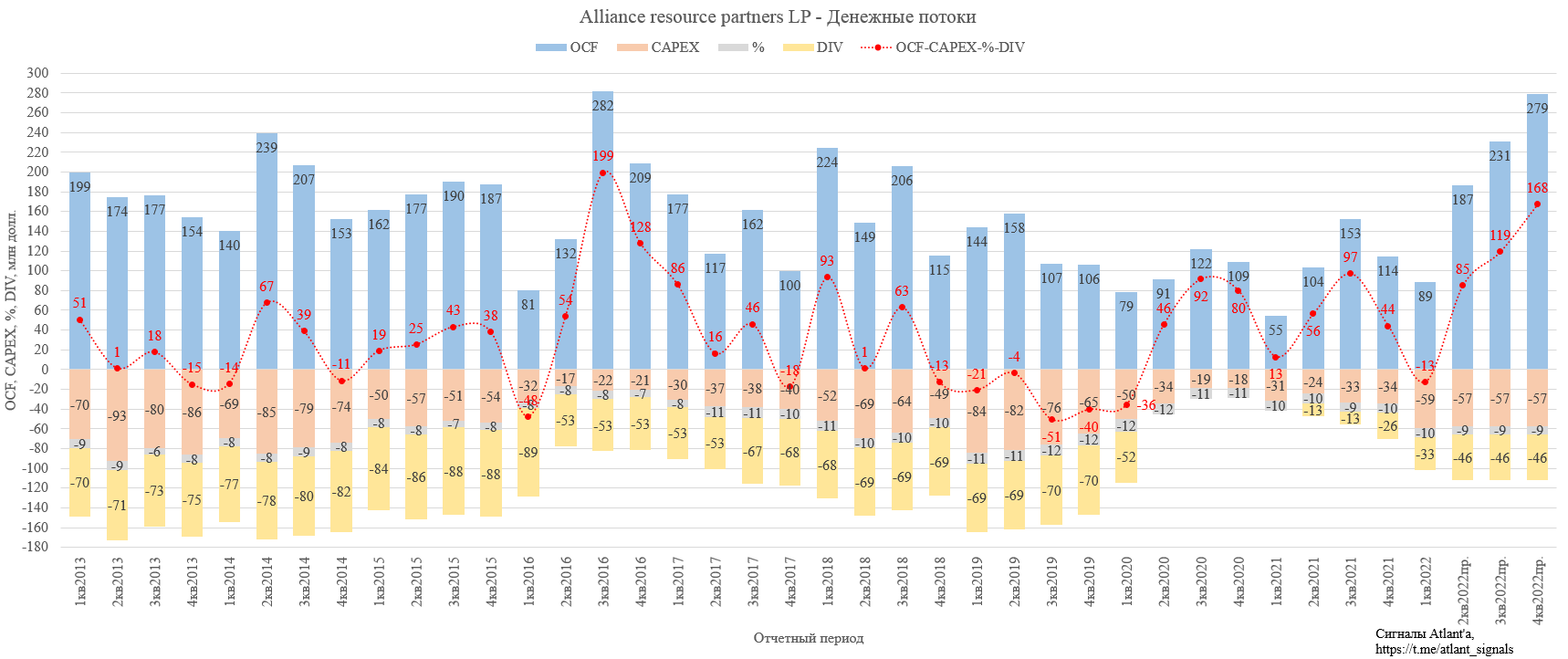

Свободный денежный поток составил 30 млн долл., что на 28,8% больше относительно прошлого года, и на 62,6% меньше относительно предыдущего квартала. Снижение вызвано увеличением капитальных затрат и ростом оборотного капитала из-за проблем с отгрузкой угля.

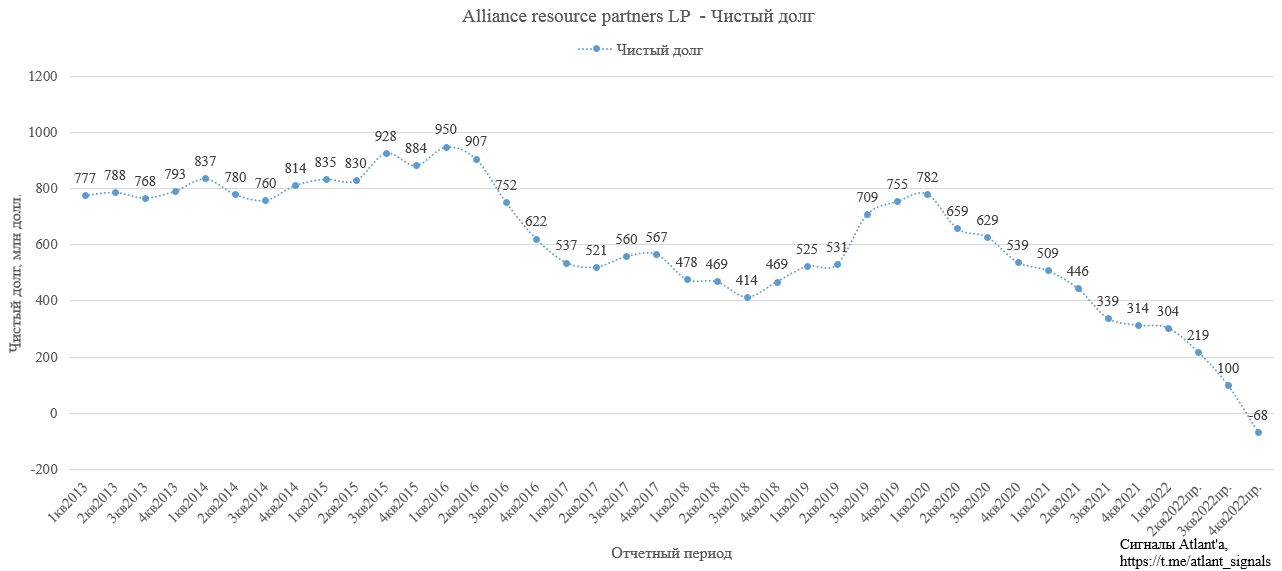

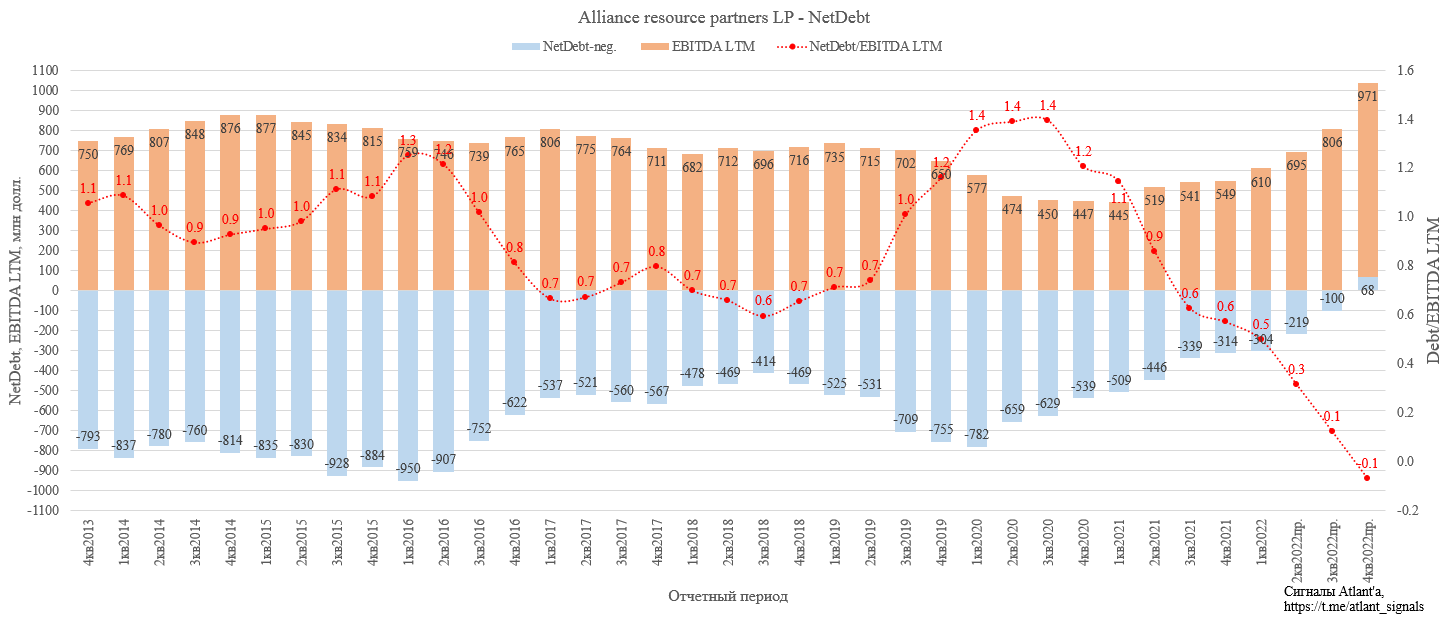

На конец 1-го квартала чистый долг снизился еще до 304 млн долларов. Долг стал минимальным за много лет. К концу 2022 года скорее всего чистый долг обнулится.

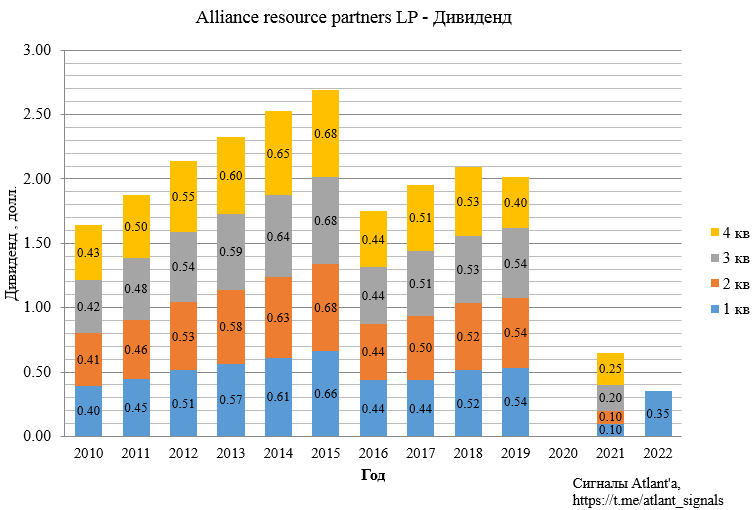

По итогам 1-го квартала компания приняла решение увеличить ежеквартальный дивиденд до 35 центов на акцию. Есть вероятность, что размер дивидендов будет еще увеличен в этом году.

Прогнозный квартальный операционный денежный поток в 2022 г. будет расти в течение года. Капитальные затраты в оставшиеся кварталы составят приблизительно 57 млн долларов. Свободный денежный поток в таком случае будет расти. Ранее компания заявляла, что планирует в среднем по году направлять 30% от FCF на дивиденды. При росте FCF, будут увеличены дивиденды.

Отношение чистого долга к показателю EBITDA на комфортном уровне.

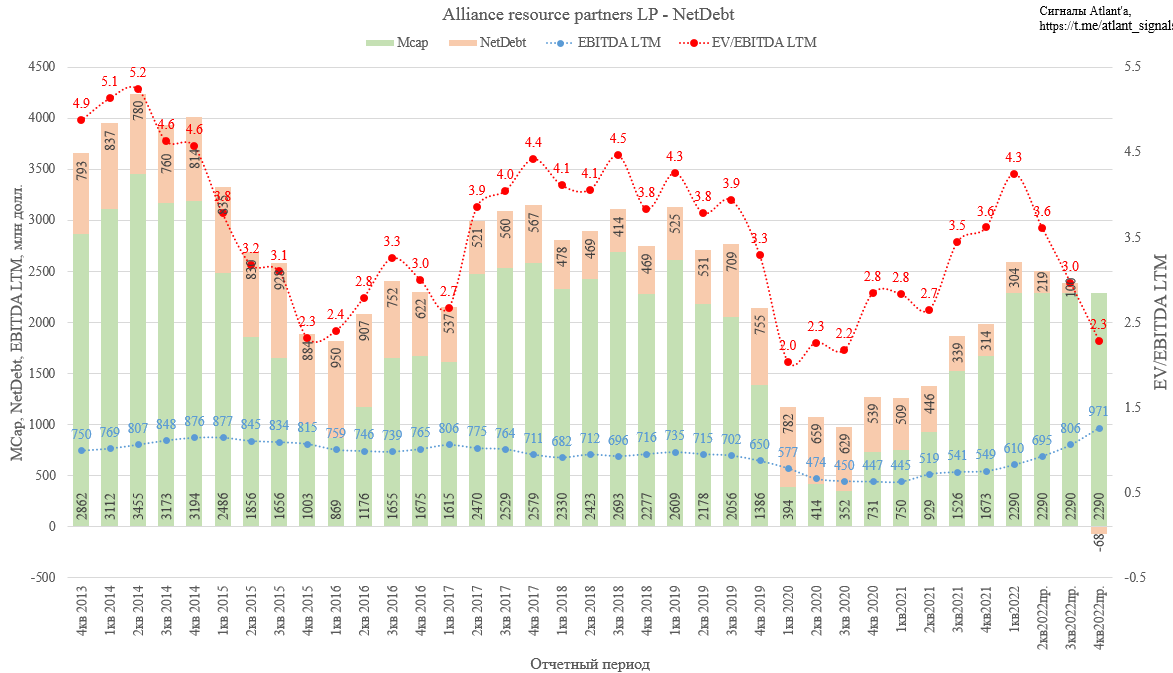

Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 2290 млн долларов и чистом долге 304 млн текущая стоимость компании составляет 2594 млн долларов. EBITDA LTM сейчас 610 млн долларов. Таким образом, мультипликатор EV/EBITDA LTM составляет 4,3, что в целом справедливо для сектора. К концу 2022 года EBITDA LTM вырастет приблизительно до 971 млн, а долг уйдет в отрицательную область (-68 млн). Тогда мультипликатор EV/EBITDA LTM составит всего 2,3 при текущих котировках 18 долл. Для возврата мультипликатора к справедливому значению 3,5 акции должны подорожать до 27 долл., что можно считать целевой ценой.

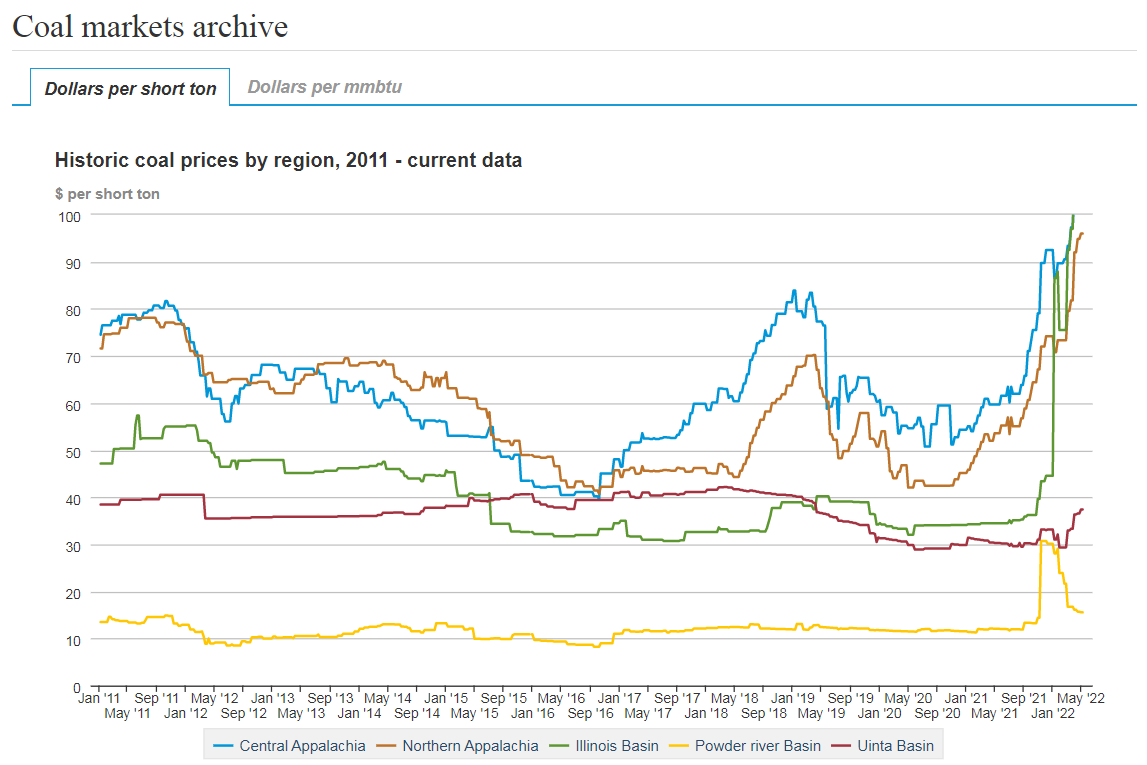

Теперь уделим немного внимания текущему положению дел в угольной отрасли США.

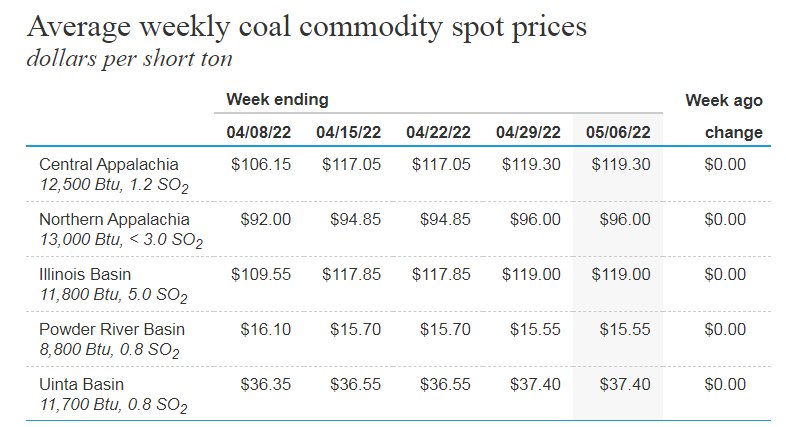

Спотовые цены в бассейне Illinois и Appalachia находятся на десятилетних максимумах. Это вызвано как ростом мировых котировок, так и низкими запасами угля на электростанциях в США. График с сайта EIA даже не предполагал, что цены внутри страны могут быть выше 100 долларов, так ось ординат ограничивается этим значением. Фактическая цена на уголь в некоторых бассейнах уже 119 долларов за тонну.

Обратите внимание, что текущие спотовые цены в США в 2 раза выше, чем те, по которым продает компания, так как контракты были подписаны еще в прошлом году. Чем дольше внутренние цены будут держаться высокими, тем лучше будут контракты в 2023 году. На данный момент на следующий год уже законтрактовано 17,9 млн тонн внутренними потребителями и 2 млн тонн экспортными.

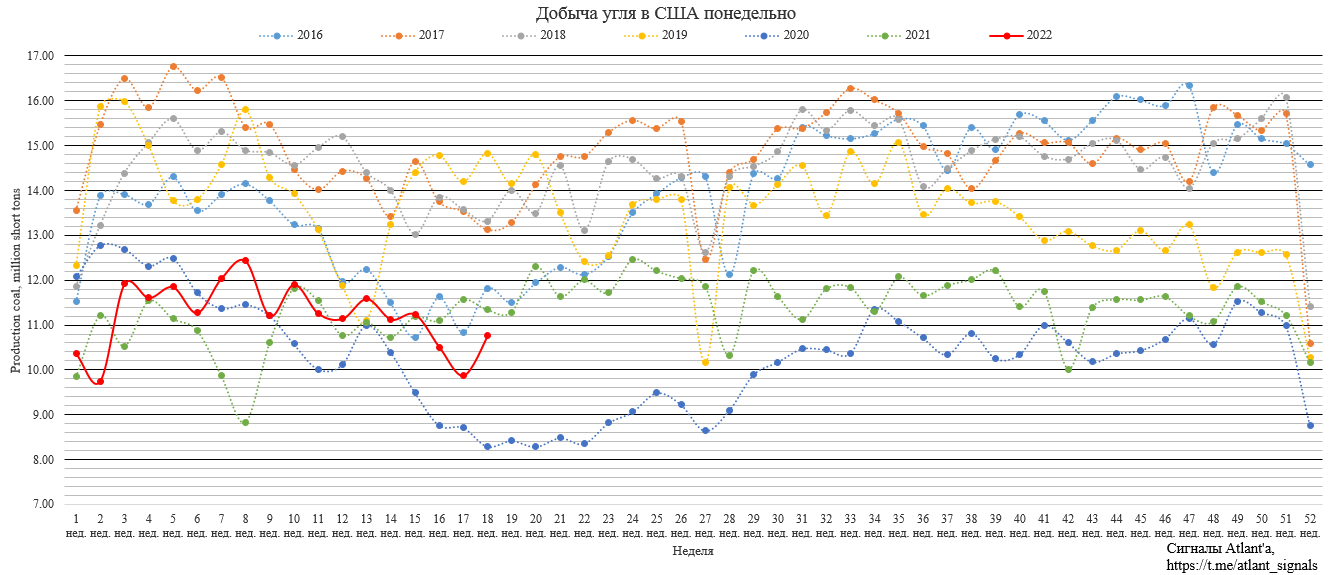

Текущая еженедельная добыча угля колеблется в диапазоне 10-12 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии. Более того, менеджмент компании заявляет, что в отрасли никто не вкладывается в разработку новых мощностей. Также мелькают новости о том, что тяжело найти работников в шахту, так как люди считают эту работу бесперспективной из-за зеленой повестки администрации Байдена.

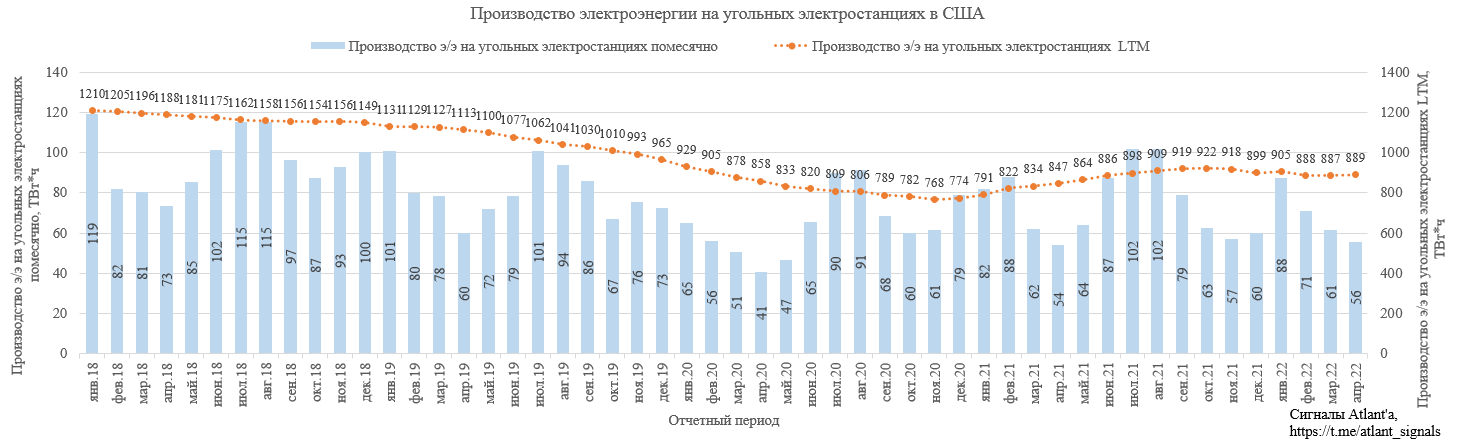

С начала 2021 года восстанавливался объем электроэнергии, произведенной на угольных электростанциях. Сейчас этот показатель стабилизировался.

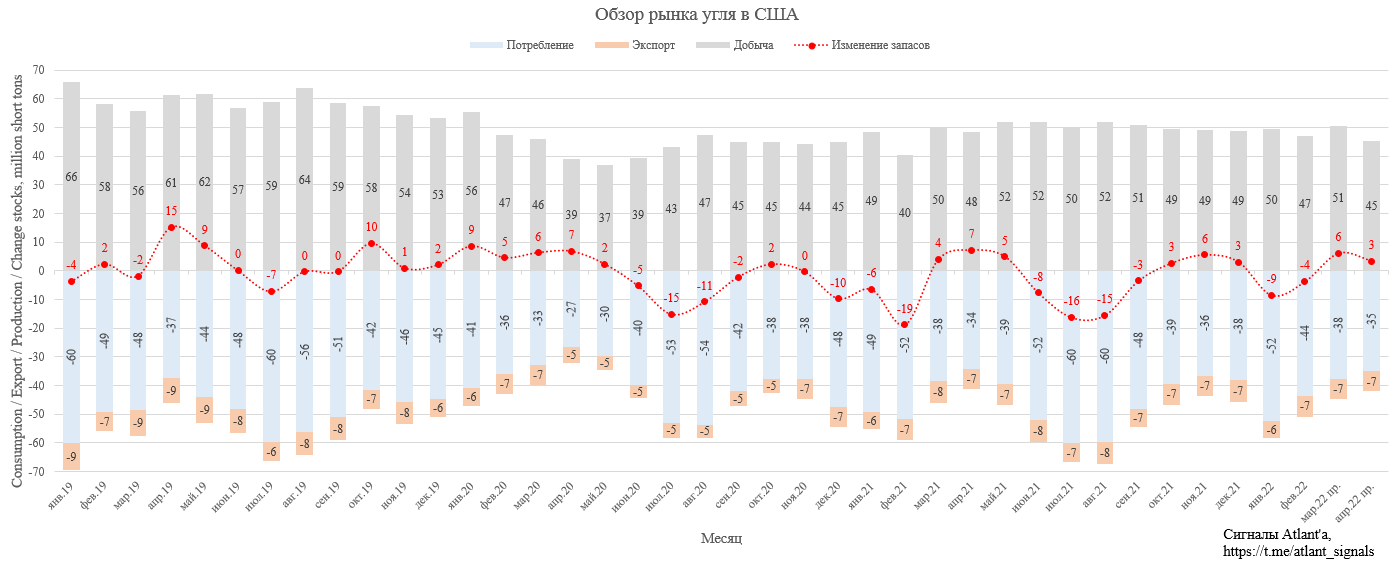

Баланс угля на рынке США выглядит следующим образом.

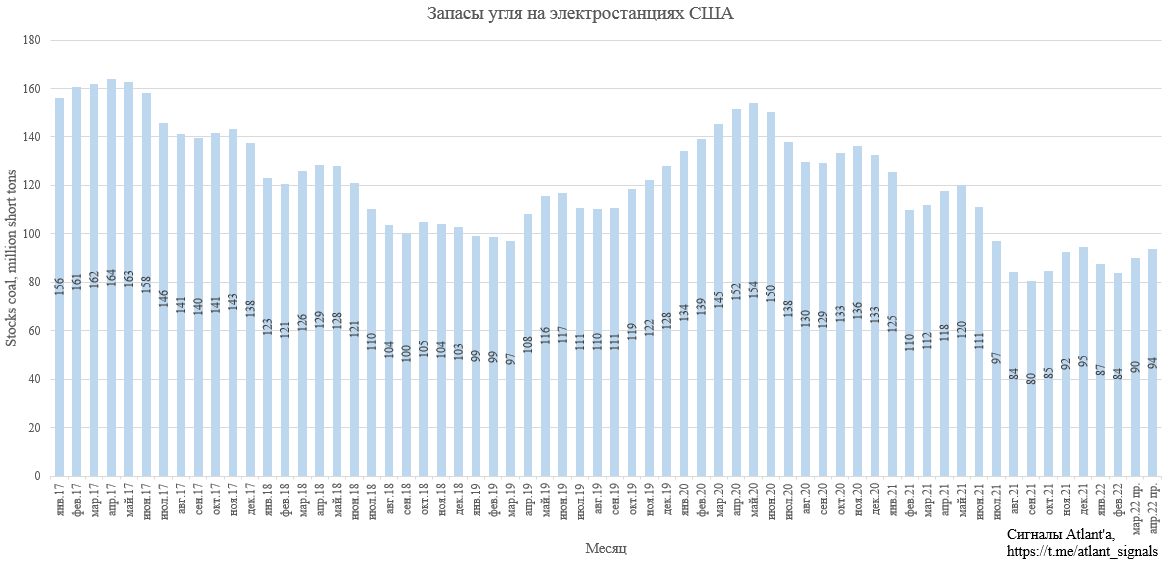

Текущие запасы угля на электростанциях на 24 млн тонн ниже, чем годом ранее. К концу высокого сезона в сентябре запасы могут снизиться до 60 млн тонн, что очень мало.

Спрос на угольную генерацию в США растет на фоне роста цен на природный газ, которые достигли значений 2008 года.

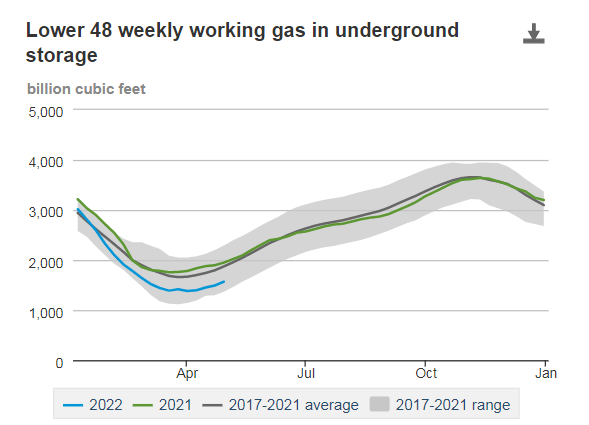

Рост цен на газ в свою очередь вызван тем, что его запасы в хранилищах США находятся ниже средних значений за последние 5 лет.

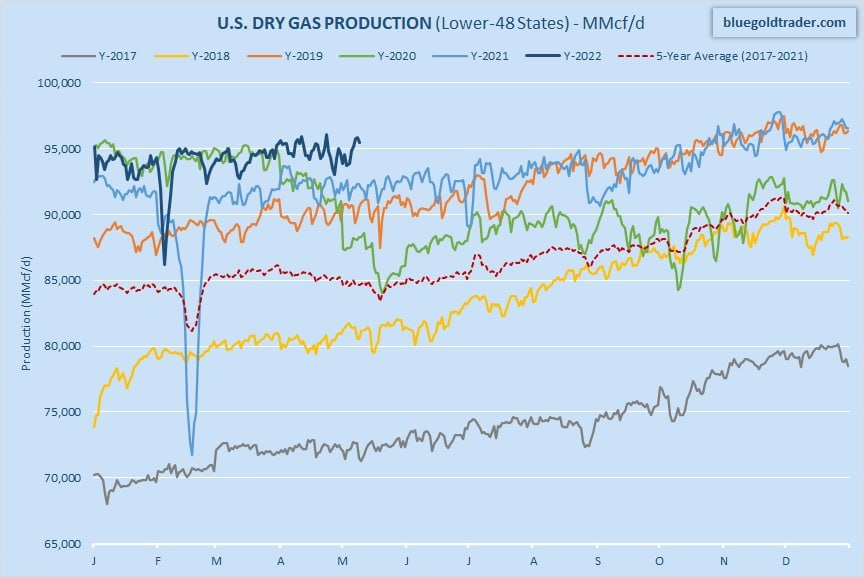

Это происходит из-за того, что вырос экспорт СПГ, а добыча при этом пока не растет.

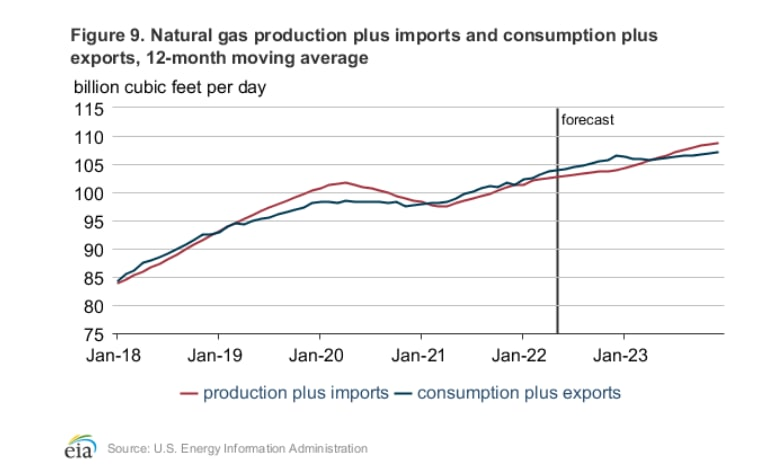

И если верить прогнозу EIA, то дефицит газа в США будет еще как минимум год.

Также стоит отметить, что так как на дивиденды уходит всего 30% FCF, то оставшаяся часть денежных средств уходит у компании на инвестиции. В 1-м квартале компания инвестировала в 2 компании.

ARLP согласилась инвестировать в акционерный капитал Infinitum Electric, Inc. («Infinitum»), базирующегося в Техасе разработчика стартапа и производителя электродвигателей со статорами на печатных платах, которые могут привести к созданию двигателей меньшего размера, легче, тише, эффективнее и способен работать с меньшим углеродным следом, чем обычные электродвигатели. Продукты Infinitum поддерживаются многочисленными патентами и патентными заявками, которые могут найти широкое применение в различных отраслях.

ARLP согласилась инвестировать в акционерный капитал Francis Renewable Energy, LLC («Francis Energy»), базирующаяся в Оклахоме, владелец и оператор ведущей комплексной сети инфраструктуры быстрой зарядки электромобилей в масштабе штата, с планами обслуживания штатов на Среднем Западе и востоке США. На сегодняшний день Francis Energy построила сеть с сотнями быстрых зарядных устройств в Оклахоме и нескольких других штатах с целью предоставить водителям электромобилей удобный, доступный и простой в использовании публичный доступ к зарядным станциям.

Планирую держать акции дальше.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Минимально упадет с 20 до 7.

Удачи.