Я и мои акции. Портфель «Апрель 2022»

Мои ежемесячные отчеты выглядели такими позитивными и мотивирующими в моменты безудержного роста рынка акций. Сейчас всё совсем наоборот, но было бы не правильно переставать писать о своих промежуточных результатах. Все отчеты я пишу прежде всего для себя, чтобы через время иметь возможность оценить принятые решения и подкорректировать свою стратегию. В конце этого поста я расскажу о своем самом глупом решении в 2021 году.

Покупка акций в апреле 2022

Продолжаю покупать акции компаний РФ:

• Лукойл — 8 шт. (39 813,99₽)

• Роснефть — 84 шт. (34 068₽)

• Сбербанк — 200 шт. (29 266₽)

• АЛРОСА — 300 шт. (25 740₽)

• Яндекс — 11 шт. (21 563,8₽)

• ГМК «Норильский никель» — 1 шт. (20 040₽)

• TCS Group— 7 шт. (15 701₽)

Общая сумма покупок акций российских компаний за апрель 2022 года составила: 186 192,79 ₽. Последние пару месяцев я откладывал часть от своих доходов на отдельный накопительный счет, а в апреле решил все накопленное направить на покупку акций. Месяцем ранее акции РФ покупались на деньги от продажи иностранной части портфеля. Следующие покупки будут в рамках плана (на 50.000₽) или даже меньше.

Мой портфель РФ «Апрель 2022»

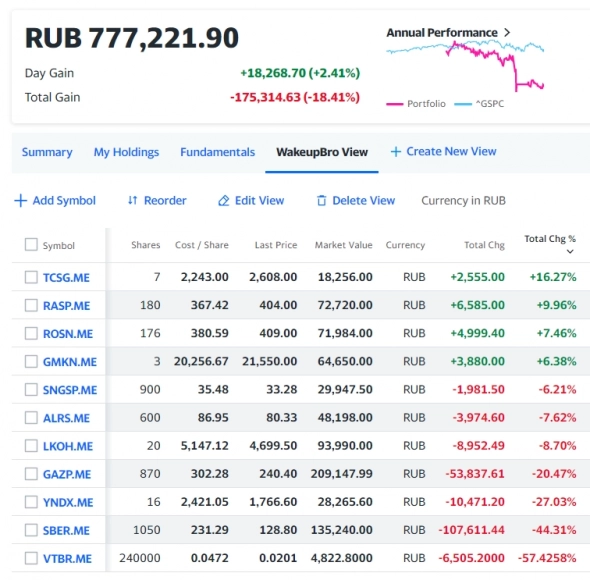

В этом месяце российская часть инвестиционного портфеля выглядит следующим образом:

Статистика портфеля FIRE (RU) — 'Апрель 2022'

• Общие вложения в акции РФ: 952 536,53 ₽

• Стоимость портфеля в настоящий момент: 777 221,90 ₽

• Срок с момента начала инвестирования: 8 месяцев

• Прибыль (рост стоимости акций + дивиденды): -174 974,63 ₽

• Общий прирост портфеля в %: -18,4%

Акции все дешевле, а убыток все больше. 6 из 8 месяцев портфель показывает отрицательную динамику.

Финансовый результат (-174к) в моменте кажется ужасным, но я воспринимаю все это, как отличную возможность купить голубые фишки РФ и зафиксировать отличную будущую дивидендную доходность по отношению к текущей цене.

46% от всех сбережений расположено на банковских вкладах в $ и ждет своего часа.

Если не будет никаких новых запретов, то летом этот кэш будет отправлен на брокерский счет в Interactive Brokers, через которого я планирую покупать иностранные ETF на S&P500.

Я распродал американские акции (за исключением замороженных в Открытии) 9 марта 2022 года, когда индекс S&P500 был на отметке 4232 пункта. Если к лету индекс S&P500 опустится ещё ниже, то я смогу откупить американский рынок, не испытывая FOMO.

Я не суеверный и фразу «Sell in May and Go Away» не воспринимаю всерьез, но в данном случае мне очень интересно посмотреть на то, что будет происходить на американском рынке в мае.

Ошибка 2021 года

В ноябре 2021 года я переводил пост (часть 1, часть 2) одного популярного зарубежного FIRE-блогера (BigERN), где перечислялись доводы о бесполезности подушки безопасности в виде наличных денег. Все доводы казались довольно разумными, а срок моих вкладов подходил к концу, поэтому я решил часть финансовой подушки разместить в ETF от FinEx (FXUS). Вот что я тогда писал:

К сожалению, я и подумать не мог о том, что биржу могут закрыть на месяц, а торги ETF могут быть приостановлены на неопределенный срок. К счастью, мне пока не понадобились эти деньги, но это не отменяет глупости моего решения.

Фин. подушка должна быть максимально ликвидна и доступ к ней не должен зависеть от цепочки из десятка посредников (брокер, биржа, управляющая компания, депозитарий и т.д.). Это должен быть наличный кэш под матрасом или банковские вклады в самых надежных банках.

Наши товарищи из США никогда не поймут нас и наших проблем. И многие их советы оказываются не очень жизнеспособными в российской реальности. Пока зарубежный Джон рассчитывает оптимальную безопасную ставку изъятия и не может определиться между 3,5% и 4%, наш русский Иван пытается решить у какого брокера хранить свои замороженные акции.

Зачем я вообще все это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Стремясь к финансовой независимости, я не мечтаю о богатстве, как о сумме денег, которая позволит купить всё, что угодно и в любом количестве. Финансовая независимость для меня — это накопления, достаточные для поддержания своей обычной жизни без зависимости от оплачиваемой работы. Смысл всей идеи в том, чтобы жить в достатке, а не в избытке.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Я чё то не как не разберусь! Только Вайчлист могу сделать.

если очень хочется эти акции то при минус 18 заходи вновь

уже гешефт есть