Почему EN+ отличная инвестиционная идея? Разбираемся с калькулятором. РУСАЛ и ГМК бонусом?

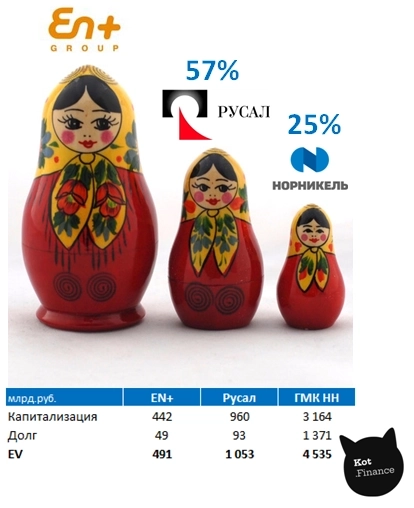

Если посмотреть на схему владения, то получается «матрешка»: головная компания (EN+) владеет 57% акций РУСАЛа, у которого в свою очередь блокпакет (25%) в компании ГМК Норильский никель. Все компании публичные, то есть имеют рыночную оценку.

Берем капитализацию, прибавляем долг, считаем стоимость (EV). Что получаем?

Стоимость EN+ составляет 491 млрд. руб. Сюда входит мощь сибирских рек (энергетический сегмент) и доля в РУСАЛ, которую рынок оценивает … в 547 млрд. руб. Значит то, что уже стоит 547 можно купить за 491. Энергетика в подарок.

Аналогично считаем по РУСАЛу.

Стоимость компании 1 053 млрд. руб., а доля в ГМК НН стоит 791 млрд. А это значит, что вся алюминиевая промышленность России стоит 262 млрд. Это очень мало.

Выходит, что покупка EN+ это сразу две отличные сделки.

В сухом остатке, покупая EN+ получаем соразмерную по стоимости долю в ГМК НН (не забываем про косвенную долю участия), и бонусом всю алюминиевую промышленность России и энергетический сегмент, который ее питает))

Расчеты выполнены по состоянию на 20.04.2022

-------------------------------

Если понравилось — мой Телеграм

t.me/+t-zQASQgLgU4YTMy

Подписывайтесь! Много эксклюзивной информации о финансах и недвижимости. Пока только разгоняемся

-------------------------------

Хотя и русал и ен +можно надо держать по текушим, переоценка доожна быть