Маржинальный долг продолжает падать на фоне резкого роста цен: нехороший знак для акций

Статья перевод с сайта zerohedge.com. Небольшой материал о важном показателе — маржинальном долге. Для рынков это опережающий индикатор обычно указывающий на снижение аппетита к риску, и начала так называемого risk-off, что в конечном итоге приводит к кризису.

Существуют различные виды кредитного плеча на фондовом рынке, и никто не знает его всего объема. Маржинальный долг является единственным официальным показателем

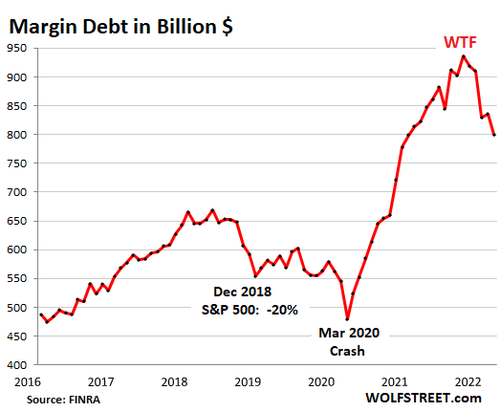

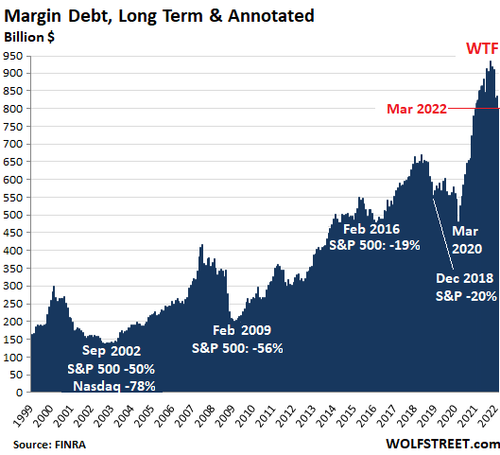

Маржинальный долг – тип кредитного плеча на фондовом рынке, о котором регулярно сообщается, — сократился еще на 36 миллиардов долларов, или на 4,3%, в марте по сравнению с февралем, и на 12,4% за последние три месяца, до 800 миллиардов долларов, согласно FINRA, которая собирает эти данные от брокеров-членов. Маржинальный долг в настоящее время упал ниже уровня годичной давности, но кредитное плечо по-прежнему огромно, и ему предстоит пройти долгий путь.

После пика в октябре в 936 миллиардов долларов маржинальный долг начал снижаться в ноябре, который также был месяцем, когда Nasdaq начал падать. Маржинальный долг с тех пор сократился на 14,5%. Индекс Nasdaq упал на 17,6%.

Многие из самых прибыльных компаний рухнули на 60%, 70% и даже более чем на 90%, некоторые из которых я отслеживаю в своей коллекции рухнувших акций. Биржевые управляющие, получившие маржу, превратились в вынужденных продавцов, собирающие наличные деньги, чтобы погасить свой маржинальный долг. Маржинальный портфель, специализирующийся на этих акциях, может быть уничтожен.

Растущие объемы кредитного плеча на фондовом рынке дают ему новое топливо. Но уменьшение его количества устраняет это топливо.

Индекс S&P 500 достиг пика 3 января, затем последовала резкая распродажа, и с тех пор он снизился на 8,8%. В январе маржинальный долг сократился на 80 миллиардов долларов, или на 8,8%, что стало самым большим падением в долларах за всю историю и одним из самых больших процентных падений за всю историю.

Процентное снижение, которое было выше текущее:

- Крах Covid (март 2020 г.: -12,1%

- Долговой кризис в Еврозоне (август 2011 г.: -10,4%);

- Финансовый кризис (май 2010 года: -9,1%, ноябрь 2008 года: -18,1%, октябрь 2008 года: -19,7%, август 2007 года: -13,0%);

- Крах доткомов (март 2001 года: -12,1%; декабрь 2000 года: -11,6%; апрель 2000 года: -10,4%.

Фондовый рынок и маржинальный долг почти соединились в образном смысле. А снижение маржинального долга связано с резким падением фондового рынка.

Маржинальный долг — не единственный тип кредитного плеча на фондовом рынке. Существуют и другие виды кредитования, такие как Кредитование на основе ценных бумаг (SBL). Хедж-фонды могут использовать плечи на институциональном уровне. Существует кредитное плечо, связанное с опционами и другими производными финансовыми инструментами, основанными на акциях, и т.д. Никто не знает, сколько рычагов существует на фондовом рынке.

Даже банки и брокеры, которые финансируют это кредитное плечо, не знают, какое общее кредитное плечо существует или даже какое кредитное плечо имеет их собственный клиент, как это было в случае, когда семейный офис Archegos, частный хедж-фонд, взорвался год назад и нанес ущерб на миллиарды долларов основным брокерам. Объем кредитного плеча, который использовал Archegos, не был известен до тех пор, пока он не взорвался, и брокерам пришлось разбирать обломки.

Но маржинальный долг является показателем направления общего кредитного плеча на фондовом рынке. В то время как общее кредитное плечо фондового рынка намного выше, чем маржинальный долг, оно, вероятно, движется в том же направлении и зависит от той же динамики, что и маржинальный долг.

Одно мы знаем точно: высокое кредитное плечо на фондовом рынке является одним из предварительных условий для массовой распродажи. Другими словами, обычный спад фондового рынка может произойти в любой момент. Но трудно провести массовую распродажу без того, чтобы не было задействовано огромное кредитное плечо, в отличие от того, когда это кредитное плечо подпитывало ралли заемными деньгами.

Маржинальный долг и “события” фондового рынка.

Это не абсолютные суммы в долларах, которые имеют значение на протяжении десятилетий, потому что они искажены последствиями инфляции. Что имеет значение, так это резкое увеличение маржинального долга перед распродажами и резкое снижение во время последовавших распродаж.

Но ни одно увеличение маржинального долга не было более захватывающим, чем огромный всплеск во время разгула печатания денег ФРС на 4,8 трлн долларов в 2020 и 2021 годах, ни в долларах, ни в процентах, и теперь это начало ослабевать

телеграмм — https://t.me/elliotwaveorg

твиттер — https://twitter.com/elliotwave_org

ezomm20 апреля 2022, 19:18Подвергнем график структурным обозначениям ?

ezomm20 апреля 2022, 19:18Подвергнем график структурным обозначениям ? +1

+1