💎Алроса, оценка и перспективы.

🧐 Плавно возвращаемся к анализу отдельных компаний, большинство из вас проголосовало ЗА такие разборы. Как завещал дедушка Баффет, начнем «с буквы А».

📝 Для начала вспомним некоторые факты о бизнесе, на которые в дальнейшем будем опираться.

✔️Доля Алросы на мировом рынке алмазов составляет около 30%, заместить такие объемы просто физически нечем, если спрос сохранится на текущем уровне.

✔️Компания является №1 в мире по объему мировых резервов, на ее долю приходится более 60%.

✔️Алроса это госкомпания, с долей государства в 33% и еще 33% принадлежит Респ. Якутии.

💰Основная часть продаж идет в Бельгию (36%), где находится крупнейшая мировая алмазная биржа. На втором месте Индия с долей в 20%, там проходит огранка почти 95% всех мировых алмазов. На долю ОАЭ также приходится около 20% выручки, а реализация в РФ не превышает 12% (с учетом субсидий). (По итоговым данным за 2021 год).

Значительная доля экспорта идет в Бельгию, но санкционная риторика в отношении алмазов пока мягкая. На днях выступал премьер Бельгии Александр Де Кроо, где заявил следующее:

📌«Я пока не видел на столе переговоров предложения о запрете алмазов. Я хочу подчеркнуть: Бельгия не будет блокировать это решение, но нужно убедиться, что оно нанесет ущерб России, а не странам ЕС».

✅С Индией и ОАЭ у нас пока отношения не нарушились. Я уже писал про то, что де-юре США ввели запрет на импорт алмазов из РФ, но де-факто после огранки в Индии бриллианты получаются уже вроде бы и не российскими и их ввозить в США можно...

📌Резюмируя все вышесказанное, Алроса крупнейшая в мире компания, как по объему реализации, так и по объему резервов. Текущие санкции фактически никак на бизнес не повлияли, даже несмотря на то, что в акционерах есть государство.

💰Теперь посмотрим на финансовую сторону вопроса.

📊Долговая нагрузка в моменте умеренная, ND/EBITDA = 0,4, около 76% займов выражены в долларах, но они хеджируются валютной выручкой (более 92% от общей выручки).

📈 Алроса является бенефициаром роста курса доллара, рост курса на 1 рубль увеличивает EBITDA на 2,8%. Это связано с тем, что основная часть расходов номинированы в рублях (87%).

💵 Теперь к вопросу о том, что будет с дивидендами. Учитывая то, что в акционерах есть доля государства, а также доля Якутии, которая эти выплаты закладывает в бюджет, думаю, что дивидендам быть. Сейчас правительству нужны будут деньги, на внешние инвестиции рассчитывать не стоит, придется зацикливать внутренние денежные потоки и любые выплаты будут очень кстати.

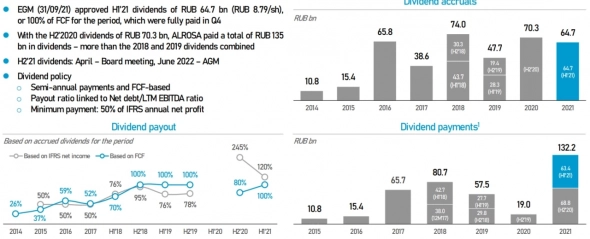

📌Посчитаем сумму выплаты. За 1 полугодие распределили согласно див. политике 100% от FCF или 8,79 руб на акцию. За весь 2021 год FCF составил 105,9 млрд. руб или примерно 14,4 руб. на акцию. Если выплата за 2 полугодие состоится, то это повысит шансы на дивиденды по итогам 2022 года. А там с учетом роста индекса цен на алмазы и курса доллара можно будет уже рассчитывать на 20+ рублей, более точно посчитаем после выхода квартальных финансовых отчетов за 2022 год.

📌К текущей цене акции ДД составит 16% за 2021 год и более 22% за 2022 год. Пока сложно сказать, какие будут ставки, но текущая цена акции кажется вполне справедливой. Как минимум она дает доходность среднесрочных ОФЗ и имеет защиту от инфляции и девальвации. Лично я рассматриваю возможность покупки по ценам ниже 100 руб.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Дзен

Я не понимаю, кому счас нужны алмазы.