Всё ли ОКеюшки у магазинов ОКей?

<< ранний доступ к материалам на fapvdo.ru >>>

Прошлый финансовый анализ компании показал, что компания неэффективная и при 150-ти миллиардном обороте, чистая прибыль составляет всего 400 млн, то есть 3/100. Крутой бизнес. Нечего сказать. Почему такое происходит в торговле? Всё очень просто. Магазины типа ООО «ОКей», «Пятёрочки», «Магнита», «Марии-Ра» и прочих, если не в каждом доме, то на каждом перекрёстке точно. Лично мне, при пешей прогулке на расстояние 1 км в Новосибирске, попалось 3 «Пятёрочки», «Мария-Ра», «Магнит у дома», «Магнит косметик», «Магнит аптека» (магнит нашёл способ наращивать новые долги). К чему это я?

Ах, да. Чтобы победить конкуренцию, надо взять в долг и рядом с магазином конкурентов поставить свой магазин (такая картина очень частая). Отток выручки у конкурента вынудит его занимать и строить ещё один магазин в своей сети, если конечно он сможет занять. Если не сможет, то… баба с возу, кобыле легче. Рано или поздно, но в этой борьбе с конкуренцией и неудержимым ростом долгов, победят далеко не все, кого-то сожрут, а кто-то будет работать за 1/100 от выручки или и того меньше. Интересно, как чувствуют себя в этой борьбе магазины «ОКей»?

Общие сведения

ИНН: 7826087713

Полное наименование юридического лица: Общество с ограниченной ответственностью «ОКей»

ОКВЭД: 47.11 — Торговля розничная преимущественно пищевыми продуктами, включая напитки, и табачными изделиями в неспециализированных магазинах

Сектор рынка по ОКВЭД: Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

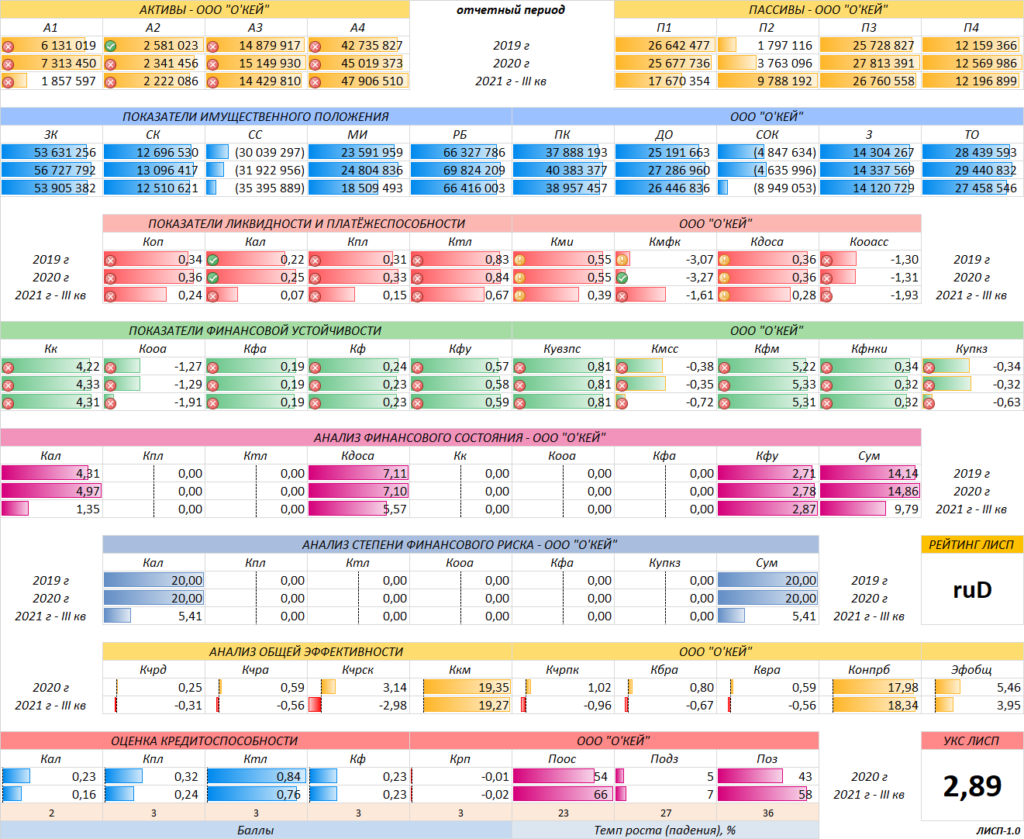

Финансовое состояние ООО «ОКей»

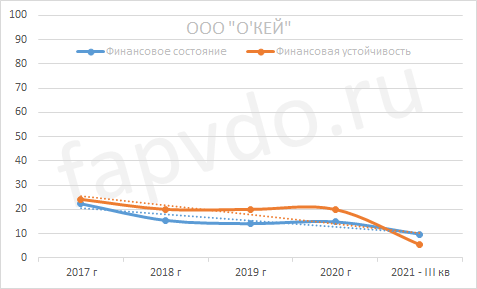

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составило — 34%, снижение уровня финансовой устойчивости — 73%. Стабильность финансовых показателей незначительно улучшилась.

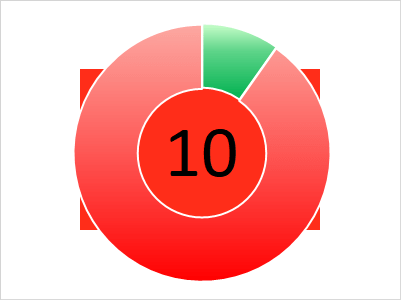

Финансовое состояние — 10 баллов, крайни низкого уровня. Финансовое положение с преобладанием заёмных средств.

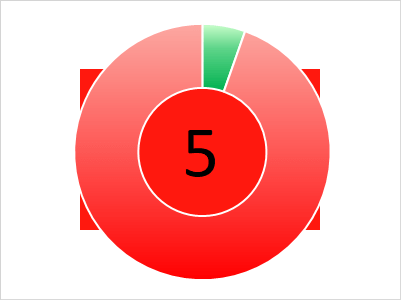

Финансовая устойчивость — 5 балл. Очень высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

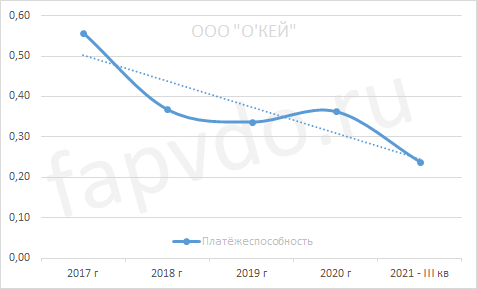

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.24. Снижение платёжеспособности за отчётный период составило 34%

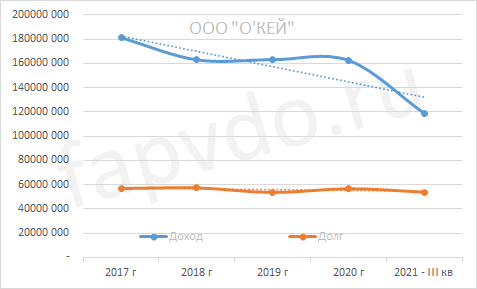

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 119 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 150-160 млрд рублей

Заёмный капитал к концу периода снизился на 5% и составил 54 млрд рублей.

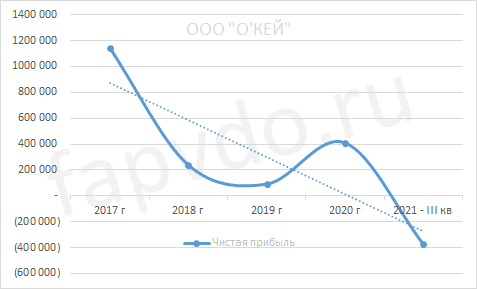

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна и имеет тенденцию к снижению. Снижение чистой прибыли за отчётный период составило — 191%. Предприятие несёт убытки на сумму 373 млн рублей.

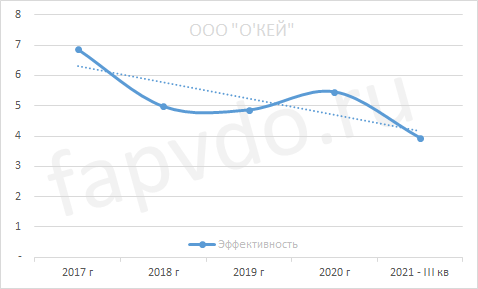

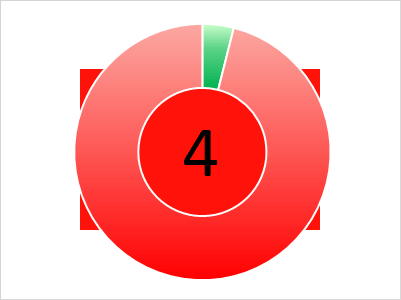

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 28%.

Общая оценка эффективности предприятия — 4 балла. Предприятие неэффективное.

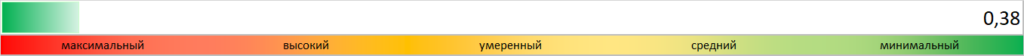

Инвестиционный риск

Уровень инвестиционного риска — максимальный. Доля облигаций ООО «ОКей», от общей доли активов инвестиционного портфеля, может достигать0.38%

Облигации ООО «ОКей»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ОКЕЙ-001P-02 — 11.82/9.35

- ОКЕЙ-001P-03 — 12.77/7.85

- ОКЕЙ-001P-04 — 12.11/7.5

Общий облигационный долг: 15 млрд рублей

Средняя доходность эф./купон., %: 12.23/8.23

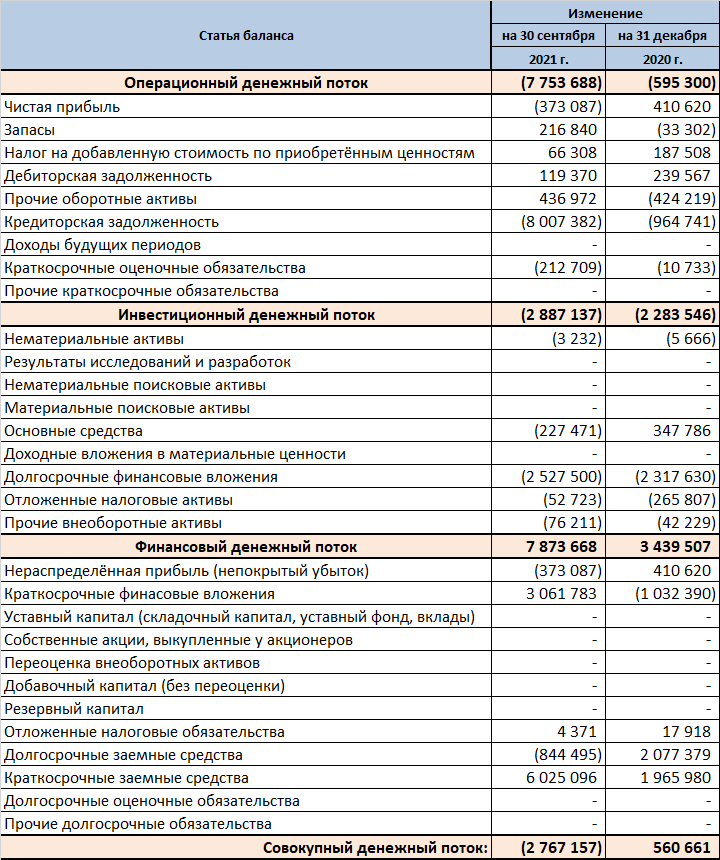

Денежные потоки ООО «ОКей»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 7.8 млрд рублей

- Инвестиционный — отрицательный — 2.9 млрд рублей

- Финансовый — положительный — 7.9 млрд рублей

- Совокупный: — отрицательный — 2.8 млрд рублей

Кредитоспособность ООО «ОКей»

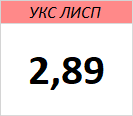

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- ✔ 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

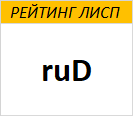

Рейтинг ООО «ОКей»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ООО «ОКей» был присвоен рейтинг ЛИСП на уровне ruD по национальной шкале.

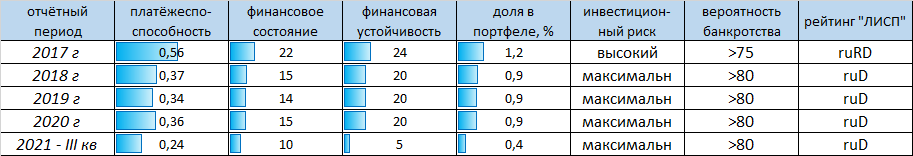

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: ruA-

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB-{ru}

Индекс Финансового Риска RusBonds:37

Индекс Платежной Дисциплины RusBonds: 71

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

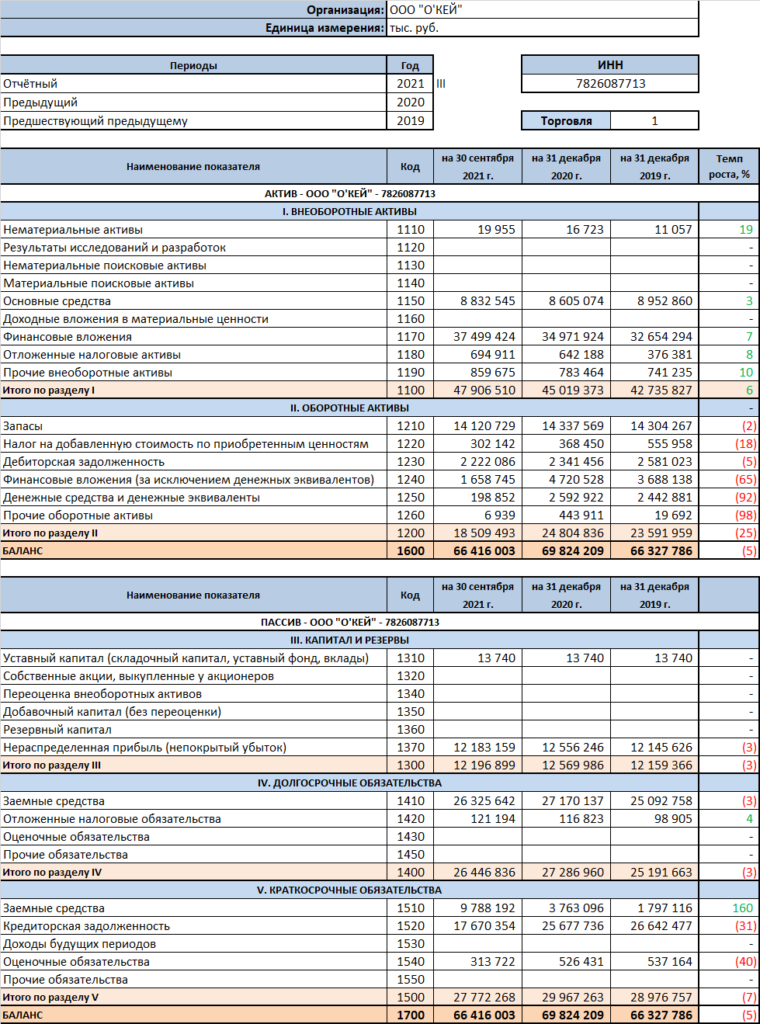

Баланс ООО «ОКей»

Финансовые коэффициенты ООО «ОКей»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ООО «ОКей»

Другие эмитенты ВДО

Но люди портят товар, воруют, наверное, некоторые. Например, возьмут сыр, а потом выложат где-нибудь в другом отделе — он и лежит, портится, а мог бы продаваться.

Кроме того, частые скидки, уценки тоже бьют по прибыльности. Ведь если магазин покупает товар, а потом продаёт его с уценкой, то тоже убыток ему.

Жаль магазин.