Усреднение стоимости Эдлесона. Стратегия для турбулентного рынка

На днях на полках интернет-магазинов появилась книга, однозначно заслуживающая внимания любого, интересующегося инвестициями. Это перевод довольно старой работы «Value Averaging» американского исследователя Майкла Эдлесона. Исследование было опубликовано в конце 1980-х и в следующие десятилетия доказало свою эффективность.

Так совпало, что в своем паблике в инста уже второй год ежемесячно инвестирую в портфель, в основе которого именно метод VA. И сегодня в рецензии расскажу не только о принципе работы стратегии, но и о практической реализации данного метода в российских реалиях.

Цель демонстрационного портфеля — показать системный подход, серьезно снижающий расход эмоциональной энергии при участии в рынке. И не дающий инфобизнесменам подобраться к нашим деньгам со своими преимущественно бесполезными предложениями.

Вначале пару слов об российском издании, активное участие в котором принимал Сергей Спирин. Это не первая книга (предыдущая — «Глобальное распределение активов» Меба Фабера), к которой он приложил руку. Снова описываются адекватные реалии рынка, занижающие ожидания до средних.

Пример Сергея – это пример «светлой стороны околорынка», когда человек нашел баланс между собственными заработками и этикой. Большая редкость в околорыночной среде.

В предисловии Спирин пишет, что данный метод не для новичков. Сложноват будет. Соглашусь. Надеюсь, что изложенный ниже текст, при внимательном прочтении, поможет в понимании сути метода перед изучением первоисточника.

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ

VA – метод ежемесячного инвестирования. Идея подхода – восполнять выпавшую в результате рыночных колебаний долю портфеля до заранее установленного размера. Т.е. покупать больше, если портфель «похудел» при падении, и меньше, если вырос.

Для понимания лучше рассмотреть пример.

Изначально мы инвестируем 30000 рублей в акции. Наша задача на конец второго периода иметь 60000 в портфеле, третьего – 90000 и т.д.

МЕСЯЦ 1:

Объем портфеля упал до 28.

Наша задача – получить 60тыс в портфеле. Покупаем на 32.

МЕСЯЦ 2:

Портфель вырос до 66.

Усредняем стоимость портфеля до 90тыс. Покупаем акции на 24тыс

МЕСЯЦ 3: (РЕЗКИЙ СПАД НА РЫНКЕ)

Портфель упал с 90 до 71тыс

Время агрессии на рынке! Покупаем на 49тыс, дополняя портфель до необходимых 120тыс.

МЕСЯЦ 4: (РЕЗКИЙ РОСТ НА РЫНКЕ)

Портфель вырос до 151. А расчетная величина портфеля 150.

Мы продаем акций на 1тыс и выходим на 150.

Агрессивно закупившись на спаде, после роста покупок нет.

Таким образом, мы ежемесячно инвестируем, гибко реагируя на росты-спады на рынке.

Невооруженным глазом заметна первая слабая сторона данного метода – НЕПРЕДСКАЗУЕМОСТЬ ЕЖЕМЕСЯЧНЫХ ИНВЕСТИЦИЙ. Эдлесон предлагает решить ее созданием денежного фонда, дополняющего наш портфель и страхующего неопределенность поведения раздела Акций.

Как это реализовать? Модифицируем наш пример.

Будем инвестировать ежемесячно 40000, при этом усредняя стоимость акций, как в предыдущем примере, по схеме 30-60-90-120 и т.д. Денежная часть «стерилизует» неиспользуемые деньги в период роста и помогает докупать акции в периоды падений.

НАЧАЛО ПРОЕКТА:

Покупка акций 30

Покупка коротких облигаций 10

Сумма портфеля 40

МЕСЯЦ 1:

Объем портфеля упал до 38. Акции 28, деньги 10

Из суммы очередного взноса 40 тыс мы покупаем больше акций, чем в первый раз, и чуть меньше коротких облиг.

Покупка акций на 32, в денежный фонд идет 8.

Сумма портфеля 78. Акции 60(!) и денежный фонд 18.

МЕСЯЦ 2:

Портфель вырос с 78 до 84. Акции 66 и облигации 18

Портфель вырос. Теперь акций добавляем меньше, облигаций больше.

Покупка акций на 24, облигаций на 16. Всего на 40.

Сумма портфеля 124. Акции 90(!) и облигации 34.

МЕСЯЦ 3: (РЕЗКИЙ СПАД НА РЫНКЕ)

Портфель упал со 124 до 105. Акции 71 и облигации 34.

!!! Теперь для того, чтобы выйти на нужную нам сумму части акций в 120, нам необходимо купить на 49. А сумма инвестиций всего 40. Поэтому мы продаем облигации из портфеля на 9 и покупаем акции на 49.

Сумма портфеля 145. Акции 120(!) и облигации 25.

!!! Мы агрессивно закупились акциями на спаде.

МЕСЯЦ 4: (РЕЗКИЙ РОСТ НА РЫНКЕ)

Портфель вырос до 176. Акции 151 и облигации 25.

Ситуация, обратная предыдущему месяцу. Продаем акции на 1. И покупаем облигации на 41.

Сумма портфеля 216. Акции 150(!) и облигации 66.

!!! Наша агрессия в покупках сошла на НЕТ. После роста возможна коррекция. Вся сумма вложений уходит в облигации.

Второй слабой стороной данного метода является НЕИЗМЕНЯЕМАЯ СУММА ИНВЕСТИРОВАНИЯ. Проблема не является ощутимой при малых сроках инвестирования, но начинает оказывать существенное влияние через 5 и более лет.

Дело в том, что 30000 для покупки акций сейчас и через 10 лет – разные суммы. На которые мы сможем купить меньшее количество бумаг. В случае неизменности суммы мы будем покупать все меньше и меньше акций (во втором примере будет расти доля денежного фонда).

Как сохранить агрессию?

Эдлесон предлагает ежегодно индексировать сумму темпом, соответствующим среднему росту данного класса активов. Например, акции растут темпом 10% в год. В текущем году инвестируем 30тыс в мес. В следующем будем по 33. И т.д.

Третьим важным моментом является ЧАСТОТА ИНВЕСТИРОВАНИЯ. В рассмотренных выше примерах это был один месяц. Однако исследования Эдлесона показывают, что результаты не ухудшатся при более редких инвестициях. 3-6 мес – оптимальная частота. Мы ежемесячно откладываем деньги и раз в три месяца совершаем операции в портфеле. Меньше работы при таких же или лучших результатах.

Еще один момент. Мы инвестируем в портфель и его рост отражает в той или иной степени долгосрочный рост рынка. Мы не должны инвестировать в одну бумагу, падение которой до нуля при сверхнеблагоприятных для компании обстоятельствах приведет наше усреднение стоимости к краху.

Также необходимо отметить, что на протяжении всей книги Эдлесон сравнивает VA (Value Averaging) с другим методом ежемесячного инвестирования DCA (Dollar Cost Averaging). В рамках этого метода мы ежемесячно вносим на счет и делаем покупки на одинаковую сумму при любом состоянии порфеля. Исследователь показывает долгосрочный небольшой выигрыш в доходности своего метода.

ПРАКТИЧЕСКАЯ ЧАСТЬ

В своем демонстрационном портфеле в первый год ежемесячно инвестировал 40000 рублей. Как в нашем примере выше.

Усреднял стоимость акций до 30-60-90-120 и т.д. Остальное шло в короткие облигации.

Инструменты

Покупал ETFы. Чтобы не заморачиваться с дивами и получить, по возможности, льготу по ЛДВ через 3 года.

Решил несколько усложнить начальный пример и извлечь дополнительную прибыль из цикличности, инвестируя в пару VTBX vs. VTBE в разделе Акции, и в пару FXMM vs. FXTB в разделе денежного фонда. Покупал более слабый инструмент за последние 3мес.

Поэтому в первый год произошел заметный перекос в сторону VTBE и FXTB.

Брокером выбрал ВТБ. Тариф МойОнлайн. Без ежемесячной платы за ведение счета.

Что получилось за 1 год и один месяц

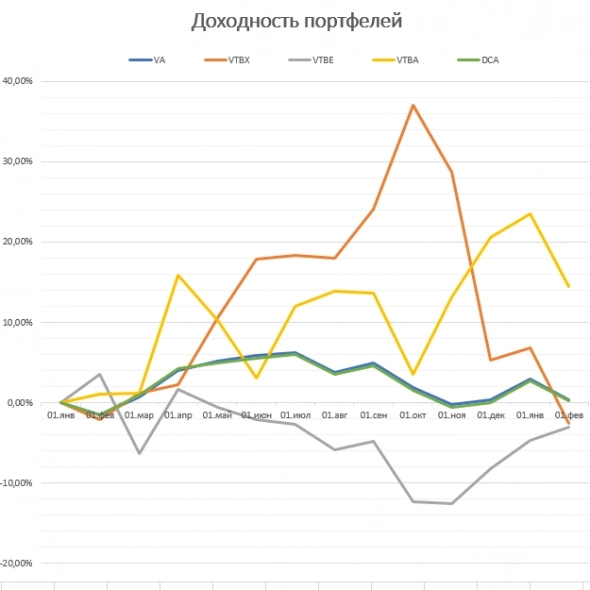

Сравниваем доходность нашего портфеля на основе VA с другими вариантами ежемесячных инвестиций:

1) Инвестируем только в РФ – вся сумма идет в VTBX

2) Инвестируем только в развивающиеся рынки – вся сумма идет в VTBE.

3) Инвестируем только в рынок США – вся сумма идет в VTBA.

4) Инвестируем в те же инструменты, что и VA, но без усреднения стоимости. По сути, это DCA – Dollar Cost Averaging (строго 30000 в акции и 10000 в денежный фонд)

Выводы и изменения для 2022 года:

- Метод Value Averaging очень хорош для турбулентного рынка. При этом проигрывает в доходности инвестициям в монопортфели при безоткатном росте рынка. Что мы и увидели в течение 2021 года.

- В портфеле достигается нужная нам диверсификация: по рынкам, по классам активов и даже по валютам. FXTB страхует портфель от чрезмерных просадок в периоды турбулентности, защищая нашу психику.

- Ежемесячную сумму на 2022 год индексировал. До 48000 (36 акции и 12 ден фонд). 20% — индексация «с запасом».

- В 2022 году все-таки перехожу на квартальную частоту инвестирования. Меньше суеты при аналогичной или большей доходности. Т.е. в январе, апреле, июле и октябре сумма инвестиций – 144000 рублей.

Главным же выводом является то, что предложенная механика не дает шансов инфобизнесменам разных мастей навязать вам свои дорогостоящие решения.

Успехов в инвестициях!

и у афтора проблема...

вот ты довносишь по 30к каждый месяц… прошло 10месяцев… портфель стал стоить 300к… и тут портфель падает на -50%… что видим каждый второй год… откуда взять 150к чтоб докупить?

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

При падении в марте 20 он был распродан, поскольку необходимо было восполнять выпавшую долю акций. Распродан полностью или частично по относительно высоким ценам.

А в прошлом году активно набирался снова.