Неделя шахматного турнира. Обзор на предстоящую неделю от 13.02.2022

По ФА…

1. Протокол ФРС, 16 февраля

Решение ФРС 26 января включало в себя указание о готовности повышения ставки в скором времени и значительном сокращении баланса после начала повышения ставок.

Пресс-конференция Пауэлла была очень ястребиной, глава ФРС не исключил повышения ставки на 0,50% в ходе мартовского заседания и возможности повышения ставок последовательно на каждом заседании, хотя и не подтвердил такие варианты.

В целом, январское заседание дало понимание готовности ФРС начать повышение ставок с мартовского заседания, в то время как темпы повышения ставок зависят от экономических данных США, а сокращение баланса, скорее всего, планируется начать летом.

Итоги январского заседания дают основания ожидать ястребиный протокол ФРС.

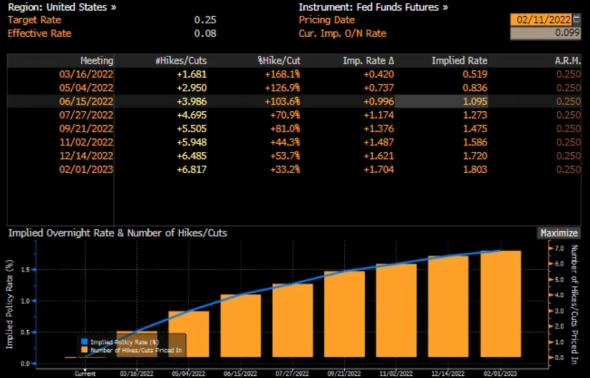

Но текущие ожидания рынка составляют 7 повышений ставок ФРС в этом году, при этом участники рынка ждут, что во 2 квартале ставки будут повышены 4 раза в то время, как в этот период будет всего 3 плановых заседания ФРС, т.е. в цене уже учтена возможность повышения ставки на одном из заседаний на 0,50%, причем до сообщений о планируемом вторжении РФ в Украину эта вероятность почти полностью учитывалась в ходе заседания 16 марта:

Безусловно, протокол ФРС устарел, ибо после январского заседания вышел очень сильный отчет по рынку труда США, а рост инфляции цен потребителей превысил ожидания, что говорит о том, что намерения членов ФРС на текущий момент могли стать более ястребиными, а значит это ограничит реакцию рынков на публикацию протокола.

Также следует учитывать, что, невзирая на все ястребиные намерения, ФРС по-прежнему продолжает печатать деньги и баланс продолжит рост до 11 марта, хотя и небольшими темпами.

В протоколе ФРС следует обратить внимание на намерения членов ФРС по темпам и срокам повышения ставок, но основная реакция рынка должна быть на дискуссию о сроках и темпах сокращения баланса.

Если члены ФРС склоняются к началу сокращения баланса осенью или в конце года, то рынки воспримут данный сценарий как более голубиный в сравнении со своими ожиданиями.

Если же ФРС намерена приступить к началу сокращения баланса в июне и/или если есть намерения по продаже ГКО США с баланса, то это будет очень ястребиный сценарий.

Вывод по протоколу ФРС:

С момента январского заседания ФРС рынки готовы к максимально ястребиному сценарию по темпам и срокам повышения ставок с учетом выступлений членов ФРС и сильных экономических отчетов США.

Маловероятно, что намерения членов ФРС в отношении повышения ставок могут привести к сильным движениям на рынках.

Однако намерения членов ФРС по срокам и темпам сокращения баланса не учтены в котировках финансовых инструментах и именно на дискуссию о времени начала сокращения баланса, ежемесячные темпы и возможность продаж активов с баланса ФРС будет главная реакция рынка.

2. Байденомика

Январский отчет по инфляции США привел к очередному протесту сенатора-демократа Манчина против принятия очередных стимулов Байдена.

Манчин заявил, что Конгресс «не должен подливать масло в экономику, которая уже горит», а также указал на бездействие ФРС, которой «давно пора заняться этим вопросом».

Сенаторы не смогли достигнуть согласия по пакету санкций против РФ, камнем преткновения остается Северный поток-2 и усиление санкций против банков РФ, ибо данные вопросы болезненны для ЕС.

У Сената осталось время до 18 февраля перед уходом на каникулы и не исключено, что на текущем этапе будут проголосован только пакет санкций, вступающий в силу немедленно за кибератаки.

3. Экономические отчеты

На предстоящей неделе главными данными США станут розничные продажи, инфляция цен производителей, недельные заявки по безработице, промышленный индекс ФРБ Филадельфии, отчеты по сектору строительства.

По Еврозоне следует отследить индекс Германии ZEW и ВВП Еврозоны за 4 квартал.

Премьер Британии Джонсон объявил о планах по снятию всех мер карантина на месяц раньше планируемого ранее, теперь сие ожидается в конце февраля.

На предстоящей неделе в центре внимания будут экономические отчеты Британии, качество которых окажет влияние на рыночные ожидания по темпам и размеру повышения ставок ВоЕ.

Отчет по рынку труда Британии выйдет во вторник, отчет по инфляции в среду, розничные продажи в пятницу.

Китай порадует рынки отчетом по инфляции в среду, особое внимание следует обратить на инфляцию цен производителей, т.к. темпы роста этой инфляции в Китае дают подсказку о динамике цен во всем мире.

— США:

Вторник: инфляция цен производителей, производственный индекс ФРБ Нью-Йорка;

Среда: розничные продажи, индекс цен экспорта и импорта, промышленное производство, коммерческие запасы, индекс рынка жилья NAHB;

Четверг: недельные заявки по безработице, промышленный индекс ФРБ Филадельфии, закладки новых домов и разрешения на строительство;

Пятница: продажи жилья на вторичном рынке.

— Еврозона:

Вторник: индекс Германии ZEW, ВВП за 4 квартал и сальдо торгового баланса Еврозоны;

Среда: промышленное производство Еврозоны;

Пятница: индекс доверия потребителей Еврозоны.

4. Выступления членов ЦБ

На предстоящей неделе не запланировано важных выступлений членов совета управляющих ФРС, но главы ФРБ продолжат истязать рынки ястребиными заявлениями.

СМИ взволновало назначение проходного закрытого заседания ФРС на понедельник 14 февраля с началом в 19.30мск после отчета по инфляции цен потребителей США в четверг, эксперты начали предрекать возможность более раннего завершения программы QE или даже повышения ставки между заседаниями, но в этом нет ничего необычного, все ЦБ, включая ФРС, регулярно проводят проходные заседания, на которых обсуждают экономические отчеты, координируют свои посланиям рынкам перед принятием решений на плановых заседаниях.

ФРБ Нью-Йорка в пятницу опубликовал очередное расписание покупки активов в рамках программы QE на предстоящий месяц и в нем нет изменений, QE продолжится до 11 марта.

На уходящей неделе члены руководящего совета ЕЦБ пытались развернуть обратно свою риторику о возможном ужесточении политики, глава ЕЦБ Лагард отметила, что превышение цели ЕЦБ в 2,0%гг не является фактом, а значит нет предпосылок к ужесточению политики на текущем этапе, а главный экономист ЕЦБ Лейн в отчете вообще заявил, что текущий рост инфляции связан с эффектами пандемии и ростом цен на энергоносители, на что повлиять ЕЦБ не может, а значит изменение политики не является необходимым.

На предстоящей неделе Лагард продолжит радовать рынками своими рассуждениями, она выступит в Европарламенте в понедельник, а в четверг и пятницу примет участие во встречи минфинов и глав ЦБ стран G20.

В среду состоится промежуточное заседание ЕЦБ, после которого возможно появление новой серии инсайдов.

---------------------------------------

По ТА…

Развитие ситуации по евродоллару на уходящей неделе подтвердило первый вариант из трех в прошлом обзоре.

С учетом геополитических рисков окончательно сбрасывать со счетов два альтернативных варианта пока не стоит, но шансы их минимальны.

Первая цель по росту евродоллару находится ближе к 1,20й фигуре:

---------------------------------------

Рубль

Отчеты по запасам нефти на уходящей неделе порадовали быков, но Baker Hughes заявил о росте активных нефтяных вышек до 516 против 497 неделей ранее.

В переговорах по ядерному соглашению Ирана появился прогресс.

Рост котировок нефти вызван геополитическими рисками, при снижении геополитического обострения нефти предстоит сильная коррекция вниз от одного из сопротивлений:

ЦБ РФ повысил ставку на 100 базисных пунктов, рассматривалось повышение на 150 базисных пунктов, ЦБ РФ допускает повышение ставки на ближайших заседаниях.

Рубль упал на геополитике, снижение геополитических рисков приведет к сильному росту рубля.

В базовом вариант долларрубль продолжит падение после окончания текущей коррекции вверх:

---------------------------------------

Выводы:

Инфляция цен потребителей в США в январе выросла выше цифр декабря, выше прогнозов экономистов и превысила все ожидания банков, но наиболее любопытной была реакция на данный отчет.

В первой реакции логичный рост ожиданий по количеству повышений ставок ФРС в этом году сопровождался ростом доходностей ГКО США и доллара на фоне падения фондового рынка, но вторая реакция по корреляции соответствовала росту аппетита к риску, при этом падение доллара, а вернее рост евро, был ведущим и доходности ГКО стран Еврозоны росли быстрее доходностей ГКО США, рост фондового рынка был запаздывающим.

Ситуация повторились на ястребином выступлении члена ФРС Булларда, доллар ринулся в рост, но евро откупали на падении, при этом долговой и фондовый рынки уже не поддержали падение доллара и в этом случае откуп евро быстро закончился.

Невзирая на противоречивую реакцию рынка на ФА-события, корреляция была правильной, пока ничто не указывает на возвращение аномальной корреляции 2013 года, при которой ястребиная риторика ФРС привела к бегству из активов США на фоне падения доллара.

Тем не менее, очевидно, что кто-то закрывает большие объемы шортов евро и это происходит на ФА-событиях, которые приводят к росту доллара, наиболее вероятным вариантом является закрытие кэрри на евро.

В целом, следует проявлять осторожность и учитывать, что при ФА-событиях на рост доллара с бегством от риска возможны аномалии в ближайшее время.

На предстоящей неделе основное внимание будет приковано к геополитике.

Паника, вызванная вечером пятницы сообщениями представителей администрации Байдена о том, что Путин уже принял решение о вторжении в Украину со стартом во вторник, может продлиться до середины недели, ибо на момент воскресенья Белый дом уже считает, что вероятным днем нападения станет среда.

Бегство от риска на данной теме будет сопровождаться ростом цен на энергоносители на фоне снижения доходностей ГКО США, роста доллара с падением фондового рынка.

Если до четверга вторжения не будет, то Белый дом может придумать новую дату, но рынки не склонны постоянно пребывать в панике на тему геополитических рисков, логично ожидать разворачивание трендов в противоположную сторону.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

---------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1760 и шортах евродоллара от 1,1481.

Закрытие шортов планируется при первом сомнении в продолжении коррекции вниз, доливка лонгов евродоллара планируется в соответствии с ФА и ТА.

Urwald13 февраля 2022, 23:25Спасибо за обзор! Я правильно понял, что в понедельник ставку они не собираются поднимать?+1

Urwald13 февраля 2022, 23:25Спасибо за обзор! Я правильно понял, что в понедельник ставку они не собираются поднимать?+1 Union_Jack13 февраля 2022, 23:35Ё моё! Сколько букав! А можна как-нить покороче?0

Union_Jack13 февраля 2022, 23:35Ё моё! Сколько букав! А можна как-нить покороче?0 Fandor77714 февраля 2022, 00:06Спасибо за обзор, все как всегда— очень грамотно и логично!+1

Fandor77714 февраля 2022, 00:06Спасибо за обзор, все как всегда— очень грамотно и логично!+1 Fandor77714 февраля 2022, 00:08Я помню, когда была пандемия на таком заседании снизили ставку на этом SP еще упал на 5%+1

Fandor77714 февраля 2022, 00:08Я помню, когда была пандемия на таком заседании снизили ставку на этом SP еще упал на 5%+1