Статистика угольной отрасли по итогам января 2022 года

Решил поделиться статистикой угольной отрасли по итогам прошедшего месяца. Обзор будет включать в себя данные по ценам, объемам добычи и квотам на вывоз продукции в восточном направлении. Это первый подобный пост, прошу написать в комментариях, интересна ли вам такая информация.

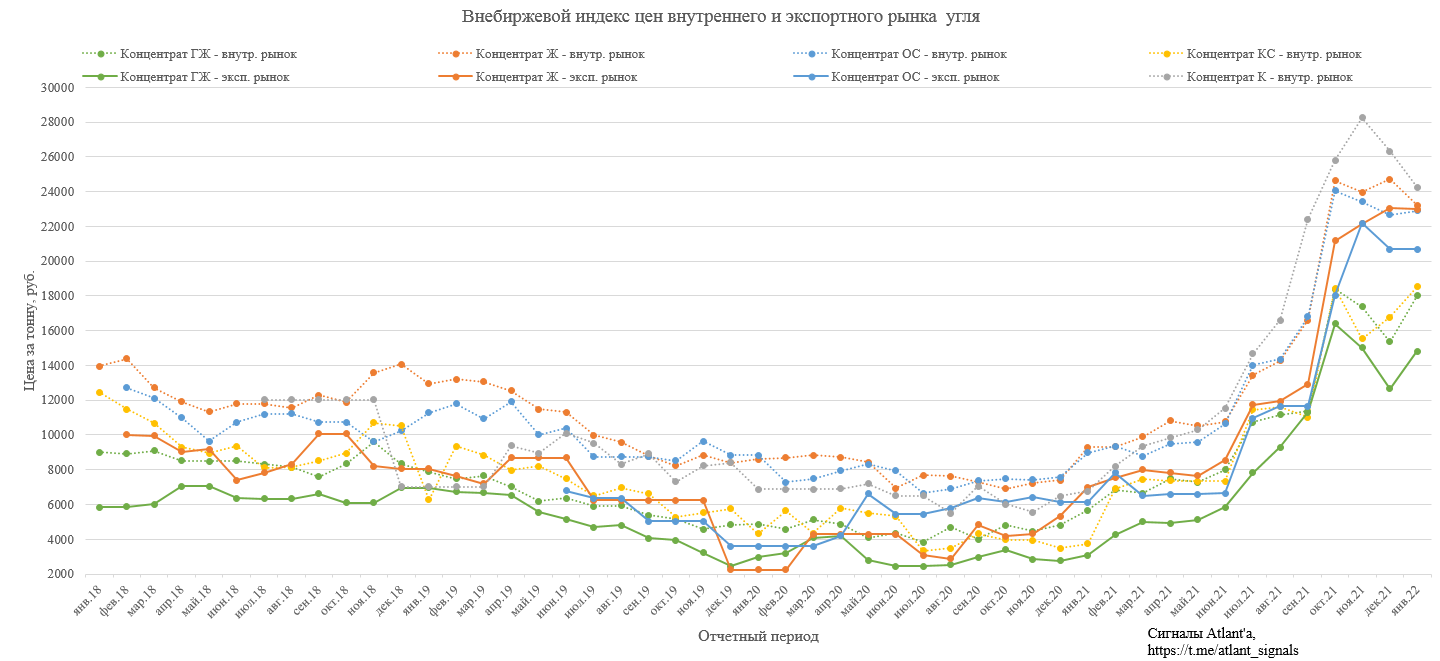

Мировые цена на премиальный кокс. уголь

В январе долларовые цены на австралийский уголь обновили максимумы и скорее все будут тут как минимум до конца китайского Нового года.

В январе цены на уголь имели разнонаправленную динамику.

Снижение зафиксировано в ценах (в рублях за тонну) на:

1) концентрат К: 26639 -> 24268 или на 7,86%;

2) концентрат Ж на внутреннем рынке: 24703 ->23219 или на 6,01%;

3) концентрат Ж на экспортном рынке: 23044 ->22991 или на 0,23%.

Рост зафиксирован в ценах (в рублях за тонну) на:

1) концентрат КС: 16775 -> 18525 или на 10,43%;

2) концентрат ОС на внутреннем рынке: 22680 -> 22915 или на 1,04%;

3) концентрат ГЖ на внутреннем рынке: 15360 ->18027 или на 17,36%;

4) концентрат ГЖ на экспортном рынке: 12671 ->14815 или на 16,92%.

Сделок по концентрату ОС в экспортном направлении в январе не было.

В целом цены находятся на уровне средних значений 4-го квартала, который был супер успешным для угольных компаний. Эффект высоких цен можно проследить в уже вышедшем обзоре операционном отчета Распадской.

Данные были взяты с сайта Санкт-Петербургской Международной Товарно-сырьевой Биржи.

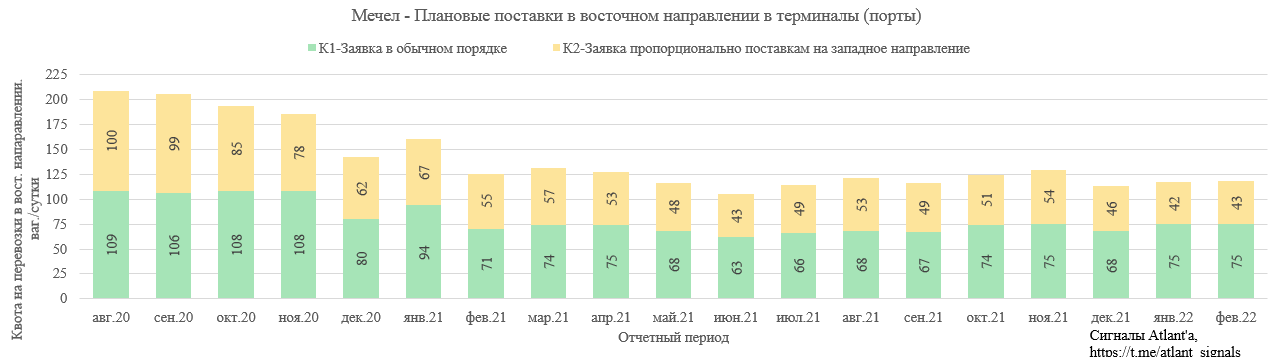

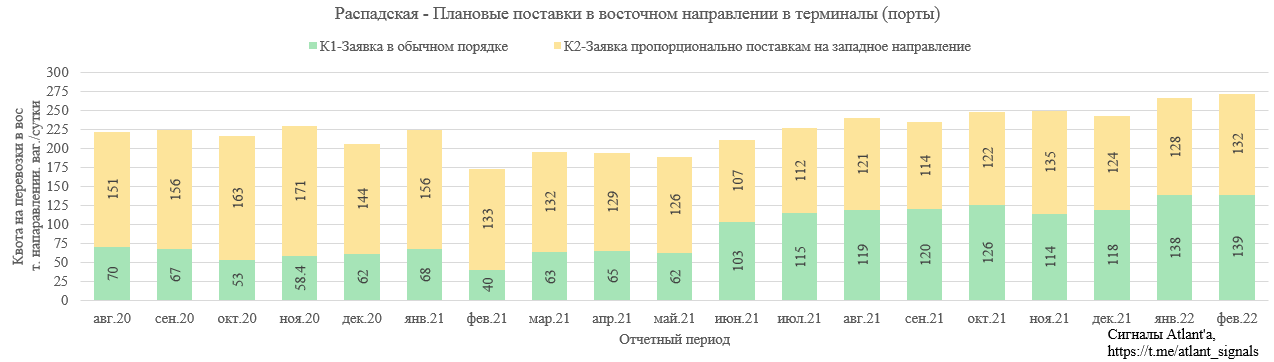

Квоты на экспортные перевозки угля железнодорожным транспортом в восточном направлении

Принцип распределения квот на перевозку на Восточном полигоне у Минэнерго следующий. Сначала учитывается потенциальный общий объём перевозки угля с разных станций отправления на восток в порты и на железнодорожные пункты пропуска. Потом для каждого грузовладельца учитываются несколько факторов: объёмы отправки угля за предыдущие три-четыре месяца на Восточном полигоне и объёмы перевозок на других направлениях (морские порты Северо-Запада, Азово-Черноморского бассейна и объёмы перевозок на железнодорожных станциях внутри страны). Больше заявок удовлетворят у тех экспортёров, которые используют в своей логистике не только Восточный полигон, но и иные направления. Грузоотправители, у которых перевозок на западном направлении или внутри страны не было, получат нулевой коэффициент. То есть эти грузовладельцы не получат удовлетворения заявок на Восточном полигоне.

Минэнерго согласовывает 50% угольных заявок в обычном порядке (К1), а оставшиеся 50% – пропорционально поставкам на незагруженное западное направление (К2), то есть чтобы получить дополнительный объём на восток, нужно ехать ещё и на запад.

Квоты Мечела в целом остаются стабильными и с февраля 2021 год остаются на плюс-минус одном уровне.

Квоты Распадской имеют растущую тенденцию, начиная с июня 2021 года.

Если рассматривать среднесуточные квоты для Мечела и Распадской поквартально, то можно ожидать рост продаж 1-м квартале 2022 года у Распадской на основе данных за январь-февраль. У Мечела небольшой рост в 4-м квартале 2021 года, но в 1-м квартале 2022 года квота возвращается на уровень 2-го и 3-го кварталов прошлого года.

Данные по добыче Распадская не раскрывает, но мы можем следить за производственными показателями Мечела.

У Мечела, как и прежде, слабый месяц чередуется с сильным. К прошлому году при этом хороший рост:

УК «Южный Кузбасс» (входит в «Мечел») — 593,7 тыс. тонн (+21,4%), ХК «Якутуголь» (входит в «Мечел») — 243,1 тыс. тонн (+27,5%).

Если рассматривать среднемесячную добычу за последние 12 месяцев, то можно заметить, что дно было в ноябре и начинается постепенное восстановление.

Неподскажите, где брали данные по квотам для компаний?