10 уроков 2021 года

статья от Майкла Батника

Ежегодные уроки — это просто наблюдения в определённый момент времени. В 1995 году вы бы заметили, что покупка самых дорогих акций приносила прибыль. Ваше желание покупать самые дорогие акции усилилось бы в 96-м и 97-м годах, в 98-м покупка самых дорогих акций считалась бы евангелием успешного инвестора. Но покупка самых дорогих акций была просто способом выиграть в этой конкретной игре в то конкретное время. Никто не позвонил в колокольчик в марте 2000 года и не сказал вам, что правила вот-вот изменятся.

Что делает эту игру веселой и захватывающей, так это то, что нет руководства, в котором мы могли бы наблюдать за изменениями правил. Все, что у нас есть, — это цифры на экране. Когда то, что работало в течение 30 лет, перестает работать, сколько времени пройдет, прежде чем правила начнут меняться? Никто не знает.

Все тенденции 2021г о которых я сейчас расскажу не обязательно сработают в будущем. Ладно, поехали.

1) Золото не является средством защиты от инфляции.

Потребительские цены выросли на 6,8% за последние 12 месяцев. Бензин подорожал на 58%. Подержанные автомобили выросли на 31%. Бекон подорожал на 17,8%. Мебель для спальни подорожала на 11,8%. Что там по золоту?

Инфляция в США 6,81%, доходность золота (4,28) (данные за2021г)

В последние несколько лет наблюдался рекордный объем печатания денег и инфляция, какой мы не испытывали десятилетиями. Энтузиасты золота не могли бы придумать более лучшее время чтобы вложиться в золото по полной (чтобы защититься от инфляции).

Медь выросла на 26%. Сельскохозяйственные товары выросли на 22%. Широкая корзина товаров выросла на 42%. И все же, золото подешевело почти на 5%. В довершение всего облигации, у которых аллергия на инфляцию, упали всего на 1,75%.

В условиях наихудшей инфляции с 1970-х годов облигации превзошли золото. Если это не поколеблет ваши убеждения относительно того, что золото защищает от инфляции, то вам уже ничто не поможет.

2) Фундаментальные оценки не имеют значения.

Я говорю об уровне индекса. Люди долгое время ссылались на коэффициент CAPE, объясняя, почему акции будут приносить более низкую долгосрочную доходность. Я включаю себя в эту группу. Хотя, в свою защиту, я никогда не использовал CAPE в качестве тактики запугивания и не советовал людям избегать акций. Я просто предположил, что доходность будет ниже.

Коэффициент CAPE S&P 500

Люди уже почти десять лет используют коэффициент CAPE в качестве страшилок. Нет, правда. Почти десять лет. Я уверен, что это началось раньше, но я отчетливо помню статью, написанную 8 лет назад под названием “Будьте готовы к обвалу акций на 40-55%”. С тех пор индекс S&P 500 вырос на 213%, составив 9,8% в год. Индекс Nasdaq 100 вырос на 422% за то же время, составив 22,7% в год.

Извините, я собираюсь говорить с обеих сторон. Конечно, оценки имеют значение. Они должны иметь значение. Чем больше вы платите за что-то, тем меньше вы должны ожидать получить. При прочих равных условиях. Но всегда должен быть некий катализатор, чтобы запустить процесс.

3.Высокие доходы компаний, могут поддерживать высокие оценки их акций. Особенно когда ставки близки к нулю.

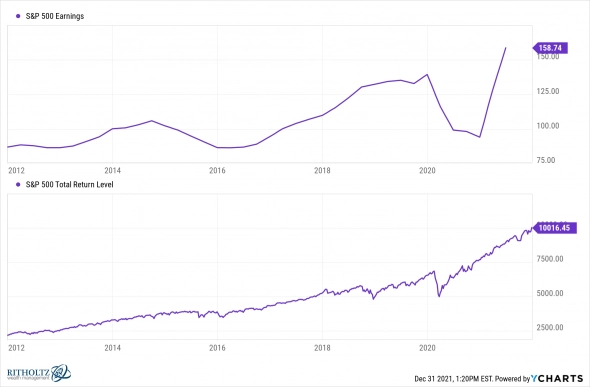

График сверху — доходы компаний входящих в S&P 500, снизу — доходность индекса S&P 500 (c учётом дивидендов)

Рост крупнейших акций был полностью поддержан их фундаментальными показателями. Amazon, Apple, Facebook, Google и Microsoft увеличивали свои доходы на 32% в год, В ТЕЧЕНИЕ ПОСЛЕДНИХ 5 ЛЕТ. Может быть, это наивное объяснение, но это самое простое и лучшее объяснение того, почему S & P 500 так сильно вырос.

4. Бычьи рынки могут длиться дольше, чем вы думаете.

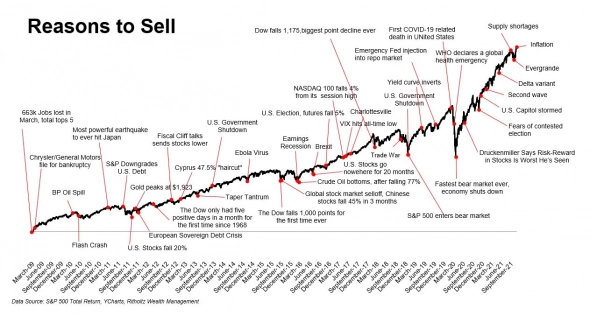

С 2012-2014 годов индекс S&P 500 вырос на 16%, 35%, затем на 14%. Где-то в это время медведи заговорили об оценках, нормах прибыли и целом ряде других вопросов. Рынок провел последнее десятилетие, карабкаясь по этой стене беспокойства.

Тысячи причин чтобы продать акции

Акции взяли передышку в 2015 году, а затем выросли на 34% в течение следующих двух лет. Индекс S&P 500 немного снизился в 2018 году, затем вырос на 31% в 2019 году, на 18% в 2020 году и на 29% в 2021 году.

Если вы думали, что этот бычий рынок не может продолжаться, то вы ошиблись. В конце концов возможно вы будете правы и рынок рухнет. Но сможете ли вы терпеть столько лет? Инвестирование — это марафон, даже если оно похоже на серию спринтов.

5.Рынок не прекращает расти, когда лопаются локальные пузыри. Одной из крупнейших историй на фондовом рынке в этом году стал разворот высокодоходных акций. Zoom и Teladoc оба на 70% ниже своих максимумов. Существовала школа мысли, которая утверждала, что когда эти пузыри лопнут, это унесет с собой весь остальной рынок. Учитывая 70 рекордных максимумов в S & P 500 в этом году, очевидно, что это утверждение оказалось ложным.

6. Опыт переоценивают. Особенно на бычьем рынке.

Доходность хедж-фондов, которые в совокупности работают на рынке очень много лет, довольно хорошо отражает этот момент.

Лишь немногие профессиональные управляющие смогли переиграть индекс S&P 500

Конечно не все стратегии хедж фондов направлены на то, чтобы переиграть индекс S&P 500, многие стратегии направлены на защиту от финансового кризиса поэтому на бычьем рынке они не смогут показать хорошие доходности.

Опыт подсказывает вам, что весь этот безудержный оптимизм плохо кончится. И в конце концов так и будет, так всегда бывает. Но опять же, как долго вы сможете терпеть?

Инвесторы не обязательно становятся лучше с опытом, потому что рынки адаптивны, в отличие от большинства наших бытовых учебных сред. Я никогда больше не буду специально прикасаться к плите, потому что знаю, что она горячая. Я не пойду в холодный душ, потому что знаю, что он холодный. Но “Я никогда больше не буду покупать акции, когда коэффициент CAPE превысит 25, потому что я помню 1999 год” — это не одно и то же.

Процитирую себя: “Величайший урок, который мы можем извлечь из истории, состоит в том, что те, кто извлекает из нее слишком много уроков, обречены проводить параллели там, где их нет”.

7. Скептики — звучат умно. Оптимисты зарабатывают деньги.

Как я уже сказал в начале этого поста, мои размышления и уроки этого года являются верными только в настоящее время и только в нынешней обстановке. Но эта обстановка может измениться, как только я нажму кнопку опубликовать. Конечно, роковые и мрачные люди время от времени будут выглядеть как предсказатели, но я не знаю никого, кто разбогател бы, угасая человеческим духом. Не ставьте против капитализма.

8. Индикаторы чистильщика обуви полностью мертвы.

Полтора года назад ко мне домой пришел сантехник и заговорил о фондовом рынке. Это было похоже на момент “продать все”. Конечно, многие имена, которыми он торговал, пошли прахом, но с тех пор рынок вырос на 50%. Если бы я использовал это в качестве индикатора для перехода на наличные, я бы все еще ждал, чтобы войти обратно.

9. Избегайте крайностей.

Никогда не идите ва-банк в акции или на все сто в наличные. И то, и другое ведет к экстремальному мышлению, что приводит к крайне плохим результатам. Одно дело сказать: “Черт, я думаю, что не смогу справиться с портфелем из 80% акций, я верну его до 60%”. Совсем другое дело сказать: “Черт, я не могу справиться с волатильностью. Я собираюсь перейти на наличные, пока все не уляжется".

10. Люди изголодались по доходностям в облигациях.

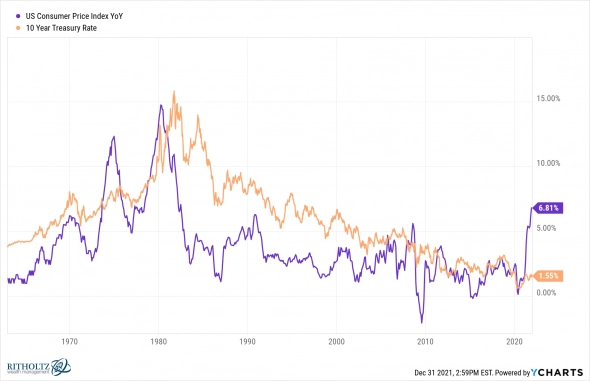

При такой высокой инфляции невероятно, что случилось с процентными ставками.

Синий цвет — инфляция, оранжевый — доходность 10ти летних облигаций США

Инфляция приближается к 7%, а 10-летние облигации не дают выше 1,75%.

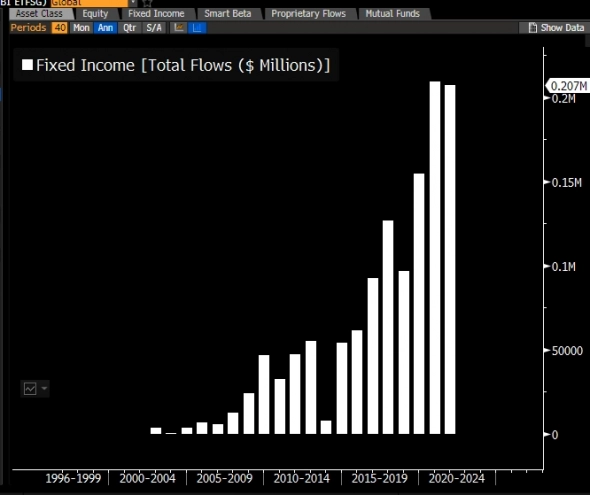

На этом графике Эрика Балчунаса показано, что 209 миллиардов долларов вложено в ETF с фиксированным доходом в 2021 году, несмотря на 2%-ный убыток, и обещании ФРС о 3 повышениях ставок в 2022 году.

Вложения в фонды облигаций увеличиваются не смотря на низкие доходности

Очевидно, я могу ошибаться, но если бы мне пришлось делать прогнозы, я бы сказал, что доходность по 10-летним облигациям еще долго не поднимется выше 3%.

Мой телеграм канал: Intelligent Investments

Спасибо, посмеялся. )