Пока "буратины" спят, на "полях чудес" начался сбор урожая

Надвигающийся призрак более высоких процентных ставок привел в движение мастеров по забою и освежеванию «буратин» на биржах. Зазывалы, которые усердно и с огоньком призывали покупать всякий биржевой мусор привели к тому, что от США до Европы миллионы «буратин», за время беснования вокруг ковидлы, впервые открыли торговые счета, еще многие заняли деньги, чтобы покупать акции в бешеных темпах. И теперь эти зазывалы начали сбросывать акции многих технологических компаний, которые резко выросли во время пандемии, а на вырученные деньги стали покупать компании, которые более тесно связанны с реальной экономикой.

Высокотехнологичный индекс Nasdaq Composite в среду просел на 3,3%, и хотя это стало худшим днем с февраля 2021 года, это событие у «буратин» особой тревоги не вызвало. А зря. В это же время усилилась распродажа на рынке казначейских облигаций США на $ 22 трлн.

С ростом доходности государственного долга США привлекательность многих убыточных компаний, в том числе тех, которые только недавно стали публичными, упала. Их оценки зависят от потенциальной прибыли в будущем и, следовательно, чувствительны к повышению ставок. Биткойн не зря падать начал с ноября прошлого года.

Управляющие портфелями в крупнейших фондах по всему миру избавляются от убыточных, спекулятивных, технологических компаний с завышенными оценками и криптовалют в пользу акции банков и крупных промышленных групп.

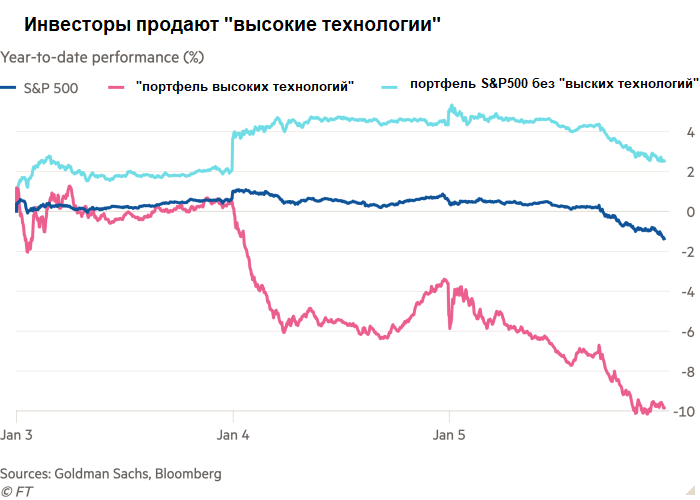

Goldman Sachs наглядно представил пикирование таких «высокотехнологических» групп на 9,8% за несколько дней наступившего года, по сравнению с падением в 1,4% эталонного S&P 500.

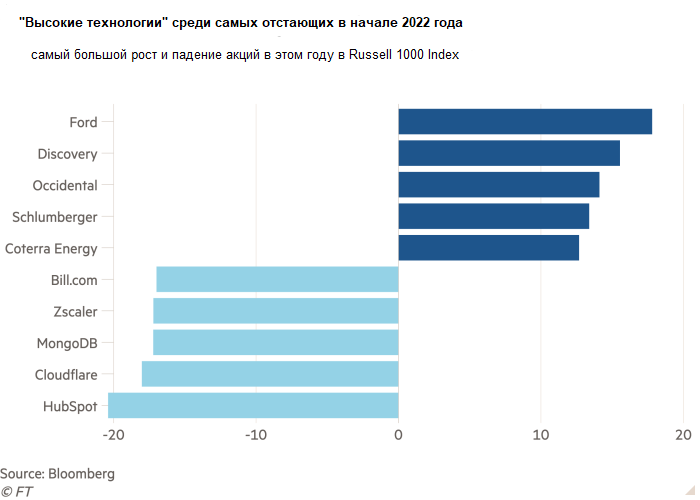

Акции производителя программного обеспечения Snowflake упали на 12%, акции группы электронной коммерции Farfetch упали на 13 процентов, а акции компании по кибербезопасности Cloudflare упали на 19 процентов.

Moderna, производитель вакцин, лекарств и Quest Diagnostics производитель оборудования для тестирования ковидлы, показавший хорошие результаты в прошлом году, в 2022 году снизились на 15% и 9% соответственно.

Крупнейшие банки и фонды перешли в акции автопроизводителей Ford и General Motors, а также банков, включая Bank of America и Citigroup. Индекс KBW Bank в этом году вырос почти на 5%, достигнув рекордного уровня.

Ротация ускорилась в среду после предупреждения Федеральной резервной системы о том, что более высокие темпы повышения процентных ставок могут быть необходимы для сдерживания инфляции.

В то время когда фондовый рынок США в целом упал, крупнейшие банки и фонды в активно делали ставки на банки, промышленные и энергетические компании, состояние которых тесно связано с реальной экономикой.

Банкиры и хедж-фонды готовятся к ухабистой дороге в первом квартале, так как политика ФРС говорит однозначно — мы отказываемся от поддержки «штанов» фондового рынка.

G7 (Gone of seven)06 января 2022, 15:10Но ведь от инфляции банки потеряют в первых рядах, зачем они нужны?0

G7 (Gone of seven)06 января 2022, 15:10Но ведь от инфляции банки потеряют в первых рядах, зачем они нужны?0 Владимир06 января 2022, 15:29«А я же говорил».0

Владимир06 января 2022, 15:29«А я же говорил».0 Переключая каналы06 января 2022, 15:50Хз, ещё могут вверх сходить, не всё так просто.0

Переключая каналы06 января 2022, 15:50Хз, ещё могут вверх сходить, не всё так просто.0 💚Ola-la☮️06 января 2022, 16:15Даёшь Сбер по 1000+2

💚Ola-la☮️06 января 2022, 16:15Даёшь Сбер по 1000+2