Читайте на SMART-LAB:

#итогиsofl2025: ИТ-лидерство в финансовом секторе

Финансовый сектор — один из лидеров цифровизации в России. По данным ЦБ, Россия входит в топ-5 стран по общему количеству платежных транзакций и в топ-3 – по доле онлайн-платежей на человека среди...

30.12.2025

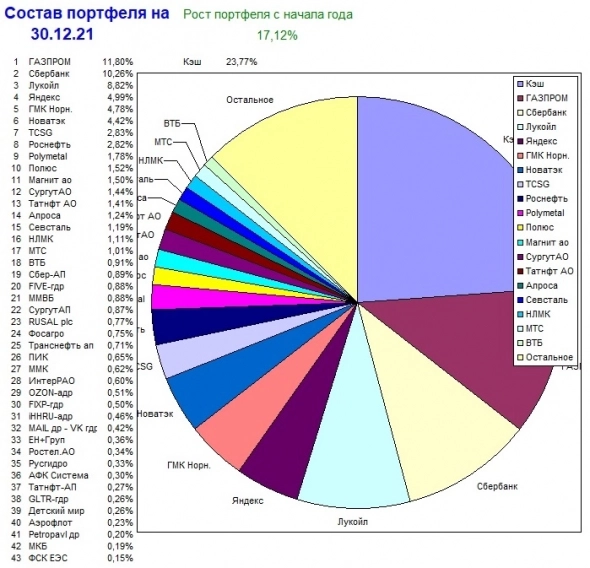

Взять индекс можно с помощью индексных фондов, НО это дополнительные расходы и дополнительные риски.

Чтобы не было сложно, процесс автоматизирован с помощью программирования всех необходимых данных и сигналов в Экселе.

Новые возможности отрабатываю в отдельном небольшом портфеле.

Новые варианты, например, американские бумаги, металлы, валюта и пр. в принципе не рассматриваю. Причины в каждом случае свои. Ну и по Козьме Пруткову: «Никто не обнимет необъятного».

Если взять дешевый индексный фонд, то он будет предсказуемо проигрывать около 1%, у вас отставание серьезнее.

Что касается рисков, я скажу только одно, риски в фондах сильно преувеличены, но все равно понимаю этот аргумент.

Тот же Ленреф по 10-20 руб можно было взять

Max Trader, да я бегло погуглил, ничего не нашел.

Просто из ПИФов нельзя сложно так забрать деньги.

Я бы сказал не легче чем у брокера ваши акции, то есть встает вопрос доверия тому, кто содержит записи, я недоверие к Арсагере понимаю (хотя учет ведет независимый депозитарий), но вот неплохо перформящий фонда акций есть например у ВТБ, у того же ВТБ есть индексный фонд на российский рынок — лучший на рынке, всего 0,69% в год, нет налога на дивы, по сути результаты должны превышать MCFTRR

А так удачи, конечно же! И с праздником!

Премия в small cap может не реализовываться лет 10 спокойно.

Более того, последний десяток лет наши смолкэпы в основном вливали голубым фишкам, только недавно голову подняли.

Нет ни одного надежного способа систематически переигрывать индекс (пассивный по Шарпу, то есть по капитализации)

Последний десяток лет там многократный рост, и не в 2-3 раза даже

Многократный рост в Ависме (десятки раз), Казаньоргсинтезе, НКНХ, Селигдаре.

Лензолото, Мечел, Распадская — тоже рост, хоть и со своей спецификой.

В голубых фишках многократный (не больше трех) рост возможен, если с какого-нибудь дна очередного (сырьевого) кризиса — Газпром. Нефтянка аналогично.

Да даже если с кризисного дна — Газпром трехкратный рост, какие-нибудь сети (МРСК в 3-5 раз, Ленэнерго-ап в 15 раз).

Фосагро с кризисного дна — в 2.5 раз, Акрон в 10+ раз.

Я уж не говорю о том, что многие отрасли только там и представлены. Какой аналог КЗОС или НКНХ в индексе ММВБ, а? Или угольщики.

Просто надо было хорошие брать, а плохие не брать.

А что с плохими не так? Там даже 100% не потеряешь. За 7 лет на рынке моя самая плохая идея — Алроса-Нюрба, там даже судом и ликвидацией все закончилось. Если считать потерю как просадку от максимума до ликв. стоимости, то будет от ~255 до 75 (ликвидац.), ну дивы какие-то были по дороге еще. То есть потеря даже не 100% (и это в случае, если купить на макс.). То есть потери меньше 100%, заметно меньше. И это просто тупой buy-n-hold, моментум на подобных бумагах хорошо исследовал at6, там лучше даже было.

В плохом случае имеем потерю меньше 100%, возможно даже меньше 70%. В лучшем случае — рост в десятки раз. Так и живут смолкэпы.

Тут сейчас в итогах года много моментумщиков.

AlexChi сознательно ограничил себя индексом ММВБ, третий год результат говорит сам за себя. Ну если не было сильных движений, то как ни колдуй, результат и будет слабым.

А ребята, которые не ограничивали себя индексом ММВБ, и в своих моментум-системах рассматривали и Русал, и Акрон, и Ависму, и кучу других бумаг из второго эшелона, получили очень неплохие результаты.

Естественно, моментумщики на каком-то этапе выходят из нерастущих (падающих) бумаг. Но если само движение было очень сильным, то даже треть взятого движения — уже много дает. В голубых фишках просто не было таких движений.

В реальности все не так, есть бумаги дающие иксы, есть -90%, есть ничего не дающие.

В целом это выходит не так круто)

Более того, есть риск добавиться в компании предбанкроте, когда она упала в 2 раза, то есть потерять на ней больше.

Но если брать только дающие иксы, то проблем никаких.

А моментумщики получили результаты, потому что смолкэпы в ушедшем году росли лучше, я с этим и не спорил.

Только я не понимаю, как эта информация может помочь в будущем.

У меня свой опыт, около 6 лет. Также я наблюдала за людьми с похожими инвестициями, кто-то хуже меня, кто-то сильно лучше.

Ваш выбор и Ваша реальность — это карьера на основной работе и пассивный подход к инвестициям.

Max-trader, очевидно по его блогу, не пассивный инвестор. Тогда зачем игнорировать целый пласт компаний.

Вы уже о чем-то о своем.

Речь шла о прошлом годе.

Достаточно регулярно просматривать те же котировки, чтобы увидеть, что тот же сырьевой рост отыгрывался сильнее во втором эшелоне. Открываем хотя бы здесь, смотрим разные периоды.

www.dohod.ru/ik/analytics/stockmap/#t1#t1

На tradingview многое проще увидеть.

Это была попытка объяснить вам, что на нашем рынке смолкэпы вовсе «не вливают голубым фишкам».

Я сравнила лучшие голубые фишки (причем «купленные на кризисном дне») с лучшими смолкэпами. Вы ж сами про десятилетний период заговорили.

Сами придумали глупость про «смотрите на год назад и говорите, что надо было делать», сами посмеялись.

Я ясно пишу (мои слова «достаточно регулярно просматривать те же котировки,» — слово регулярно вам понятно?), что по подобным системам, перебирая периоды, видно легко и лучшие акции недели, и лучшие акции месяца. И делать это надо регулярно, а не пост-фактум по году. И если бы max-trader, покупая на последней коррекции сбербанк ступеньками, просто глянул бы те же акции из индекса смолкэпов, увидел бы, что весь год, на любых периодах, они лучше того же сбера. Возможно, купил бы мечел-ап вместо сбера и уже слихвой обогнал бы октябрьский докоррекционный уровень.

Френч и Фама говорят, что в smallcap есть премия. Но дело в том, что эта премия долгосрочная она может не реализовываться десятками лет.

Я наблюдал за смолкэпами в РФ и видел, что они довольно долго совокупно проигрывали Large & Mid (индекс Мосбиржи)

Ну стали отыгрывать, потом опять начнут проигрывать.

Если выбирать случайно в произвольные моменты времени и тупо держать, то, скорее всего, так и будет.

У max-trader же другой подход, есть критерии, что покупать и когда покупать. Из его блога видно, что покупает он на (сильных) коррекциях, ступеньками. Не всегда понятен выбор акций, например, на последней он покупал Сбер, а не Газпром/Лукойл. Но видно, что какие-то (полуавтоматизированные) критерии у него есть. А увидев состав портфеля и результаты, я и предложила хотя бы посмотреть в сторону акций из 2 эшелона.

На моей памяти с 2015 года не было года, когда small-cap были бы плохими.

Не ограничивать свой выбор только индексом-ММВБ. Max-trader походу даже не пытался своими критериями проверить 2 эшелон.

Про моментумщиков я заговорила только потому, что их подход легко формализуется.

Есть же и другие критерии выбора акций, только они плохо формализуемые и сильно зависят от индивидуального инвестора.

Даже здесь есть куча людей с публичными портфелями, тот же intelinvest удобно показывает, по каким идеям когда сколько было заработано. Тоже не в пользу индекса-ММВБ.

Более того, в среднем у всех участников так и будет, почему активные определенные активные действия обязательно принесут результат лучше, мне не очень понятно.

Если только сомнения в эффективности рынка и уверенность в своих способностях эксплуатировать эту неэффективность.

Но сомнения и уверенность денег не зарабатывают.

А по вашей памяти, это по какой методологии?

Че-то лень сейчас выгружать индекс MESMTR и сравнивать его с MCFTR