Прогноз на 2022 год от Змея

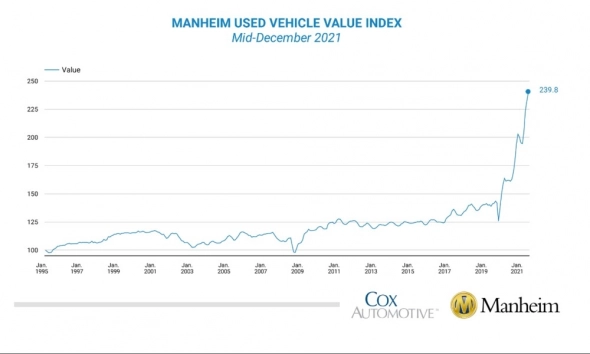

Рисунок 1 — индекс цен на подержанные автомобили в США.

Но в России и других странах периферии инфляция окажется выше. Сегодня она бьёт, в основном, по товарам, тогда как услуги пока ещё находятся в стороне. Чем больше доля товаров в потребительской корзине, тем выше, при прочих равных условиях, получается и инфляция. Больше того, если Европа и другие богатые страны всё ещё могут питать иллюзии, что повышение цен вдруг остановится и в итоге им не потребуется никакого увеличения зарплат и пособий, то Россия уже вынуждена увеличивать их. Вкупе с новыми ковидными ограничениями и резко возросшими рисками для всего малого и среднего бизнеса, это условия для идеального инфляционного шторма.

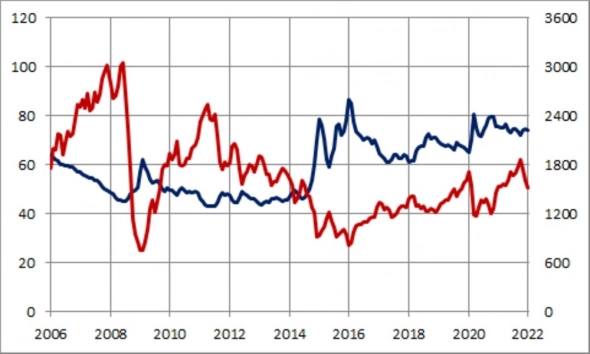

Рисунок 2 — стоимость унции золота в тысячах рублей (синяя линия)

и 100 унций серебра в тысячах рублей (красная линия).

В этих условиях прогнозы по курсу рубля и российским активам (акциям и недвижимости) необходимо полностью отвязать от котировок нефти и другого сырья, а драгоценные металлы от индекса доллара и государственных облигаций США. Наоборот, самые ярые антагонисты теперь могут двигаться вместе, а наиболее интересными стратегиями являются те, которые учитывают взаимные движения активов и их поведение в условиях инфляции. В частности, актуальна покупка драгоценных металлов против рубля (рисунок 2). Коррекция уходящего года, а с ней и общее замедление вечного тренда, смотрятся более чем достаточными. И дальше не важно, что именно выстрелит первым — доллар или золото.

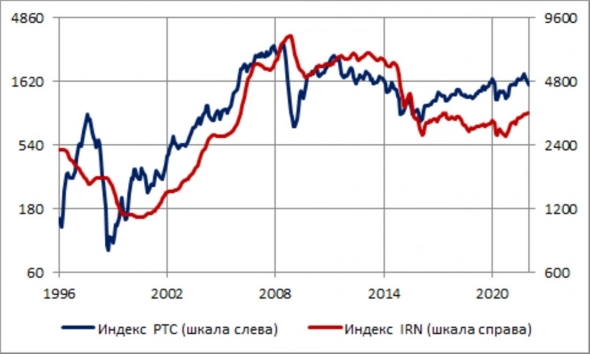

Рисунок 3 — индексы IRN и РТС в долларах 2021-го года.

Вторая идея заключается в том, что инфляция негативна для акций, но при этом нейтральна для рынка недвижимости, даже при условии повышения процентных ставок. Поэтому в новом году я рассчитываю на дальнейшее схождение индексов IRN и РТС (рисунок 3). В последние годы отечественные компании значительно улучшили свой инвестиционный бэкграунд, так что инверсия графика (синяя линия ниже красной) теперь может случиться только при чрезвычайном укреплении курса рубля, когда экспортёры окажутся в полном дерьме. На это я не рассчитываю, поэтому готов променять свои квадратные метры на акции уже при пересечении графиков. На сегодня, это, грубо говоря, РТС 1200.

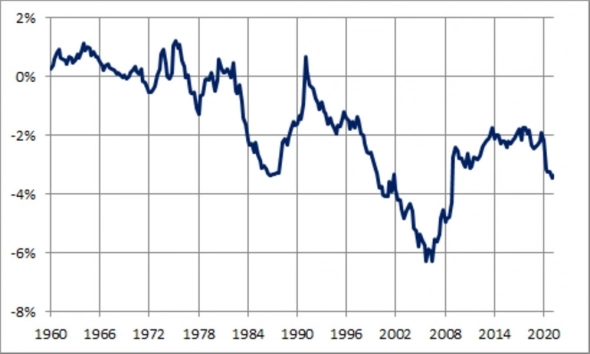

Рисунок 4 — счёт текущих операций США в процентах от ВВП.

Индекс доллара, я считаю, продолжит расти. В новом году Правительство США может занять порядка 2 трлн долларов, притом что количественное смягчение будет полностью свёрнуто, а чистые сбережения населения вернутся к нормальному, доковидному уровню или провалятся ещё глубже. Получается, что основным источником финансирования станут внешние рынки, а Правительство США начнёт выполнять роль пылесоса, который вытягивает ликвидность изо всех периферийных активов. Больше того, приток капитала будет непросто уравновесить, поскольку баланс текущего счёта США сейчас гораздо сильнее, нежели раньше (рисунок 4). Рост доллара вполне может получиться взрывным.

Рисунок 5 — циклический прогноз по доходности 10-леток США.

Обратите внимание, что долгосрочные казначейские облигации, которые лишь опосредованно зависят от текущей политики ФРС, по-прежнему не торопятся дешеветь, притом что инфляционные ожидания в уходящем году выросли более чем значительно. По моему мнению, подобная ситуация свидетельствует о дефиците государственного долга США на международном уровне, как и рекордный объём обратного РЕПО. Можно сказать, что инвесторы буквально стоят в очереди, поэтому ФРС, несмотря на инфляцию, даже не приходится стимулировать их. По циклам, у 10-леток есть от 3 до 6 месяцев, чтобы достигнуть уровня 2.5 (рисунок 5), однако о большем сейчас не приходится даже мечтать.

Рисунок 6 — циклический прогноз по EURUSD.

Больше всего в такой ситуации может пострадать Евро. Я думаю, Еврозона уже сейчас балансирует на грани коллапса. Неизвестно, что хуже — нынешний энергетический кризис или вероятная победа Эрика Земмура на апрельских выборах президента во Франции. Первое определяет условия, чтобы инфляция оказалась значительно выше американской, поэтому инвесторы могут подумать, что шорт Евродоллара это идея получше привычного carry trade; второе в состоянии напугать тех, кто вообще не спекулирует на валютном рынке. К лету ситуация, возможно, и утрясётся, но долгосрочно у Евро всё равно никаких перспектив (рисунок 6). За расписки четвёртого рейха будут давать только по морде.

Рисунок 7 — стоимость барреля нефти BRENT в Евро.

Рисунок 8 — СОТ-репорты по нефти (BRENT+LIGHT). Синяя линия — цена,

Красная — чистая спекулятивная позиция в тысячах контрактов.

Нефть, похоже, в состоянии подрасти ещё и в итоге достигнуть отметки в 100 долларов. Исторически, она уже дорогая, особенно если измерять цены в Евро (рисунок 7) или иных валютах, которые заметно подешевели после 2008-го года. Но СОТы показывают, что рынок по-прежнему торгуется с дефицитом. Чистая позиция очень скромная и любая коррекция обходится медведям недёшево (рисунок 8). Но это игра на нервах. Страны ОПЕК слаженно ограничивают добычу, покуда уверены в наращивании спроса, но как только мировая экономика натолкнётся на очередное препятствие, согласие в товарищах сразу же обернётся новой ценовой войной, на манер ковидной весны.

Рисунок 9 — циклический прогноз по золоту.

Золото снова становится интересным, но игрокам потребуется предельная осторожность. Коррекция с августа 2020-го года уже достаточна, чтобы рынок отдохнул от растущего тренда и накопил силы для очередного рывка наверх — на этот раз с целями 3-5 тысяч долларов буквально в течение нескольких лет. Но при этом на графике имеются все признаки треугольника (рисунок 9), который предполагает заход на 1500. Но медведи, очевидно, пребывают в цейтноте. Для финального штурма у них остаётся всего несколько месяцев. Если у них достаточно сил, то золото будет выглядеть слабым буквально с первых дней нового года. Но летом медведи дружно пойдут сдаваться.

Рисунок 10 — реальный эффективный курс USDRUB (синяя линия) и

индекс РТС в долларах 2021-го года (красная линия).

Рисунок 11 — циклический прогноз по индексу РТС.

От российского рынка я снова жду негатива. Текущий 13-летний цикл начался в 2016-м году, поэтому сейчас мы находимся аккурат на его вершине (рисунок 10). Рубль, который отступал даже в растущей волне, теперь может падать практически без остановок, тогда как фондовый рынок, я полагаю, скорее заляжет в боковой тренд, но с роскошными колебаниями, превратившись в эдакий спекулятивный рай. При этом, в силу инфляции доллара, индекс РТС не опустится ниже отметки 800 пунктов — разумеется, если не случится каких-то экстраординарных политических событий. По младшим циклам пока ничего не понятно, но будет отлично, если русские горки начнутся уже в этом году (рисунок 11).

Оригинал: http://zmey.club/forecast/274-prognoz-na-2022-god.html

Мой канал в Телеграм: https://t.me/zmeyclub

birkedimka30 декабря 2021, 14:34Великолепный пост, каждое слово как пуля в цель+8

birkedimka30 декабря 2021, 14:34Великолепный пост, каждое слово как пуля в цель+8 TwitterMan30 декабря 2021, 14:40Интересный пост. Спасибо+2

TwitterMan30 декабря 2021, 14:40Интересный пост. Спасибо+2 💚Ola-la☮️30 декабря 2021, 15:02Сильно! Спасибо+2

💚Ola-la☮️30 декабря 2021, 15:02Сильно! Спасибо+2 Константин30 декабря 2021, 18:32хорошие мысли+3

Константин30 декабря 2021, 18:32хорошие мысли+3