Акции Московской биржи MOEX, анализ фин. показателей в динамике за ноябрь - история медленного роста выше таргета по инфляции

Всем привет, продолжаю погружаться в анализ финансового сектора и на этот раз подгрузил пока данные по объемам торгов и датабук для Московской биржи(MOEX)

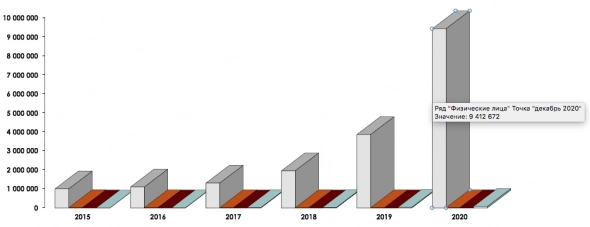

Казалось бы по статистике клиентов биржи идет десятикратный приток частных инвесторов

И по статистики от ЦБ

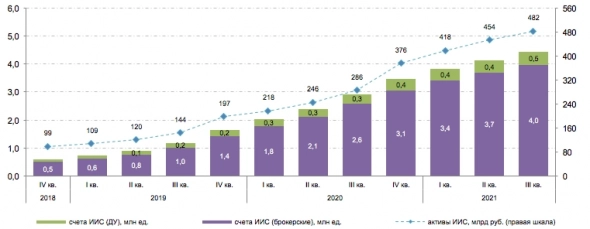

Динамика количества ИИС (млн ед.) и объема активов ИИС (млрд руб.):

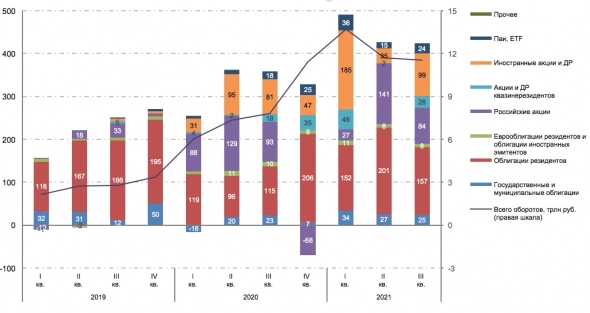

Нетто-покупки ценных бумаг физическими лицами на фондовом рынке (млрд руб.) и обороты по сделкам (трлн руб.):

И хотелось разобраться, как это отражается на финансовой деятельности компании.

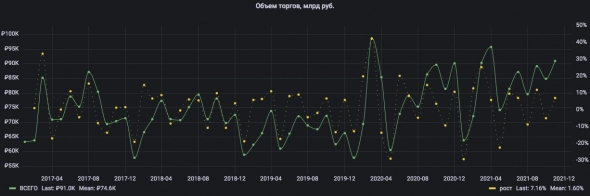

Объем торгов в среднем увеличивался на 1,6% в месяц и за 5 лет с 64 до 90 трлн. руб. увеличение на 40%

И стал более выраженный спад объема торгов в январе и мае до 30% видимо физики не хотят торговать в праздники.

В объемах торгов львиную долю составляют денежный рынок(РЕПО), валютный рынок и срочный рынок, то что среднестатистическому физику с ИИС не особо интересно. И судя по статистике ЦБ в 3-ем квартале вклад физиков составил около 11,56 + 5 трлн. руб — это 6,5% от общего оборота или 90% оборота фондового рынка

Далее смотрим основные растущие источники комиссионного дохода

Виден впечатляющий рост доходов в зависимости от вида торгов от 100% до 134% за 5 лет.

Но в целом операционные доходы выросли всего на 31% в связи с падением процентных и прочие финансовых доходов видимо физики все больше покупают на свои или сказалось уменьшение ставки ЦБ

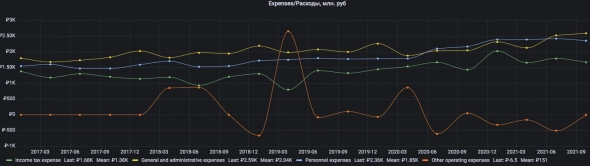

Значительного роста расходов не прослеживается, но ранее наблюдалась сильная волатильность в прочих операционных расходах и чистых резервов под ожидаемые кредитные убытки

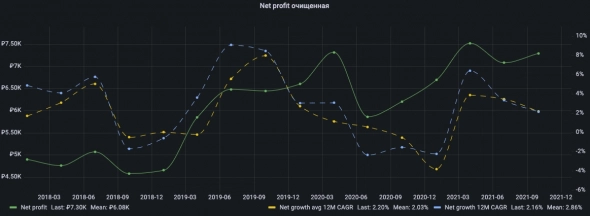

В итоге чистая прибыль выросла всего на 22,5% за 5 лет с 5,51 до 6,74 млрд. руб в квартал и средней темп среднегодового роста в рублях составил 1,39%, что кажется не густо и на 1,56% больше таргета по инфляции (1,39*4-4).

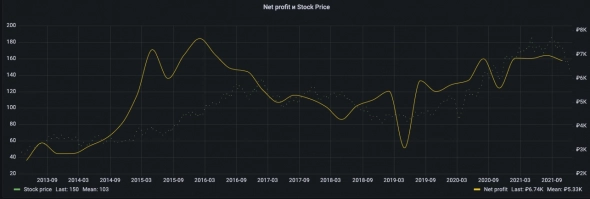

Посмотрим связь прибыли и цены за акцию

Видно, что в целом корреляция есть, но не моментальная.

Посмотрим связь дивидендов и цены за акцию

Так же связь есть, но более выраженная, виден провал в 2017-ом году потому, что выплата годового дивиденда была разбита на два 10.08 руб. (2.4+7.68)

И очищенные от волатильных статей прочих операционных расходах и прочие финансовых доходов, что позволяет говорить о среднегодовых темпах роста в будущем

И получили среднее за 4-е года ИИС от среднегодовых темпов роста примерно 8% в год, что больше таргета по рублевой инфляции в 4% на 4%, что позволяет говорить о акции Московской биржи MOEX, как об акции медленного роста.

Технически картина выглядит, что MOEX торгует как правило с премией к индексу на IMOEX и сейчас выглядит слабее рынка на фоне общего геополитического давления на финансовый сектор.

Кому интересно продолжение анализа с выводами и корреляцией показателей, то донатим yoomoney.ru/to/41001568160963 на коньяк, с ним как то веселее делать анализ.

P.S. Константин, напишите, чтобы засылали кратно акциям MOEX. Анализируйте за акции, а не за коньяк. Коньяк с дивов возьмёте.