🚙Li Auto (LI) - обзор | дороже Теслы и перспектив меньше

▫️Капитализация: 38 млрд

▫️Выручка TTM:4 млрд

▫️Прибыль TTM: -63 млн

▫️Net debt/equity: 0,14

▫️P/B:4,16

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

👉Li Auto — также известная какLi Xiang, является китайским производителем электромобилей со штаб-квартирой в Пекине, с производственными мощностями в Чанчжоу.

Компания появилась в 2015 году и запустила массовое производство автомобилей в 2019 году. Первая модель Li ONE (Li ONE'19) — это большой внедорожник премиум-класса.

✅По данным InsideEVs за первое полугодие 2021 года, Li ONE стал 4-м самым продаваемым электромобилем в Китае.

✅Компания крайне успешно отчиталась в последнем квартале, показав прибыль в $52M, что в 20 раз выше прошлогодних значений. Предыдущие 3 квартала компания генерировала убытки. Net income TTM = — $63M.

✅LI провела успешное IPO в августе 2021 года. Компания привлекла почти $2B в ходе размещения, которые позволят ей реализовать стратегию развития без привлечения существенных займов.

✅У компании глобальные цели: достижение доли китайского рынка в 20% к 2025 году, против нынешних 2,5%. Для этого бренд планирует выпустить в 2023 году два новых электрокара не-премиум класса.

✅Несмотря на высокий уровень инвестиций, Li Auto уже генерирует свободный денежный поток. На сегодня он равен $0,4B. Эксперты ожидают, что он останется положительным в ближайшие годы и достигнет $1,5B к 2025 году.

✅LI успешно увеличивает валовую маржу. За год показатель вырос до 0,19, что хорошо для автомобильной компании.

❌У компании нестабильные результаты по прибыли. Операционная маржа 2020: — 7,1%. По расчётам аналитиков положительная операционная маржа будет достигнута в 2022 году (0,1%), а к 2025 году достигнет отметки 9,4%.

❌Кризис полупроводников сдерживает производство и может помешать запуску новых автомобилей. Если компания не обновит модельный ряд к 2023 году, то это может привести к спаду популярности бренда.

❌Нынешних мощностей компании будет недостаточно для поддержки ее амбициозных целей. Поэтому компании нужно будет построить новые заводы. На реализацию стратегии потребуется не менее $2B сверх прогнозной прибыли к 2025 году. Компания может привлечь средства за счет наращивания кредитного плеча, что негативно скажется на финансовой устойчивости, либо провести SPO, что может быть негативом для котировок.

❌Один автомобиль в линейке - слишком слабая диверсификация для автомобильной компании.

❌Автомобильная отрасль циклична. Особенно сильно от спада страдают «премиум-бренды», к которым на данный момент относится LI.

Вывод

Li Auto — молодая компания, которая с нуля за 4 года создала собственный автомобиль и запустила производственную линию.

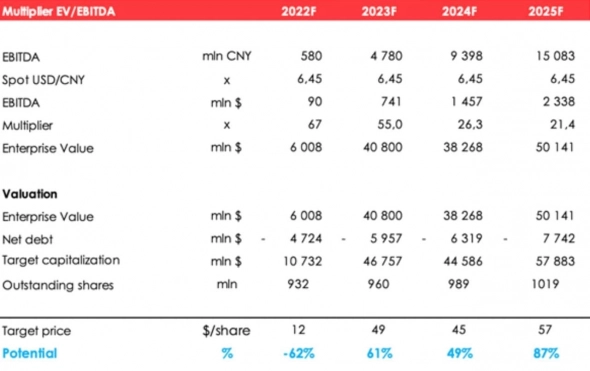

Однако, есть риски, что спрос на автомобили будет регулироваться правительством, чтобы отдавать приоритет общественному транспорту. Также, текущая оценка в $38b выглядит очень дорогой.

При чистой марже в 10% (которой пока нет), компании надо продать на $50b автомобилей, а для этого необходимо нарастить выручку аж в 12 раз, на что в оптимистичном сценарии уйдет 4 года.

📉 Считаю, что адекватная цена акций этой компании около $15 + не забывайте, что это далеко не единственный производитель авто в мире и Китае, вряд ли у компании есть большие перспективы на зарубежных рынках.

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

#обзор #LiAuto #LI

ходит бумага очень хорошо, зацените движения в ней и твиттере к примеру