Итоги 2-х лет инвестирования

Мой инвестиционный портфель

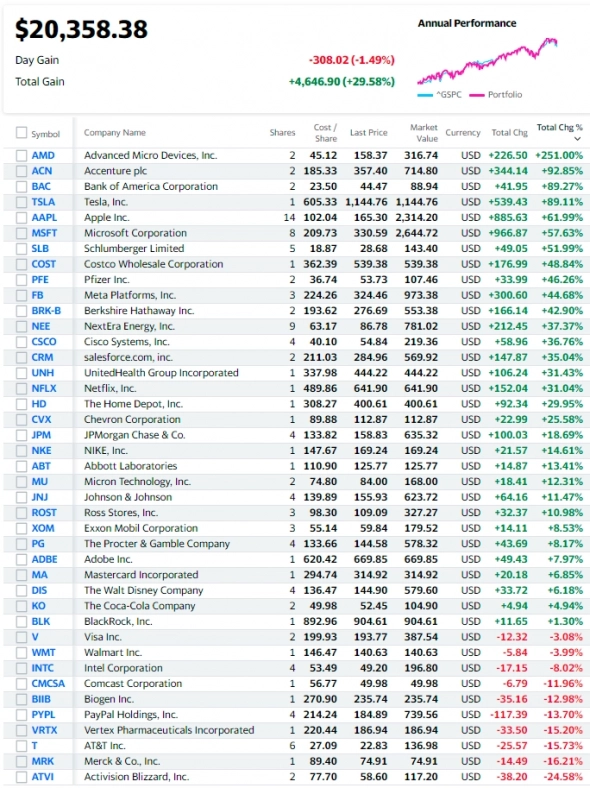

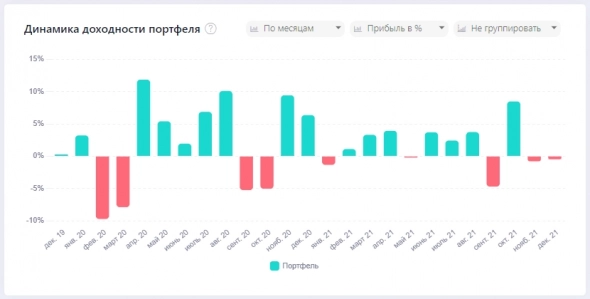

Текущий абсолютный прирост портфеля: +29,58% в $ или 4646,90$. В портфеле на данный момент 41 компания, из них 10 компаний находятся в минусе. Динамика доходности портфеля в % выглядит следующим образом:

16 месяцев — положительная доходность и 8 месяцев — отрицательная. COVID-паника на рынках длилась всего 2 месяца, а сколько шума было…

На графике ниже видно, что собирая индекс вручную я не только не проигрываю доходности S&P500, а даже обгоняю индекс на 2,09% (или 405,27$) на текущий момент.

Статистика портфеля FIRE

- Общие вложения в фондовый рынок: 15 711,11$

- Стоимость портфеля в настоящий момент: 20 358,38$

- Срок с момента начала инвестирования: 2 года

- Общий прирост портфеля в $: 4646,90$

- Общий прирост портфеля в %: +29,58%

- Цель года “капитал в 20 000$” достигнута!

Год назад я обозначил для себя несколько финансовых целей. Настало время поставить галочки напротив тех, которых удалось достичь.

Цель №1

- Ежемесячно направлять на инвестиции сумму не менее 650$.

Выполнено! Общая сумма пополнений брокерского счета за 12 месяцев составила: 8022,03$ или в среднем по 668$ в месяц.

Для наглядности приведу цифры первого года инвестирования. Общая сумма пополнений брокерского счета за 12 месяцев (2020 год) составила: 7689,08$ или в среднем по 640$ в месяц.

Цель №2

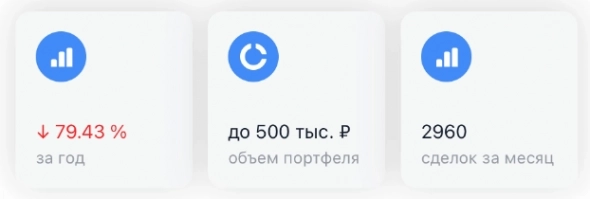

- Покупку акций совершать только через брокера Открытие, чтобы добиться суммы на счету более 500.000 ₽, которая даст бонус в виде 3% кешбэка на все покупки по банковской карте.

- Финансовую подушку безопасности перенести со вкладов Тинькофф в Открытие, чтобы быстрее получить этот бонус.

Выполнено! Сумма на брокерском счету > 500.000 ₽. Банк Открытие мне присвоил статус «Плюс» и активировал повышенный кешбэк 2,5% на все покупки. Да, условия изменили не в пользу клиентов (раньше было 3%), но дебетовая карта от этого банка всё ещё привлекательна для использования в качестве основного платежного средства.

После изучения серии постов от BigERN (зарубежный FIRE-блогер, который любит цифры и расчеты) я принял обдуманное решение переложить свою финансовую подушку безопасности в ETF FXUS. Я переводил на эту тему 2 поста:

Чем дольше подушка лежит в ETF, тем меньше вероятность того, что в случае форс-мажора я сниму необходимую сумму, зафиксировав убыток. Это ни в коем случае не совет для читателей (исключительно мой собственный выбор).

Цель №3

- С учетом накопленной ранее суммы, планируемых ежемесячных пополнениях и роста самого рынка – в конце года ожидаю иметь инвестиционный портфель на сумму в 20 000$.

Выполнено! В течение года на брокерский счет было зачислено 8022,03$. Рост портфеля за год в абсолютных величинах составил +3395,76$ (или 230.000₽, что лично для меня очень ощутимо). Сумма на счету на 1 декабря 2021 года — 20358,38$.

Для наглядности приведу цифры первого года инвестирования. Рост портфеля в абсолютных величинах составил +1251,14$ при суммарных пополнениях в 7689,08$.

Если год назад я получил доходность на вложенную сумму в размере 7689,08$, то в этом году я получил доходность на сумму в размере:

- 7689,08$ (вложения за 1-ый год)

- 1251,14$ (прибыль за 1-ый год)

- 8022,03$ (вложения за 2-ой год)

Сейчас влияние сложного процента практически незаметно, но через время (10-15 лет) мои собственные пополнения брокерского счета будут кратно уступать тем суммам, которые будет приносить “восьмое чудо света”.

Помимо роста стоимости акций в портфеле за год я получил 140$ дивидендов. На стадии накопления капитала размер дивидендных выплат не имеет значения. Все дивиденды реинвестируются, поэтому мне было бы проще, если бы их не было вовсе (не нужно заполнять декларацию и платить налог).

Я сделал для себя специальную Google-табличку, которая считает доходность портфеля в % годовых и сравнивает с доходностью индекса. Как ей пользоваться я очень подробно рассказывал здесь.

С учетом текущей небольшой коррекции на рынках, средняя годовая доходность моего портфеля за весь срок инвестирования (2 года) составила 28% в $ (формула ЧИСТВНДОХ / XIRR). Цифры немного отличаются от тех, что представлены на скриншотах выше из-за фиксации результатов в разные дни (1 и 2 декабря).

Мог бы я получить такую доходность, уделяя столько же времени, используя другие финансовые инструменты? Думаю, что нет. Точнее получить бы мог, но вопрос в том, какой риск пришлось бы на себя взять.

Активность на фондовом рынкеРади интереса открыл журнал сделок и посмотрел их количество за все 2 года. Всего 87 сделок, то есть в среднем я покупал акции 3-4 компаний из индекса S&P500 каждый месяц. После покупки мне нет нужды отслеживать изменение цены, ведь я не планирую продавать акции ближайшие несколько лет.

Открывая соц. сеть Пульс, я часто вижу профили трейдеров, которые совершают сотни и даже тысячи сделок ежемесячно. И вот у меня вопрос: неужели это того стоит?

Я делаю ставку на накопление капитала во время периода активной трудовой деятельности, чтобы не зависеть в будущем только от трудового дохода. Основной упор делается не на то, что фондовый рынок из 100 рублей сделает миллион, а на то, что он позволит сохранить покупательскую способность сделанных сбережений. Даже если размер капитала через 15 лет не сможет покрывать все наши хотелки, прибавка к основному доходу лишней не будет.

Зачем я вообще всё это делаю?

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на smartlab).

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

EtemaL03 декабря 2021, 11:29Лайк. Но вопрос: неужели нельзя без рекламы телеграмм-канала?+5

EtemaL03 декабря 2021, 11:29Лайк. Но вопрос: неужели нельзя без рекламы телеграмм-канала?+5 UnembossedName03 декабря 2021, 11:36S&P без дивов обыграл, как я понимаю)0

UnembossedName03 декабря 2021, 11:36S&P без дивов обыграл, как я понимаю)0 🗝Багатенький Буратина03 декабря 2021, 11:40У меня как раз зарплата месячная такая0

🗝Багатенький Буратина03 декабря 2021, 11:40У меня как раз зарплата месячная такая0 Йонатан Берсон03 декабря 2021, 11:43доходность 28% на растущем рынке… а что будет если даже не падение, а всего навсего боковик…+2

Йонатан Берсон03 декабря 2021, 11:43доходность 28% на растущем рынке… а что будет если даже не падение, а всего навсего боковик…+2