Кто дал денег Синтекому?

Рейтинг ОАО «МРСК Урала» — 2021 — II кв уже на fapvdo.ru

Судить о том, насколько компания серьёзная и зачем она просит денег у инвесторов, можно на самом начальном этапе изучения финансового состояния. «Торговый Дом Синтеком», яркий пример того, какие конторы стоит отбраковывать для своего инвестиционного портфеля. Увидев отчёт за I кв 2021 года, я обрадовался, что получу более-менее свежую информацию, но открыв отчёт, разочаровался, и в отчёте, и в конторе. Посмотрите, это не отчёт, это какие-то цифры на клочке туалетной бумаги.

Скачанная финансовая отчётность предприятия — это вордовский документ с активами конторы и ничего другого. С этим отчётом предприятие пришло на фондовый рынок занимать денег и, что самое интересное, заняло. Я уже понимал, что с таким отчётом, контора явно не из лучших, но насколько она отстойная предстояло ещё выяснить.

Анализ финансового состояния ООО ТД «Синтеком»

Финансовый анализ ООО ТД «Синтеком»проводится с целью оценки финансовой устойчивости предприятия, инвестиционного риска и эффективности ведения бизнеса.

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ) и актуальны в течение следующего финансового года.

❗ Политика предоставления информации

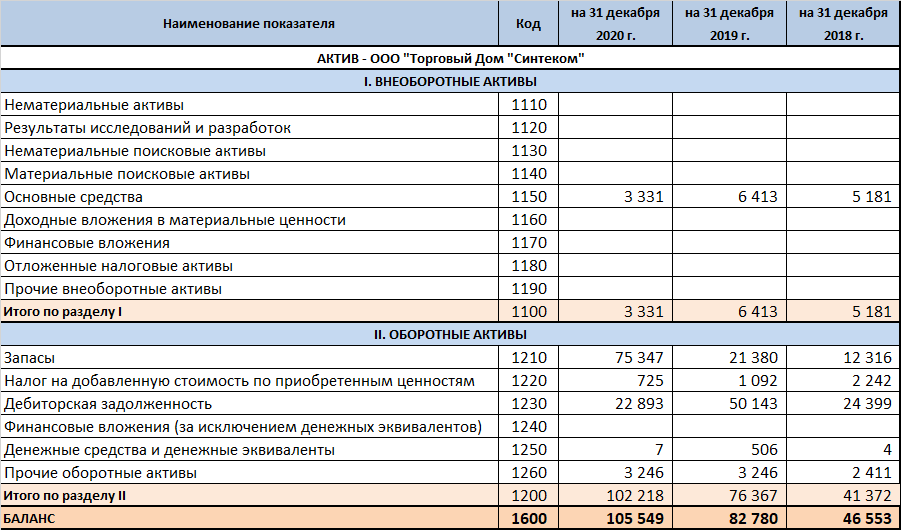

Бухгалтерский баланс ООО ТД «Синтеком»

ИНН: 6678052159

Полное наименование юридического лица: Общество с ограниченной ответственностью «Торговый Дом Синтеком»

За отчётный период отмечен рост ресурсной базы на 28%. Рост случился на фоне наращивания запасов на 252%. Дебиторская задолженность сократилась в 2 раза.

Оборачиваемость активов составляет — 107 дней.

Актив

Активы ООО ТД «Синтеком»

Основные средства предприятия сократились на 48% и составляют 3.3 млн рублей. Это всё на чём стоит компания (фундамент). Тем не менее, предприятие пытается наращивать оборотные активы, за счёт увеличения запасов. Вынужденная это мера или хорошо спланированная, сказать невозможно. В целом, оборотные активы выросли в отчётном периоде на 28%.

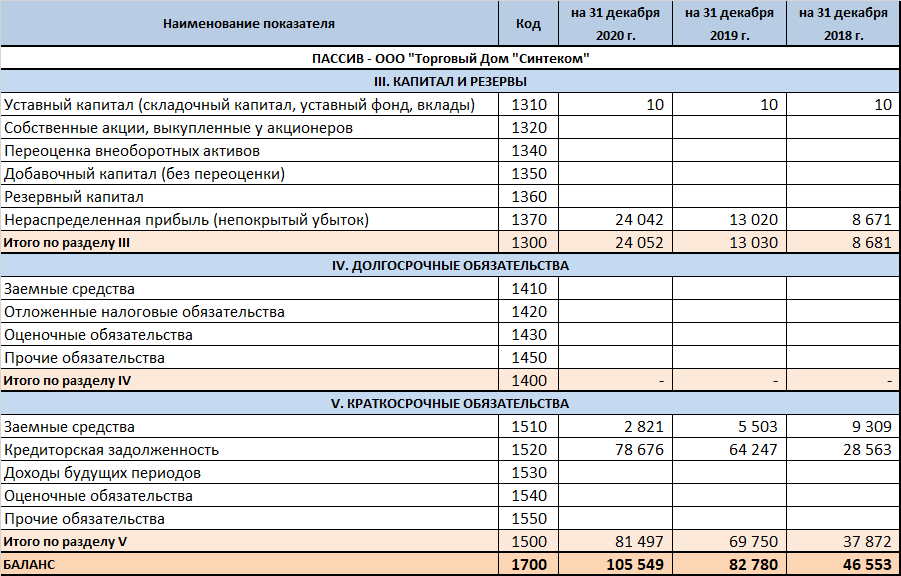

Пассив

Пассивы ООО ТД «Синтеком»

Уставный капитал минимальный. Нераспределённая прибыль увеличилась на 85% и 11 млн рублей пошли на наращивание собственного капитала. Долгосрочных обязательств у предприятия нет, но будут. Основная доля краткосрочных обязательств, это кредиторская задолженность, которая к тому же выросла на 22% и составила 78.6 млн рублей. Которые надо будет вернуть к концу года.

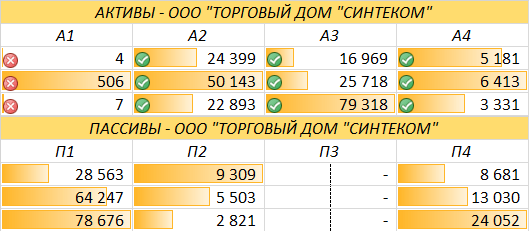

Ликвидность баланса

Ликвидность баланса

Ликвидность баланса очень даже приличная — 75%, но это в перспективе и долгосроке. Что касается срочных обязательств в объёме 78.6 млн рублей, то у предприятия нет ликвидных активов, с помощью которых можно погасить этот долг. Ну, если только быстро реализовать дебиторскую задолженность, которой, впрочем, также не хватит. Остаётся уповать на будущие денежные потоки, или на новый кредит.

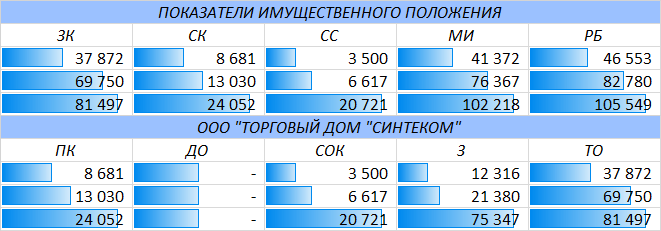

Имущественное положение ООО ТД «Синтеком»

Имущественное положение

В целом, имущественное положение предприятия растёт и подросло оно, в основном, за счёт нераспределённой прибыли. Мобильное имущество предприятия выросло в отчётном периоде на 33% и составило 102.2 млн рублей.

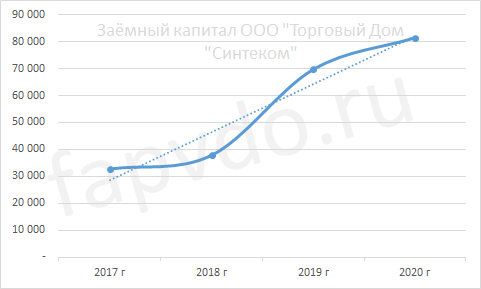

Заёмный капитал

Динамика заёмного капитала

Типичная картина с заёмным капиталом многих российских предприятий — долг растёт, растёт стабильно и не собирается прерывать сложившуюся тенденцию к дальнейшему росту. Рост заёмного капитала на конец отчётного периода составил 16.8%.

Собственный капитал

Предприятие стабильно наращивает собственный капитал. Так, в 2019 году рост собственного капитала составил 50%, в текущем периоде, собственный капитал прибавил ещё 85% и составил 24 млн рублей.

Собственный оборотный капитал

Основная доля собственного капитала находится в обороте. Видно, что предприятие хочет зарабатывать, так как рост собственного оборотного капитала составил 213%. В обороте у компании 20 млн собственных денег.

Оборачиваемость оборотных активов составляет — 102 дня.

Текущие обязательства

Все долговые обязательства предприятия — текущие и имеют тенденцию к росту. Так, их рост в прошлом отчётном периоде составил 84%, в текущем ещё +17%. Наращивание активов, конечно, хороший порыв, но и про долги не стоит забывать. В противном случае, активы не успеют обернуться, а долги ждать не особо любят.

Долгосрочные обязательства

Предприятие не имеет долгосрочных обязательств на момент составления отчётности.

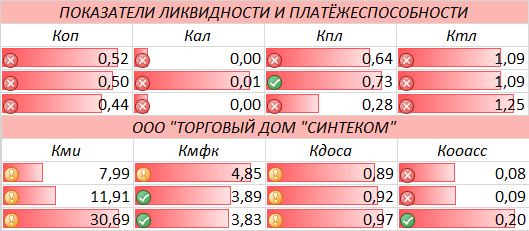

Ликвидность и платёжеспособность

Показатели ликвидности и платёжеспособности

Основные показатели ликвидности и платёжеспособности находятся ниже минимальных значений. Большая часть капитала обездвижена в запасах и дебиторской задолженности.

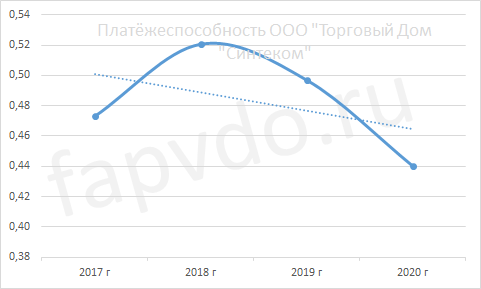

Платёжеспособность

Динамика платёжеспособности

Платёжеспособность предприятия недостаточная, к тому же последних два года снижается. К концу отчётного периода платёжеспособность сократилась на 11% и компания может покрыть за счёт собственных активов только 44% взятых на себя обязательств. Тенденция к снижению платёжеспособности сохраняется.

Абсолютная ликвидность

Абсолютная ликвидность предприятия нулевая. Это означает, что у компании нет денежных средств и краткосрочных финансовых вложений, чтобы при крайней необходимости погасить хотя бы 20% своих долгов.

Промежуточная ликвидность

Промежуточная ликвидность предприятия недостаточная. Поскольку у компании нет денежных средств и краткосрочных финансовых вложений, то «отдуваться» будет за всех одна только дебиторская задолженность, с помощью которой можно погасить только 28% обязательств при оптимальном показателе — 75%.

Оборачиваемость дебиторской задолженности составляет — 42 дня.

Текущая ликвидность

Если задействовать все финансовые резервы, то текущая ликвидность предприятия всё равно останется недостаточной, чтобы без перебоев, в течение года, справляться с погашением долгов. Наверняка, в процессе деятельности, у предприятия случаются кассовые разрывы, но пока оно находит средства эти дыры закрывать.

Справедливости ради стоит отметить, что текущая ликвидность в отчётном периоде выросла на 14.6%

Уважаемые инвесторы, подписчики, други и недруги.

В связи с объёмностью нового формата финансового анализа и крайне неудобного текстового редактора, в дальнейшем я буду публиковать на смартлабе только половину статьи.

Остальные разделы финансового анализа:

Финансовая устойчивость

Финансовое состояние

Финансовые результаты

Эффективность

Инвестиционный риск

Рейтинг

Экспертное заключение

вы сможете изучить перейдя по ссылке - https://fapvdo.ru/ooo-torgovyj-dom-sintekom-2020/

Приношу свои искренние извинения за доставленные неудобства, но затраты на публикацию всего материала на смартлабе не оправдываются.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Другие эмитенты ВДО на сайте fapvdo.ru

Сергей Щ.01 декабря 2021, 15:10Спасибо! Вышел из этих бумаг.0

Сергей Щ.01 декабря 2021, 15:10Спасибо! Вышел из этих бумаг.0