Ваши цели в инвестировании. Как вам их достичь.

- Выйти на пенсию в 40 лет. Жить на дивиденды и купоны. Уволиться с работы и иметь месячный доход — 400 тысяч рублей.

- Хранить финансовую подушку в коротких облигациях. Если будет кризис или вы потеряете работу, то всегда сможете рассчитывать на купоны и погашение самой облигации.

- Сколотить неприкосновенный капитал в размере 20-30 миллионов рублей, чтобы в старости вы смогли себе позволить лечение и отдых.

- Обеспечить своих детей хорошим образованием, жильем. Понадобится круглая сумма, а фондовый рынок вам в этом поможет.

У каждого человека будет свой личный инвестиционный план, где-то будет отличаться сумма накоплений и сроки достижения цели, но сути это не меняет. Если вы грамотно его составите и будете придерживаться, то в конце пути вас ждёт успех. Как же составить инвестиционный план?

Вот вам пример. У нас семья состоящая из трёх человек: Олег 33 года, Мария 33 года и их сын Андрей 7 лет. Оба родителя работают, доход мужа 45 тысяч рублей, жены 35 тысяч рублей. В собственности у них своя квартира, в которой они проживают, дача, на которой они бывают от силы раз в месяц и 300 тысяч рублей на депозите в банке.

Ежемесячные траты составляют порядка 60 тысяч рублей в месяц (в какой-то месяц 55 т.р., а в какой-то 65 т.р.), но семья взяла себе за правило, что каждый месяц они откладывают 15 тысяч рублей в инвестиции. Ещё жена предложила продать дачу, которой они почти не пользуются, но платят квартплату и тратят на дорогу к ней. Вырученные деньги также пойдут в инвестиции (500 т.р. стали начальным «взносом» в портфель). Квартиру они не трогают, потому что это место проживания, а депозитарий будет являться финансовой подушкой (ф.п. правильно хранить на депозите, карте с процентным остатком и в редких случаях в коротких облигациях).

У семьи есть две цели:

Первая. Это дать хорошие образование ребёнку, а после окончания заведения обеспечить его жильём. Если правильно ориентироваться в ценах, обучение будет обходиться в 300 тысяч рублей ежегодно (оплата учёбы, проезды, проживание). Покупка квартиры оценена в 3 млн. рублей. Итог: за 5 лет учёбы семья отдаст 1.5 млн. рублей, а в конце — плюс ещё 3 млн. рублей.

Вторая. Обеспечить более ранний выход на пенсию. Семья планирует уже к 52 годам не работать, а полностью наслаждаться жизнью. Они посчитали, что им достаточно будет на двоих 100 тысяч рублей в месяц, но с учётом инфляции эта сумма может вырасти в 200 тысяч рублей в месяц (инфляцию мы учли в таблице).

Вот мы и подобрались к инфляции. Известно, что каждый год, она составляет порядка 5-6 %, это по официальным данным. Поэтому наша финансовая подушка будет только сохранять деньги, а в какие-то года и приуменьшать. Инвестиции борются с инфляцией и дают заработать свыше. Олег умный человек, и каждый год будет повышать на 5% ежемесячный вклад в инвестиции. Значит в следующем году каждый месяц он будет оставлять на покупку акций 15750 рублей. В среднем я взял ежегодный доход в 15% от инвестиций (процент может быть больше или меньше, это среднее значение доходности).

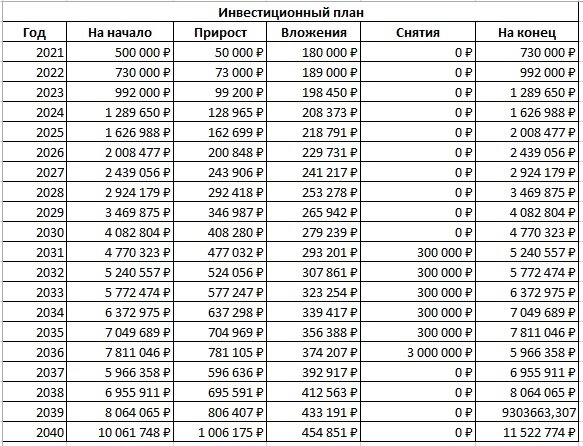

Мы рассчитали отрезок в 19 лет инвестирования. Чтобы соответствовать сегодняшнем ценам в 2040 году, то в приросте я брал 10% годовых (15% средних минус 5% инфляции ежегодной). Каждый год я индексировал вложения на 5% обговоренных. Снятия я производил на учёбу их сыну и покупку ему квартиры. В 2040 году я к общей сумме добавил всю финансовую подушку, которая каждый год росла на 5%. В последний год работы она вам уже не понадобиться, поэтому смело можете вкладывать её в инвестиции. Как итог, под конец у вас 11.5 млн. рублей, дивиденды в РФ шикарные, в среднем это 10% годовых. Муж и жена к 52 годам буду иметь ежемесячный доход в размере 95 т.р. в месяц, отученного сына в престижном вузе с квартирой. А самое главное их капитал будет не тронут, они даже могут часть дивидендов откладывать в инвестиции, а на остальные комфортно жить, а главное — не работать.

Я по закону не имею права советовать какие акции, активы, цифровые валюты вы можете купить. Поэтому я обязан сделать письменное предупреждение

Внимание! Всё что написано в блоге не является инвестиционной рекомендацией, советом, идеей или предложением к покупке или продаже ценных бумаг, цифровых валют, активов, других финансовых инструментов.

Не забываем подписываться на мой блог, ставить лайки и задавать свои вопросы. Буду благодарен за обратную связь.