Как выбирается из долгов Некст-Т в 2021 году

<<< ранний доступ к материалам на fapvdo.ru >>>

Если судить по заёмным деньгам, то компания ООО «Некс-Т» небольшая и не очень богатая. Но несмотря на средние финансовые показатели, достаточно сильно отличается от многих российских контор. Во-первых, у неё нет многомиллиардных долгов на сегодняшний день. Во-вторых, у компании странная привычка, долги не брать и увеличивать, а погашать и сокращать. Оказывается есть на российском рынке и такие компании, которые способны и с долгами рассчитываться и своё финансовое состояние укреплять. Давайте разбираться, чего успела сделать компания за девять месяцев 2021 года.

Анализ финансового состояния ООО «Некс-Т»

Анализ финансового состояния ООО «Некс-Т»

Анализ финансового состояния ООО «Некс-Т» проводится с целью оценки финансовой устойчивости предприятия, эффективности ведения бизнеса и инвестиционного риска.

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ) и актуальны в течение следующего финансового года.

❗ Политика предоставления информации

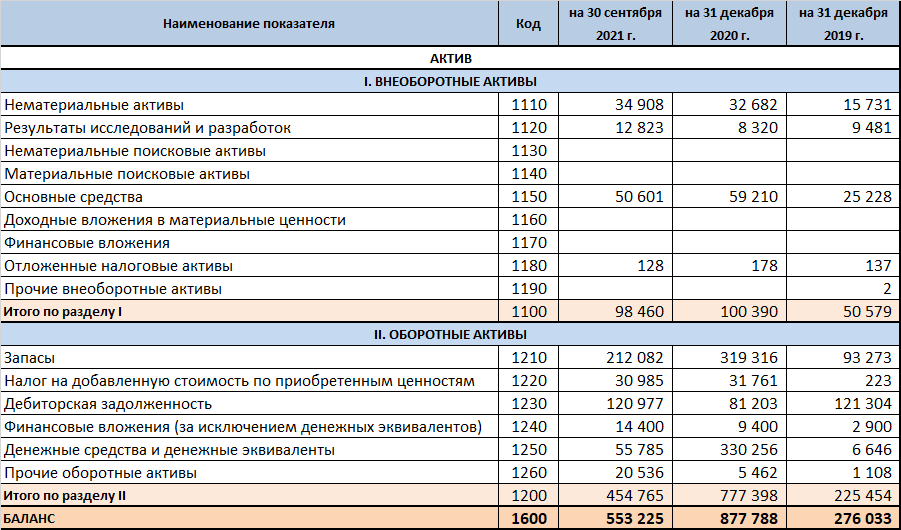

Бухгалтерский баланс ООО «Некс-Т»

ИНН: 7723740056

Полное наименование юридического лица: Общество с ограниченной ответственностью «Некс-Т»

Ресурсная база предприятия сократилась на 37%. основное снижение ресурсной базы вызвано снижением оборотных активов. Если оборотные активы конвертировались в доход, это одно, если просто сократились, это совсем другое. Разбираем подробнее.

Актив

Активы ООО «Некс-Т»

Сокращение внеоборотных активов на 2% вызвано уменьшением основных средств на 15%. Такое снижение внеоборотных активов никак не скажется на финансовом состоянии предприятия в долгосрочной перспективе.

Оборотные активы уменьшились на 37%, за счёт сокращения запасов и сокращения инвестированных денежных средств в компанию на 33% и 83% соответственно. Запасы могли быть просто проданы, что естественно скажется на выручке и доходах предприятия (см. финансовые результаты)

Оборачиваемость активов составляет чуть меньше года, точнее — 353 дня. Для сектора «Производство компьютеров и электронных изделий», средняя оборачиваемость активов по России — 259 дней.

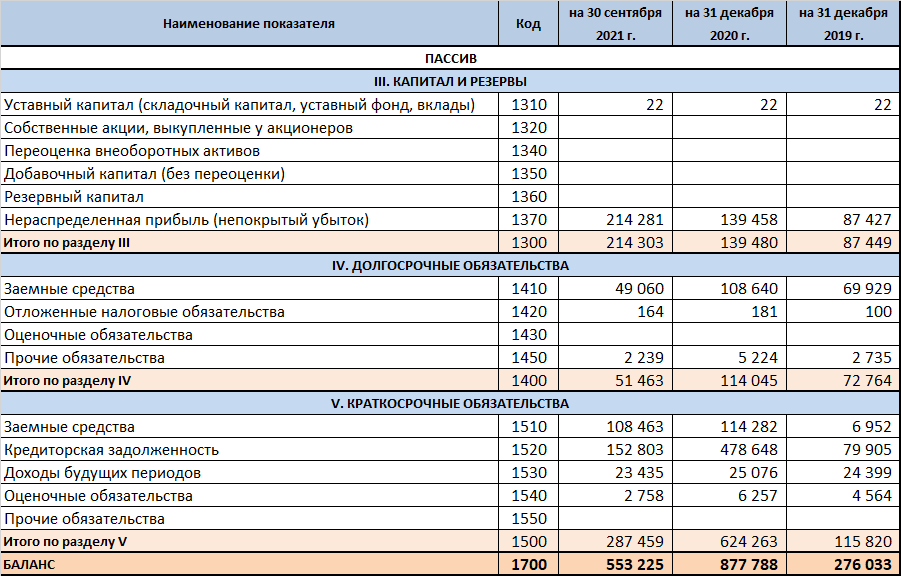

Пассив

Пассивы ООО «Некс-Т»

Уставный капитал предприятия 22 тысячи рублей, это ничто по сравнению с его долгами и ресурсной базой. Предприятие не может с минимальным уставным капиталом, рассчитывать на банковский кредит, поэтому оно вынуждено брать деньги на развитие, или латание финансовых дыр, у более лояльных к риску кредиторов — инвесторов.

214 млн рублей нераспределённой прибыли пошли на наращивание собственного капитала и укрепление своего финансового состояния.

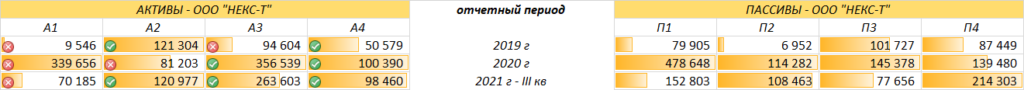

Ликвидность баланса ООО «Некс-Т»

Ликвидность баланса

Высоколиквидных активов у предприятия не хватает на закрытие всех наиболее срочных обязательств, несмотря на 75%-ю ликвидность баланса. Нехватка ликвидности в размере 83 млн рублей, 100-пудово планируется закрыть с помощью дебиторской задолженности, однако и её может не хватить, чтобы рассчитаться по краткосрочным обязательствам в конце года. Тут надежда на будущий денежный поток. Судя по ликвидности баланса прошлых лет, то данная ситуация типична для предприятия и, вполне возможно, руководство знает, как закрыть возможный кассовый разрыв.

Имущественное положение ООО «Некс-Т»

Имущественное положение

Имущественное положение предприятия смотрится недурно. Предприятие сокращает долги и наращивает собственный капитал. Так, доля собственных средств в обороте увеличилась на 102%. Мобильное имущество сократилось за счёт уменьшения запасов. Запасы, сгенерировали прибыль, прибыль пошла на уменьшение долга. В общем и целом, картина для инвестора благоприятная.

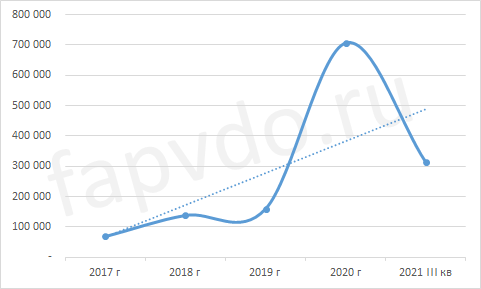

Заёмный капитал

Динамика заёмного капитала

Тенденция к росту заёмного капитала прервалась. Заёмный капитал снизился в отчётном периоде с 707 млн рублей, до 312 млн, то есть на 56%. Возможно, частичному сокращению долга, послужила реализация запасов на 107 млн рублей.

Собственный капитал

Предприятие планомерно увеличивает собственный капитал. Так, его рост в прошлом отчётном периоде составил 47%, в текущем периоде, собственный капитал увеличился на 41%. Если эта тенденция продолжиться в будущем году, то не исключено, что предприятие станет финансово независимым абсолютно.

Собственный оборотный капитал

Предприятие также наращивает и собственный оборотный капитал, который увеличился в отчётном периоде на 5%. Оборачиваемость оборотных активов компании — 305 дней, это на 83 дня больше чем в среднем по отрасли.

Текущие обязательства

За 3 квартала 2021 года, предприятие погасило больше половины своих текущих обязательств. В прошлом периоде у предприятия было 593 млн срочных и краткосрочных обязательств, в этом — 261 млн, то есть минус 56% текущих долгов.

Долгосрочные обязательства

С долгосрочными долгами предприятие тоже решило не церемониться и сократило их, в раз, на 55%, со 114 млн рублей, до 51 млн

Ликвидность и платёжеспособность ООО «Некс-Т»

Показатели ликвидности и платёжеспособности

Общая ликвидность и платёжеспособность предприятия не вызывает тревог и волнений. Большинство показателей ликвидности в оптимальных значениях.

Платёжеспособность

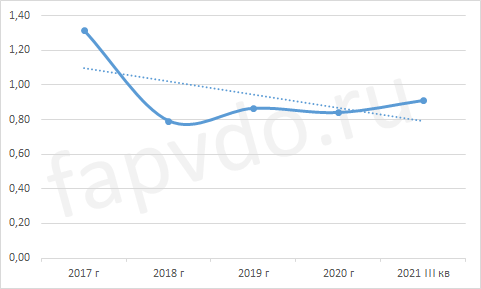

Динамика платёжеспособности

Предприятие показывает относительно стабильную платёжеспособность. Платёжеспособность хоть и недостаточная, но её недостаток в 9% можно восполнить за счёт будущих денежных потоков. Судя по графику, предприятие так и делает. Тем не менее, общая тенденция к снижению платёжеспособности, может быть прервана в этом отчетном периоде.

Абсолютная ликвидность

У предприятия достаточно денег, чтобы закрыть часть текущих обязательств без каких-либо проблем. Показатель находится в оптимальных значениях, правда чуть ниже чем в среднем по сектору — 0,27 против 0,31 соответственно.

Промежуточная ликвидность

Промежуточная ликвидность достаточная, чтобы закрыть 0,7-ю часть текущих обязательств за счёт денежных средств и дебиторской задолженности.

Текущая ликвидность

Предприятие способно на протяжении года производить расчёт по текущим обязательствам. Показатель текущей ликвидности находится выше минимального значения и чуть ниже оптимального, что в целом неплохо, даже на фоне среднего значения по отрасли — 1.74 против 1.96 соответственно.

Уважаемые инвесторы, подписчики, други и недруги.

В связи с объёмностью нового формата финансового анализа и крайне неудобного текстового редактора, в дальнейшем я буду публиковать на смартлабе только половину статьи.

Остальные разделы финансового анализа:

Финансовая устойчивость

Финансовое состояние

Финансовые результаты

Эффективность

Инвестиционный риск

Рейтинг

Экспертное заключение

вы сможете изучить перейдя по ссылке - https://fapvdo.ru/ooo-neks-t-2021-iii-kv/

Приношу свои искренние извинения за доставленные неудобства, но затраты на публикацию всего материала на смартлабе не оправдываются.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Николай Редькин27 ноября 2021, 13:40Похоже, интерес к разбору ВДО угасает. Оно и понятно — скоро даже ОФЗ будут давать до 9% доходности к погашению… Но вот что интересно: вы упоминаете периодически, что в ВДО у вас вложена только половина портфеля. А во что вы инвестируете вторую половину миллиона, если не секрет?0

Николай Редькин27 ноября 2021, 13:40Похоже, интерес к разбору ВДО угасает. Оно и понятно — скоро даже ОФЗ будут давать до 9% доходности к погашению… Но вот что интересно: вы упоминаете периодически, что в ВДО у вас вложена только половина портфеля. А во что вы инвестируете вторую половину миллиона, если не секрет?0 СергейК29 ноября 2021, 12:21Рольф вроде не анализировали? ИНН 50472540630

СергейК29 ноября 2021, 12:21Рольф вроде не анализировали? ИНН 50472540630