Ростелеком впервые за несколько лет повысит дивиденды. А откуда деньги?

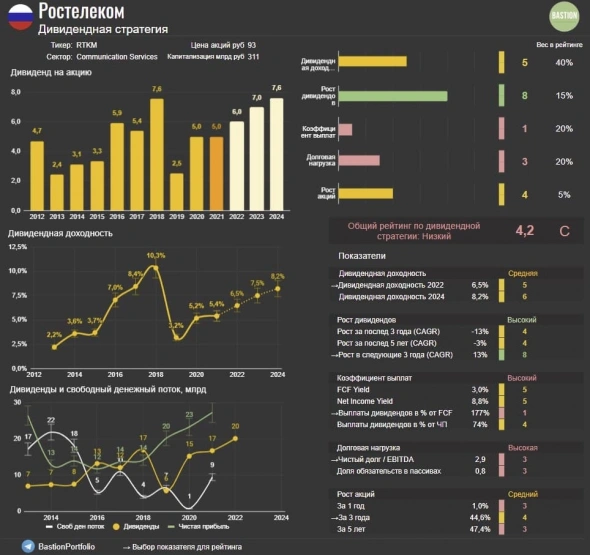

Ростелеком может увеличить дивиденды по итогам 2021 года с 5 до 6 рублей на акцию, заявил президент компании Михаил Осеевский. Ожидаемая дивидендная доходность по обыкновенным акциям в этом случае составит 6,5%. В рамках утвержденной стратегии до 2025 года дивидендные выплаты могут удвоиться.

Для компании, которая несколько лет не увеличивала выплаты акционерам, это выглядит хорошим сигналом. Так ли это? Наблюдения по Ростелекому:

1. После покупки контроля в Tele2 Ростелеком значительно изменился. Раньше это был стагнирующий бизнес, где снижение выручки от услуг стационарной телефонной связи компенсировалось небольшим ростом доходов от предоставления доступа в интернет и телевидения. C 2013 по 2019 годы общие доходы компании росли низким темпом менее 1% в год.

В 2019 году Ростелеком заплатил почти 140 млрд рублей кэшем и своими акциями, чтобы получить 100% владения мобильным оператором Tele2.

После консолидации Tele2 сегмент мобильной связи составляет 35% выручки и является главным в отчетности компании. Доходы от него растут на 10-15% в год.

2. У Ростелекома также есть перспективный сегмент «цифровые сервисы». Его доходы в прошлом году выросли в 1,6 раза за счет реализации государственных программ «умный город» и «электронное правительство», а также создания Центров обработки данных. Доля сегмента в выручке составляет около 14%, через 5 лет она вырастет до 25%.

Ростелеком представляет сочетание быстро и медленно растущих направлений, которое дает некий конгломерат с потенциалом роста выручки на 4-5% в год. Относительно рынка это немного, но показатель выше, чем у других представителей телеком-сектора — МТС, Мегафон и Вымпелком.

3. Несмотря на изменения в бизнесе, Ростелеком остается низкоэффективной компанией с большим долгом и слабым свободным денежным потоком.

▫️Чистый долг/EBITDA: 2,9x, выше среднего для рынка

▫️Маржа чистой прибыли: 4,7%, ниже среднего для рынка

▫️В этом году Ростелеком в абсолютном выражении заплатил 18 млрд руб дивидендов. За 9 месяцев 2021 года свободный денежный поток составил 2 млрд руб. Для выплат акционерам компании потребовалось продать активы на 8 млрд руб и выпустить облигации на 15 млрд руб.

Как и в предыдущие годы, дивиденды компании превышают реально заработанный кэш, что служит негативным сигналом для инвесторов.

4. Некоторые аналитики обращают внимание на хорошую прибыль Ростелекома. За 9 месяцев 2021 года она составила 30 млрд рублей. Почему свободный денежный поток значительно ниже прибыли?

Судя по отчетности, у компании в этом году на 25 млрд руб выросла дебиторская задолженность. То есть клиенты Ростелекома получили товары и услуги, но пока не расплатились по ним.

Возможно в дальнейшем Ростелекому удастся получить эти деньги, но пока дефицит кэша следует записать в риски для дивидендного профиля компании.

Несмотря на декларируемый рост дивидендов, у Ростелекома низкий рейтинг по дивидендной стратегии. На него влияет высокая долговая нагрузка и дефицит свободного денежного потока. Добавлять в портфель стоит только в расчете на значительные изменения в качестве и эффективности бизнеса в течение следующих лет. Пока уверенности в этом нет.

сергей коновалов20 ноября 2021, 12:41Держу 100 акций для поддержки т. к. Пользуюсь теле 2 со скидкой 70%0

сергей коновалов20 ноября 2021, 12:41Держу 100 акций для поддержки т. к. Пользуюсь теле 2 со скидкой 70%0 Сергей20 ноября 2021, 19:31Вопрос перспектив неоднозначный. РТ цифровой оператор многих госпроектов, но отсюда и свои риски. Вторая идея связана с теле2. Сам лично перешёл на пакет связь+домашний интернет. Комбо-тарифы дают возможность отжать долю у МТС и Мегафона.0

Сергей20 ноября 2021, 19:31Вопрос перспектив неоднозначный. РТ цифровой оператор многих госпроектов, но отсюда и свои риски. Вторая идея связана с теле2. Сам лично перешёл на пакет связь+домашний интернет. Комбо-тарифы дают возможность отжать долю у МТС и Мегафона.0 И мя21 ноября 2021, 10:08хуже компании нет, из реальной копании связи стали ущербными пиарщиками0

И мя21 ноября 2021, 10:08хуже компании нет, из реальной копании связи стали ущербными пиарщиками0