Сворачивание QE не повод падать

Уже почти второй год подряд мировые рынки демонстрируют рост подогреваемые новой ликвидностью. Это создает как возможность зарабатывать по тренду, так и страхи, что любой сигнал на отток ликвидности может быть триггером к мощной рыночной коррекции.

Сейчас на близком горизонте многие видят два фактора оттока – сворачивание программы QE и размещение государственных облигаций для финансирования стимулирующих проектов. Тема поднятия ставок действует не на таком близком горизонте, потому сейчас не про нее.

❓Почему новости о сворачивании QE не обрушили рынок?

▫️Первое. Программа обратного выкупа будет сворачиваться постепенно, а следовательно, более полугода будет подливаться масло в огонь.

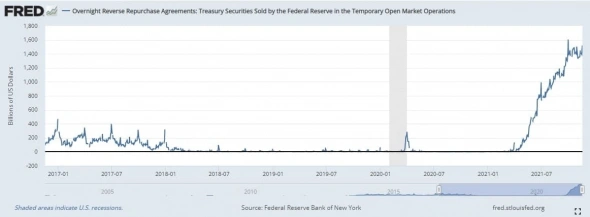

▫️Второе. Деньги от QE не поступают в финансовую систему уже полгода (вот это поворот)! Программа обратного выкупа подразумевает, что ФРС выкупает у банков активы (перечисляет им ликвидность), а банки вливают эту ликвидность уже дальше в систему. Однако, с апреля начался резкий рост обратного РЕПО на счетах ФРС. Схема выходит такая:

ФРС выкупает облигации у банков, перечисляет им деньги. Банки перечисляют эти деньги обратно в ФРС, а под залог получают облигации. Выходит, что QE вроде есть, но вроде и нет. Падает ли рынок без него? Видим, что нет.

❓Зачем такой схематоз? Правительству необходимо найти чуть больше $1,5 трлн на финансирования пакета стимулов. Если выйти с таким размещением в рынок, то оно вызовет сильную абсорбцию ликвидности и может привезти к кризису ликвидности. Поэтому необходимая масса для стимулов накапливается банками на счетах ФРС. По случайному совпадению объем обратного РЕПО ~$1,5 трлн.

По этой же причине размещение инфраструктурного пакета не приведет к оттоку ликвидности с рынка, так-как она уже зарезервирована. Более того, эта сумма будет пущена не в финансовый сектор, а сразу в реальный, что будет более фундаментальным основанием для роста рынков, чем накачивание котировок деньгами.

Минус в том, что огромная денежная масса в реальном секторе будет и дальше толкать разгон инфляции. То есть с одной стороны ФРС говорит, что для сдерживания инфляции стимулирование сокращается, но подводная часть айсберга показывает нам, что приток ликвидности в экономику в первом полугодии 2022, будет не меньше, чем в 2021.

Выводы: Процесс сокращения QE не приведет к оттоку ликвидности, так-как фактически от программы выкупа она уже не поступает, а остается в ФРС в виде обратного РЕПО. При этом пакет стимулов не только не абсорбирует ликвидность с рынков, но наоборот, станет проводником накопленного выкупа в реальный сектор, что подогреет инфляцию еще больше.

📎Другими словами — ждем продолжения ралли в потребительском секторе и дальнейший рост рынков в ближайшие полгода, пока не начнется закладывание повышения ставки.

#макро

Илья18 ноября 2021, 17:23После обратного РЕПО ликвидность разве не попадет в банки? Что то вы напутали…0

Илья18 ноября 2021, 17:23После обратного РЕПО ликвидность разве не попадет в банки? Что то вы напутали…0 Eridanoy18 ноября 2021, 23:01Более сложный схематоз, но всё равно шло вливание денег, а через полгода его прекратят.0

Eridanoy18 ноября 2021, 23:01Более сложный схематоз, но всё равно шло вливание денег, а через полгода его прекратят.0 websan19 ноября 2021, 08:26Поиск 1.5 трлн, вы думаете правительство планирует эту сумму за неделю слить? Там программа на годы0

websan19 ноября 2021, 08:26Поиск 1.5 трлн, вы думаете правительство планирует эту сумму за неделю слить? Там программа на годы0