Вечно Тонущая Бумага (ВТБ). Эмитент под присмотром 🔎

На сегодняшний день банк ВТБ является самым дешевым представителем крупнейших банков России. По последним прогнозам менеджмента, за этот год банк собирается заработать более 300 миллиардов рублей чистой прибыли, и даже допускает, что может достичь результата, запланированного на 2022 год, то есть заработать 310 миллиардов рублей.

На этой почве аналитики рассчитывают на то, что согласно практики равной дивидендной доходности по всем типам акций (обыкновенным, привилегированным 1-го типа и привилегированным 2-го типа), а также принципа выплаты 50% от чистой прибыли по МСФО как госкомпания, дивиденды могут составить в районе 0,006 руб. на акцию.

Где-то мы уже слышали подобные обещания, да?

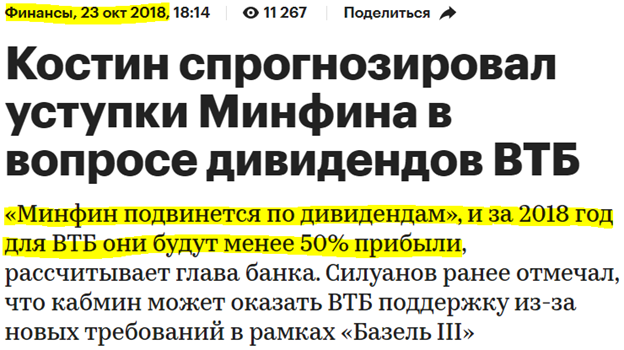

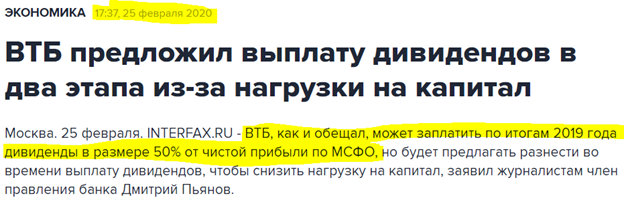

Глянем несколько заголовков за 2018-2020 годы:

Потираем ладошки в ожидании хороших дивов 😁

Вот это облом

Так, ну вроде звучит нормально, 50% точно будет

Понятно, ВТБ – гребаный жмот

Данные события сформировали определенный сентимент, и теперь вокруг ВТБ витает мнение о жадности компании в части выплаты дивидендов.

Но давайте разберемся, такой ли на самом деле кидок этот ВТБ.

Первый прецедент был связан с введением Центробанком РФ новых правил к формированию уровня достаточности капитала по «Базелю III». Он предполагал надбавки к нормативу достаточности капитала, которые должны увеличивать совокупный норматив с течением времени (если простыми словами, на единицу активов банка должно было приходится все больше и больше собственных средств).

По мере роста данных надбавок, президент ВТБ Андрей Костин в сентябре 2018 года попросил ЦБ смягчить требования к капиталу банков по «Базелю III» в условиях санкционного давления. На это ЦБ дал некоторые послабления, однако уже в октябре 2018 года Костин заявил, что «в банке рассчитывают на то, что Минфин пойдет на послабления по дивидендам, и за 2018 год банк направит на них менее 50% чистой прибыли», иначе банк может не пройти по требованиям к капиталу. Собственно, и реакция на котировки была соответствующей.

Второй прецедент – это всем известный ковид. По сути, в 2020-м году целый ряд компаний сократил выплаты, а некоторые из них и вовсе отказались от них по понятным всем причинам. Причем основная масса приняла подобные решения еще до самого ВТБ. Можно ли было ожидать от ВТБ сокращения дивидендов по объективным причинам? Вполне.

Теперь вопрос к аудитории: Связаны ли данные события исключительно с жадностью Компании?

Поделитесь своим мнением👇

-------------------------------------------

📗 Наш блог в телеграмм — t.me/uralcapital

💼 Наш портфель — intelinvest.ru/public-portfolio/334106/

Это не жадность. Это последствия агрессивного роста и покупки активов. По хорошему, ВТБ нужно было бы еще несколько лет копить нераспределенную прибыль, а не дивы выплачивать — копить капитал. Как, в свое время, делал Сбербанк.

Но раз уж они хотят выплатить 50%, пусть платят. Такая возможность у них есть.

если у втб как не было, так и отсутствует капитал, что для выплаты див, что для выкупа вечных нот, и тем более префов, так и так необходимой капитализации.

А допку проводить нельзя. Санкции...

Только одно решение. Как с Русалом. Отдать контроль.