Оптимизация налогов путем продажи-покупки упавших в курсовой цене ЦБ из портфеля

Добрый день!

Скорее всего этим постом не открою Америки, так как сам на бирже всего 18 месяцев, но нашел для себя интересный вариант оптимизации налогов в период падения отдельных бумаг, коим и решил поделиться среди таких же «юниоров».

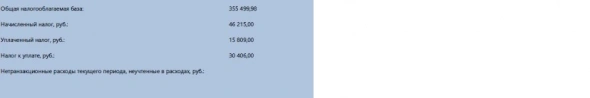

Итак, по итогам продажи в 2021 году ценных бумаг (потихоньку продавал выросшие американские, немецкие и частично российские бумаги) на входе по брокерскому отчету на брокерском счете (не ИИС, там это так напрямую не сработает) на 03.10.2021г.:

— Общая налогооблагаемая база 355 499,98 руб.

— Начисленный налог 46 215,00 руб.

— Уплаченный налог 15 809,00 руб. (брокер дернул с меня по неопытности при выводе денег с брокерского счета на банковский для пополнения ИИС)

— Налог к уплате 30 406,00 руб.

При этом в портфеле имеются купленные в 1-й половине года и здорово упавшие в курсовой цене в этот момент от средней цены в позиции бумаги Китая (BIDU, VIPS, LFC), Германии (LHA@DE после допэмисии, VOW3@DE), Бразилии (VALE), отдельные бумаги США (COIN, BLNK, SPCE, ZYNE, PYPL) и России (VTBG, POLY).

В течение октября провожу продажи (с полным закрытием позиции) этих и некоторых других бумаг (с VALE это делал дважды) и сразу же их обратную покупку в тех же объемах. Основная цель не заработать на падении, а зафиксировать полученный убыток по позиции для уменьшения налогооблагаемой базы, но с созданием такой же новой позиции. На результат также существенно повлиял ослабший в этот период с 75 до 70 руб. доллар (бумаги покупались за $ при его более высоком курсе, чем при продаже — это увеличивает отрицательный результат в рублевом эквиваленте, так как результат для налоговой брокер учитывает в рублях.

Результат на выходе привожу из брокерского отчета на 08.11.2021г.:

— Общая налогооблагаемая база 7 905,82 руб.

— Начисленный налог 1 028,00 руб.

— Уплаченный налог 15 809,00 руб.

— Налог к возврату 14 781,00 руб.

1. Все ценные бумаги сохранены (я их планирую держать в долгосрок) с меньшей средней ценой в позиции, полученный убыток для правильного учета результата инвестирования зафиксирован в учетной программе (не называю, чтобы не восприняли как рекламу)

2. Примененная схема позволила сохранить в сводном портфеле 30 406 + 14 781 = 45 187 руб., почти еще один налоговый вычет, только для брокерского счета, а не ИИС. Думаю неплохо для «юниора».

3. Отдельные бумаги (COIN, BLNK, BIDU, LHA@DE) за этот период переломили тренд, выросли и уже отбили тот убыток, который был при их специальной продаже-покупке и дают прибыль от 4 до 10%, и уверен будут расти дальше. Проведенная операция дает дополнительную прибыльность по ним.

5. Если пост понравится, позже напишу как вошел на биржу на кредит от ВТБ, отказавшись от покупки нового авто. Чтобы сразу не закидали камнями, ниже результат по портфелю бумаг в долларах США по сравнению со S&P 500 (мой график синенький).

4. Не является инвестиционной рекомендацией J.

Идея вернуть 13% от убытка. Ну это только при наличии ранее уплаченного налога от операций с ЦБ. И вернут после сдачи декларации в конце следующего лета. Спорная стратегия, которая проигрывает на любом средне и долгосроке. Поверено собственным опытом. Ну и ставьте стопы и будет вам счастье.

А когда новая позиция вырастет, и вы ее продадите, то уплатите ровно те же сэкономленные проценты.