Состояние денежного рынка США и долларовой ликвидности

Как и ожидалось, ФРС объявило о сокращении QE с ноября месяца, со планируем сроком завершения – июнь следующего года. Пока обсуждение повышения ставок отложено т.к. регулятор не видит возможности начинать повышать ставки, до того, как QE будет свернуто.

Ну что же, инфляция хоть и «транзитори», но сворачиваться пора, хотя вряд ли она «транзитори» и с нами надолго. Пока доходности по всей длине кривой трежерис покачались в разные стороны. Не шибко среагировав, также ожидаемая инфляция осталась вблизи 20-летних максимумов.

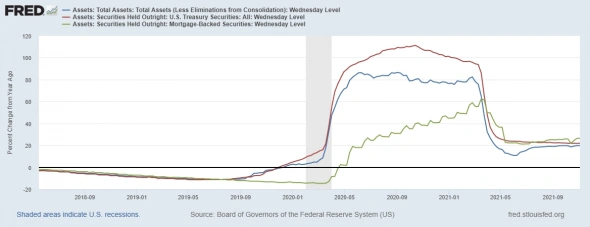

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 19 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку.

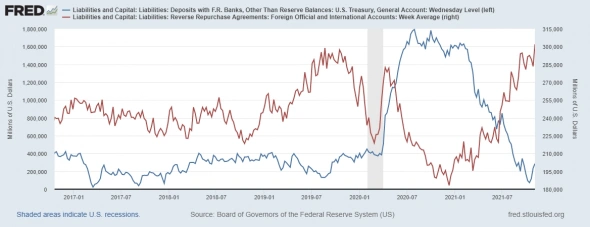

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет вырос на 50 млрд долларов. Минфин начал абсорбировать ликвидность из-за роста потолка госдолга на 480 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов, на прошлой неделе спрос на доллары со стороны нерезидентов резко вырос и обновил исторический максимум, что поддерживает доллар.

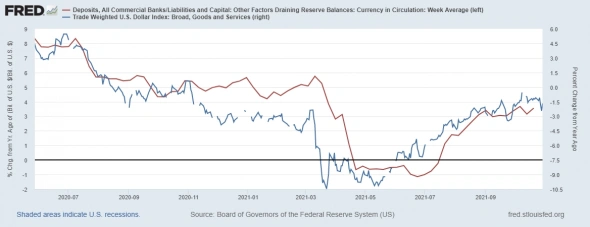

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались следующим образом: депозиты в коммерческих банках выросли на 79 млрд долларов, а наличка подросла на 2 млрд долларов

Красная линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике показатель остается в боковике, и несмотря на высокую базу прошлого года держится на достигнутом уровне.

Такая ситуация с динамикой вышерассмотренных показателей позволяет доллару оставаться на достигнутых уровнях

Красная линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель подрос, и остается на годовых максимумах, оказывая поддержку доллару (синяя линия).

Что более важно в оценках денежного рынка США, так это рост объема кредитования, на прошлой неделе рост на 52 млрд долларов и это уже 5-я неделя подряд роста кредитования

Синяя линия – это годовая динамика кредитования и мы наблюдаем уверенный рост (+8% относительно прошлого года), что начинает намекать на расширение делового цикла и спроса в экономике США. Крайне важный момент, т.к. это также поддерживает доллар, который нанесен красной линией, так же в годовой динамике.

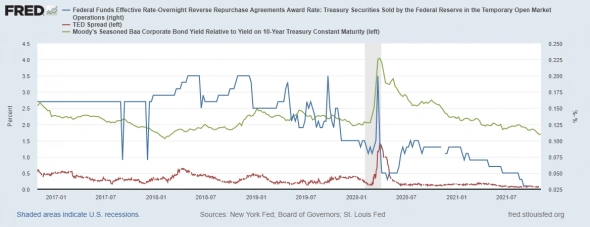

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель продолжает оставаться на 5-летних минимумах, сигнализируя о мягких кредитных условиях.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель на прошлой неделе снова снизился, что говорит о снижении спроса на доллары на международном рынке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга на прошлой неделе еще больше смягчилась, и мы на уровнях 2018 года.

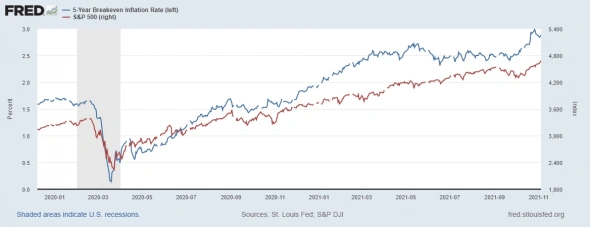

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель скорректировался, но остается на 20-летних максимумах.

Красная линия – индекс S&P500, мы наблюдаем неплохую корреляцию между показателями, т.к. фондовый рынок детерминировал рефляционной политикой ФРС, и на неделе фондовый рынок оторвался от ожидаемой инфляции и в целом, ведет себя достаточно иррационально, т.к. премии за риск вложения в рынок акции на 1-е ноября снизился, в тоже время, P/E и EPS остаются вблизи достигнутых ранее экстремумах, т.е. фондовый рынок США остается перекуплен.

ВЫВОД

Мы видим, что текущие условия на денежном рынке остаются крайне мягкие, но события в монетарном мире начинают менять свой вектор и тот уровень проблем на рынке труда, логистике и ценами на сырье ничего хорошего не сулит, поэтому более чем уверен, инфляционное давление к концу года усилится и монетарным властям придется сворачиваться быстрее, например, ЕЦБ планирует свернуть PEPP до марта 2022 года.

Пока не ясно, кто будет покупать трежерис, т.к. реальная доходность из-за инфляции остается вблизи исторических минимумов. Пока Минфин во имя спасения сбережений потребителей решил выпустить долги по фиксированной ставке чуть выше 7%, но это только для американцев и только на 15 тыс. долларов в год.

Монетарная политика вродь как прояснилась, но на мой взгляд, все только начинается и впереди непростые времена, тем более пока не ясно, кто останется у руля ФРС.

------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.