Ожидаемая дивидендная доходность акций X5 - 7,5%

Новость

Главный исполнительный директор X5 Игорь Шехтерман подтвердил планы компании по выплате дивидендов в размере 50 млрд рублей за 2021 год, следует из материалов компании. По его словам, в третьем ... Подробнее

Новость

В 3 квартале 2021 года рост выручки X5 составил 11,7% год-к-году, 10,4 п.п. из которых обеспечил рост офлайн-продаж, и 1,3 п.п. – рост продаж цифровых бизнесов, которые составили 2% ... Подробнее

Комментарий

0000 X5 994 новости | 1 дата | 112 комментариев | 6 обзоров и идей

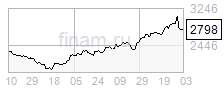

994 новости | 1 дата | 112 комментариев | 6 обзоров и идейСегодня финансовую отчетность за 3 кв. 2021 г. представила Х5 Retail Grouр. За счет увеличения LFL продаж и расширения торговых площадей, компания показала рост по выручке, EBITDA и чистой прибыли. Темпы роста цифровых бизнесов составили 156,9% г/г, что, однако, ниже средних по отрасли, а доля в общей выручке не изменяется последние кварталы 2021 г. Мы оцениваем результаты компании нейтрально, целевой уровень по акциям сохраняем на уровне 2562 руб./акцию. Завтра X5 Group проведет День инвестора, где компания может дать новую информацию по стратегии развития и жестким дискаунтерам, что может положительно сказаться на нашей оценке в дальнейшем.

Х5 Retail Grouр, крупнейший в России ритейлер по объему продаж, опубликовала финансовые результаты по МСФО за 3 кв. 2021 г.

Выручка X5 Retail Group в 3 квартале увеличилась на 11,7%, до 543 млрд рублей. Росту выручки способствовало увеличение сопоставимых продаж (LfL), торговой площади и продаж цифровых бизнесов. LfL продажи в свою очередь выросли благодаря среднему чеку (4,7%), а покупательский трафик прибавил только 0,1%.

Развитие цифровых бизнесов продолжается согласно рыночным тенденциям: в 3 кв. они выросли на 156,9% г/г, что, однако, ниже, чем у отчитавшейся уже Ленты (237% г/г). Вклад в выручку онлайн-бизнесов составил 2% против 1% в 2020 году, но практически не изменился по отношению к предыдущим кварталам этого года.

Скорректированная EBITDA (по МСФО 17) выросла на 9,2%, до 42,8 млрд рублей, рентабельность этого показателя несколько снизилась до 7,9% (8,1% годом ранее). Рост чистой прибыли составил 14,2% г/г, до 13,647 млрд рублей, результат оказался чуть выше консенсус-прогнозов (12,731 млрд рублей). Стоит отметить, что рост обоих показателей во многом обусловлен низкой базой 3 квартала 2020 г. и влиянием курсовых переоценок. Рентабельность чистой прибыли сохранилась на уровне 2,5%.

Капитальные затраты снизились с 22,8 до 20,6 млрд руб., из которых основную долю составило открытие новых магазинов (40%). FCF сильно вырос, что связано, однако, с низкой базой операционного денежного потока в 3 кв. 2020 г. – 45 млрд руб., против 24,6 млрд руб. в 3 кв. 2020 г.

Общий долг Х5 вырос с 228,3 млрд рублей до 242,9 млрд рублей. Чистый долг повысился до 230 млрд рублей с 216,6 млрд рублей. Соотношение чистого долга к EBITDA составило 1,5х на конец сентября (1,53х в прошлом сентябре).

Положительным моментом отчетности является факт того, что Х5 подтверждает свое намерение выплатить дивиденды в размере 50 млрд рублей по итогам года, что соответствует последним корректировкам в дивидендной политике. Коэффициент чистый долг/EBITDA по итогам 3 кв. сохранился ниже 2,0х, т.е. ниже порогового значения для выплаты дивидендов. Ожидаемая дивидендная доходность 7,5%.

Мы оцениваем результаты компании нейтрально. Рост основных финансовых показателей оказался выше прогнозов, но во многом связан с валютной переоценкой и низкой базой 3 кв. 2020 года. Темпы роста цифровых бизнесов ниже средних по отрасли, а доля в общей выручке не изменяется последние кварталы 2021 г. На данный момент мы оцениваем компанию на уровне 2562 руб./акцию, что практически соответствует и ее текущей оценке рынком. Завтра X5 Group проведет День инвестора, где компания может дать новую информацию по стратегии развития и жестким дискаунтерам Чижик, что может положительно сказаться на нашей оценке в дальнейшем. Также ожидаем план развития и формирования конкурентных преимуществ цифровых бизнесов, поскольку это является необходимым основанием для сохранения Х5 лидирующих позиций в секторе.

А.К.26 октября 2021, 18:27Промежуточные квартальные дивиденды в декабре-январе будут или нет?+1

А.К.26 октября 2021, 18:27Промежуточные квартальные дивиденды в декабре-январе будут или нет?+1