Норильский никель. Обзор производственного отчета за 3-й квартал. Считаем возможные дивиденды за 2021-2022 гг

Для Норильского никеля начало года выдалось непростым. В конце февраля произошло обрушение на Норильской обогатительной фабрике, а следом произошло подтопление рудников «Таймырский» и «Октябрьский». Последствия все еще дают о себе знать: рудник «Таймырский» выйдет на полную мощность к началу декабря, а Норильская обогатительная фабрика в декабре.

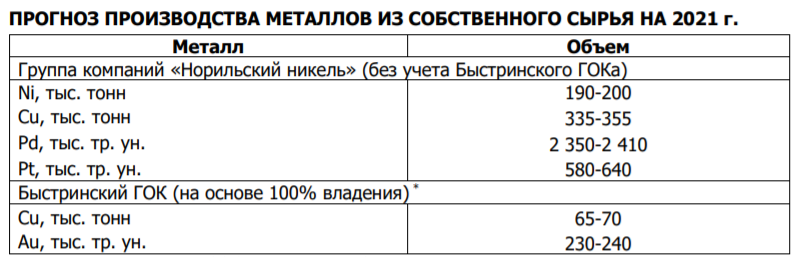

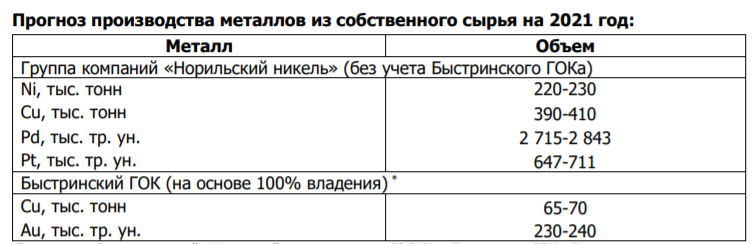

В связи с инцидентами, произошедшими на Норникеле, компания снизила на этот год целевые производственные показатели, представленные в таблице ниже. При этом отметила, что никель и медь будут произведены в рамках заявленного диапазона, а платина и палладий по верхней границе.

До того, как произошли аварии, прогноз был выше на 10-15%.

Рассмотрим, как аварии повлияли на производство в 3-м квартале и в сумме за 9 месяцев.

Производство никеля в 3-м квартале составило 50,6 тыс. тонн, что на 15,9% ниже прошлого года, но на 54,9% выше, чем в предыдущем квартале. За 9 месяцев производство составило 129,9 тыс. тонн и снизилось на 22,6% относительно 2020 года.

Исходя из заявленного объема производства на 2021 год, в 4-м квартале будет добыто 65,1 тыс т.

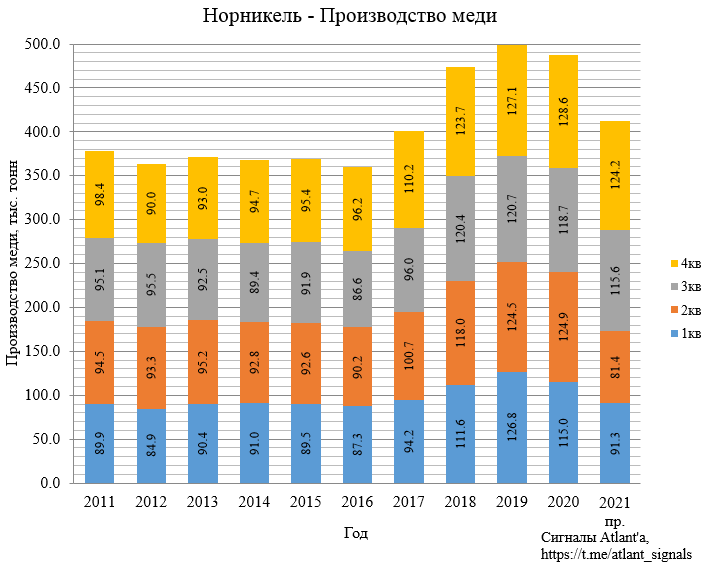

Производство меди в 3-м квартале составило 115,6 тыс. тонн, что на 2,6% ниже прошлого года, но на 42,0% выше, чем в предыдущем квартале. За 9 месяцев производство составило 288,3 тыс. тонн и снизилось на 19,6% относительно 2020 года.

Исходя из заявленного объема производства на 2021 год, в 4-м квартале будет добыто 124,2 тыс т.

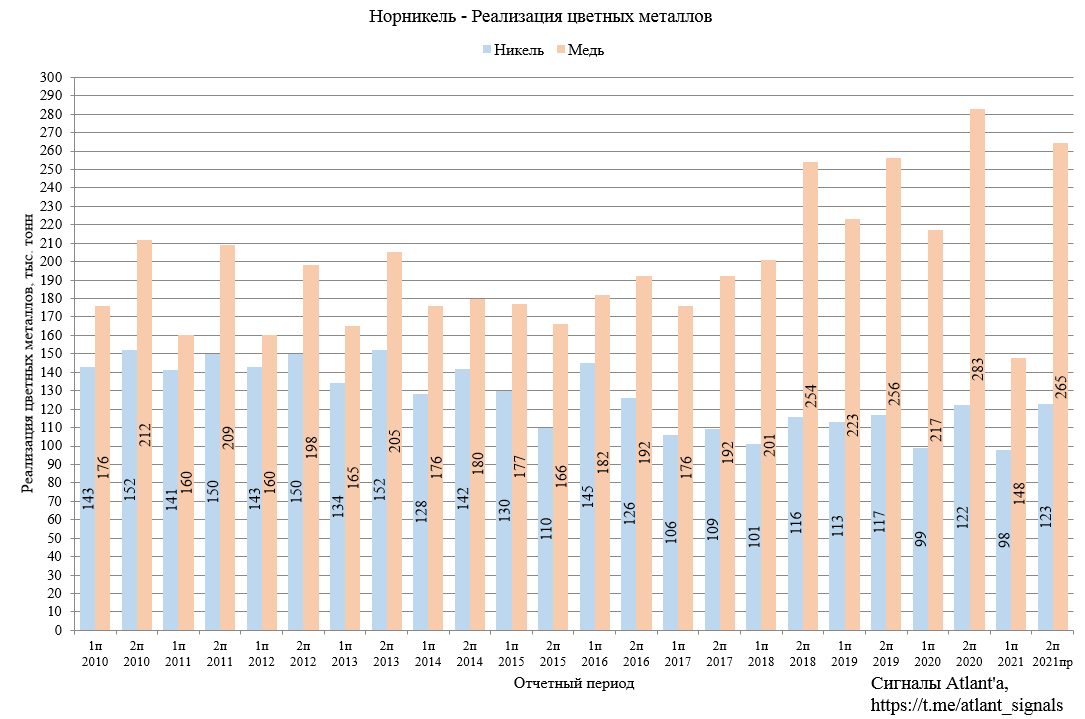

Компания заявила, что продажи никеля и палладия в этом году будут не ниже прошлого года, тогда во 2-м полугодии продажи никеля составят 123 тыс. т.

Объем продаж меди в 1-м полугодии составил 148 тыс. тонн, то есть на 25 тыс. тонн меньше, чем было произведено. Данное явление характерно для компании, ежегодно в 1-м полугодии реализуется на 20-30 тыс. тонн меди меньше, чем было произведено. Данный объем впоследствии продается во 2-м полугодии. Примем, что во 2-м полугодии продажи составят 265 тыс. тонн, то есть то, что будет произведено плюс 25 тыс. тонн из 1-го полугодия.

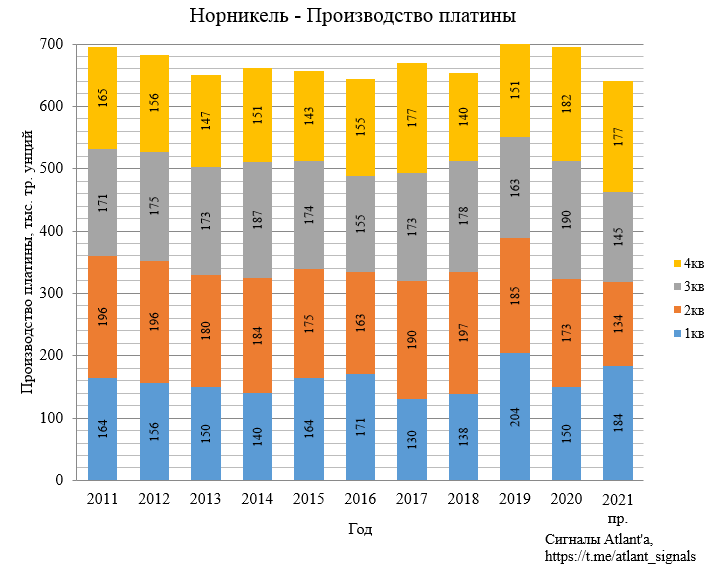

Производство платины в 3-м квартале составило 145 тыс. тр. унций, что на 23,8% ниже прошлого года, но на 8,2% выше, чем в предыдущем квартале. За 9 месяцев производство составило 463 тыс. тр. унций и снизилось на 9,7% относительно 2020 года.

Исходя из заявленного объема производства на 2021 год, в 4-м квартале будет добыто 177 тыс тр. унций.

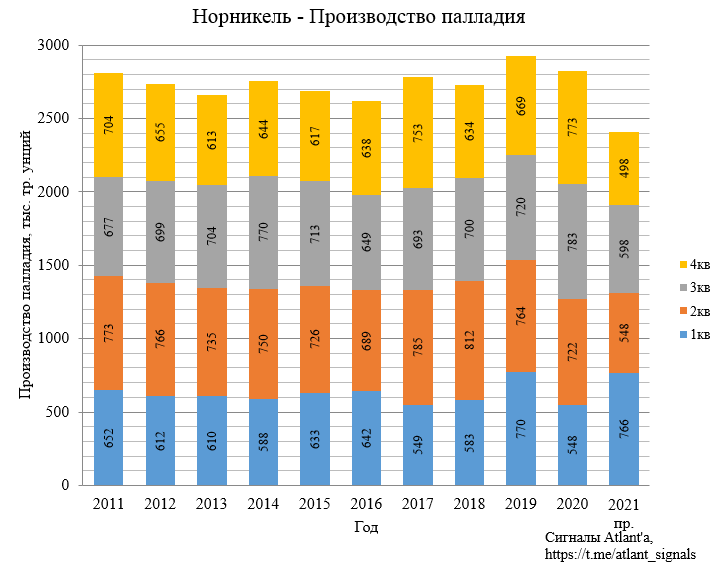

Производство палладия в 3-м квартале составило 598 тыс. тр. унций, что на 23,6% ниже прошлого года, но на 9,1% выше, чем в предыдущем квартале. За 9 месяцев производство составило 1912 тыс. тр. унций и снизилось на 6,9% относительно 2020 года.

Исходя из заявленного объема производства на 2021 год, в 4-м квартале будет добыто 498 тыс тр. унций.

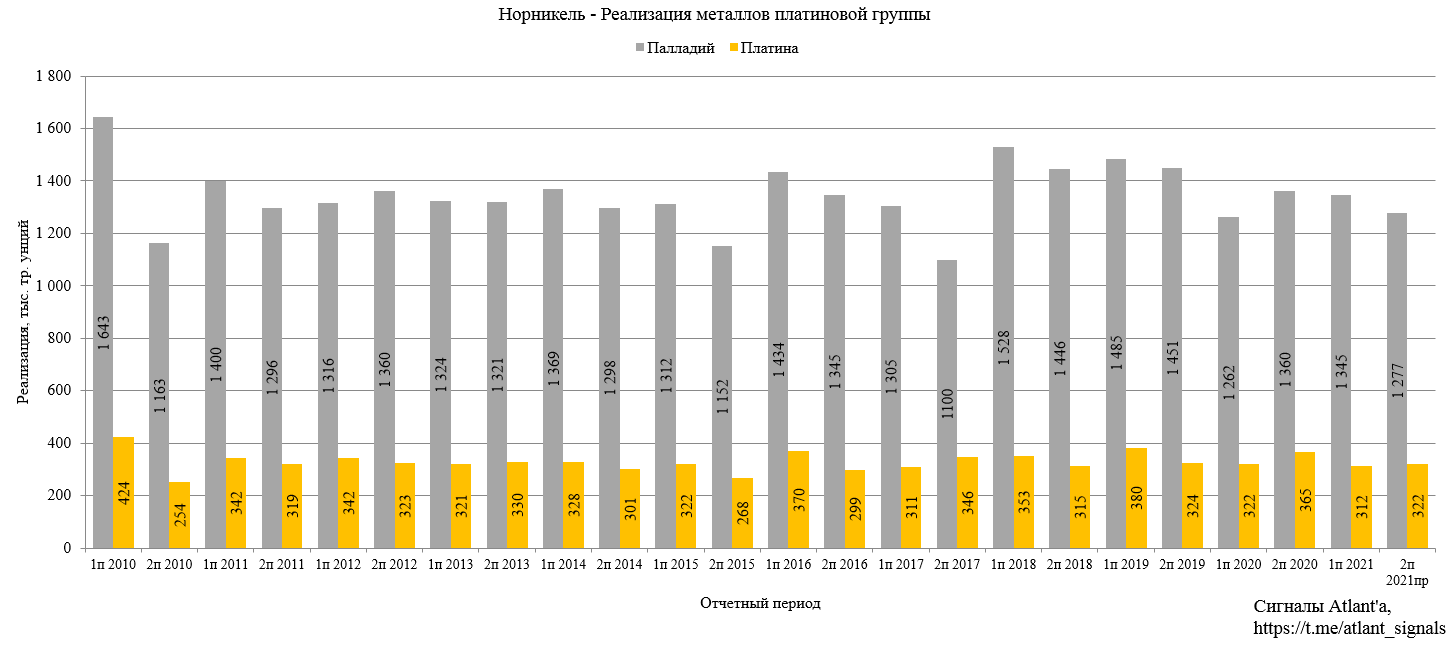

Согласно заявлениям компании во 2-м полугодии продажи палладия составят 1277 тыс. тр. унций.

Объем продаж платины во 2-м полугодии составит 322 тыс. тр. унций, то есть будет равен объему добычи данного металла.

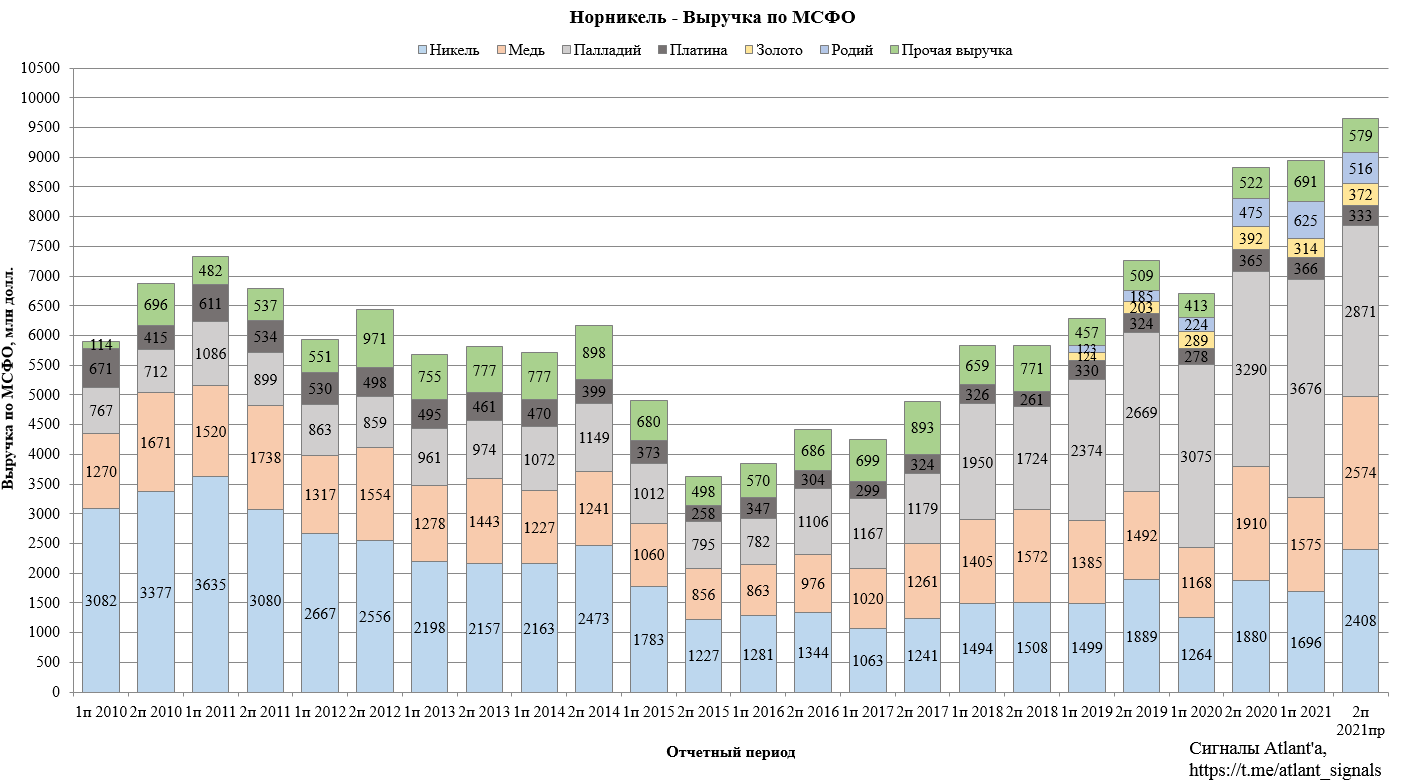

В результате выручка за 2-ое полугодие достигнет максимальных значений и составит 9 653 млн долларов.

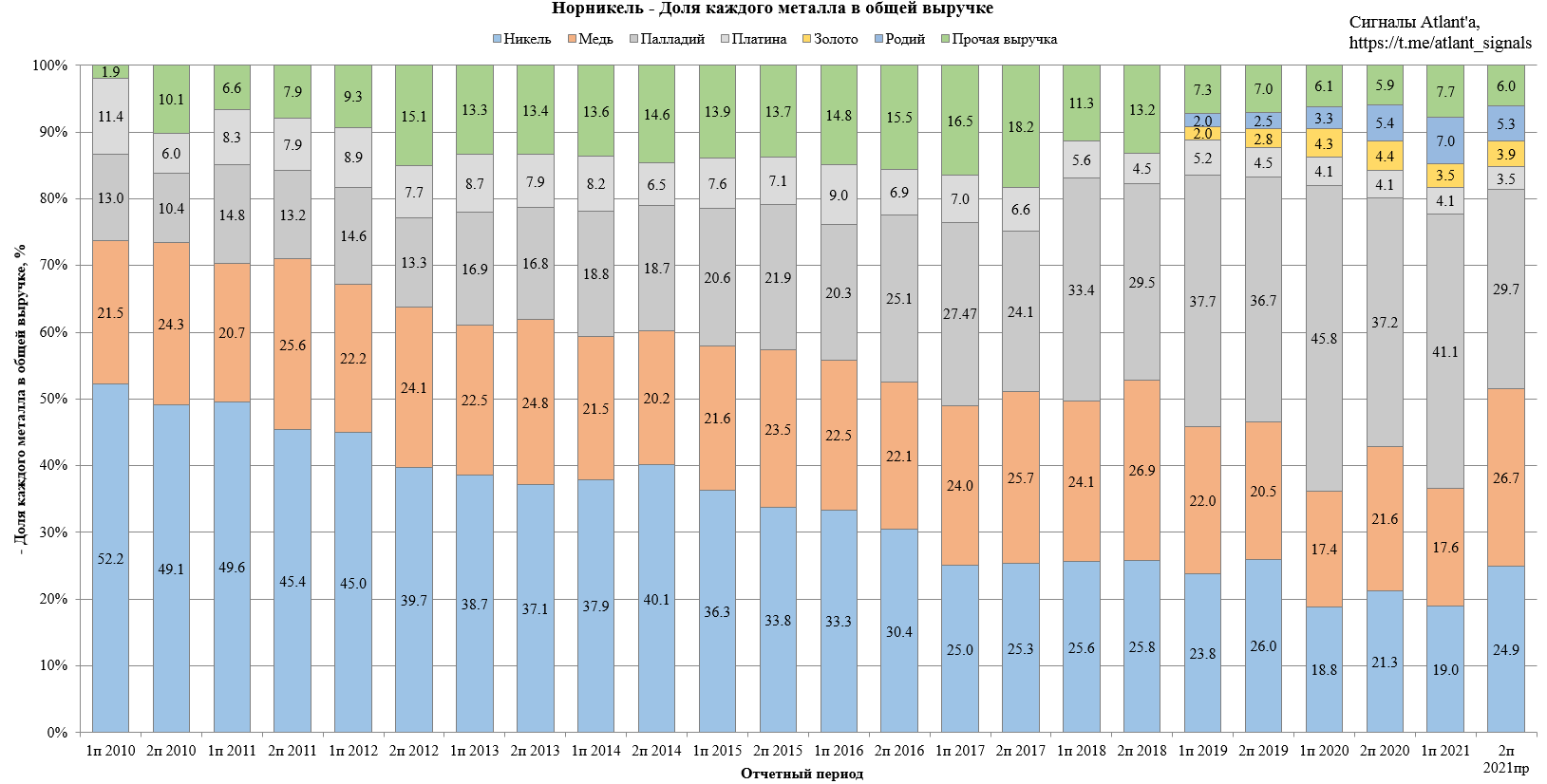

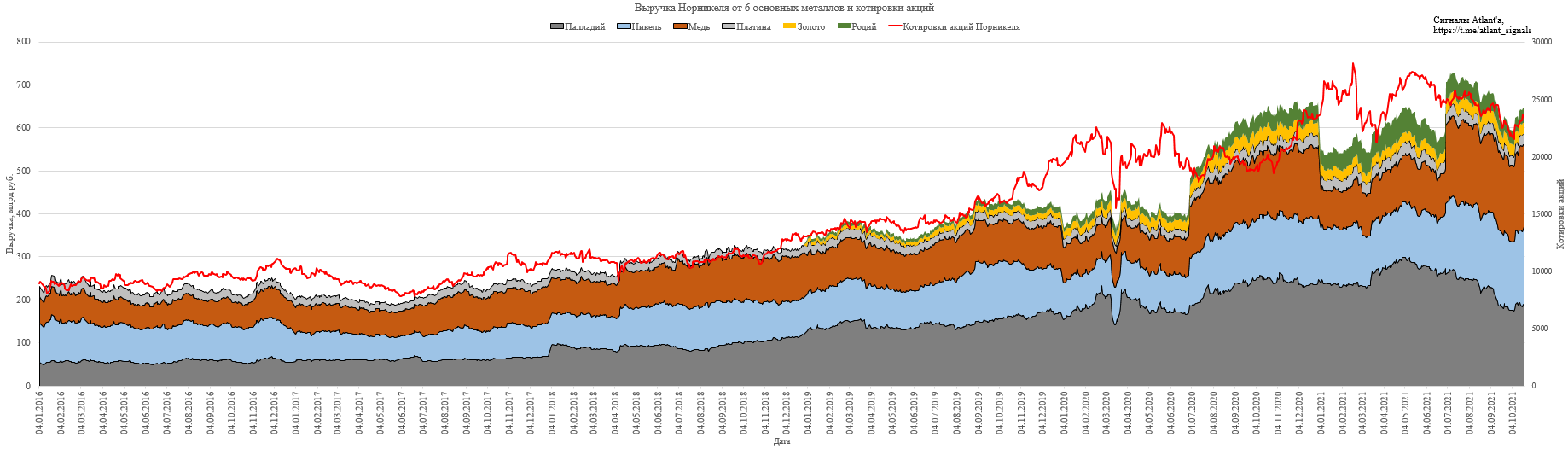

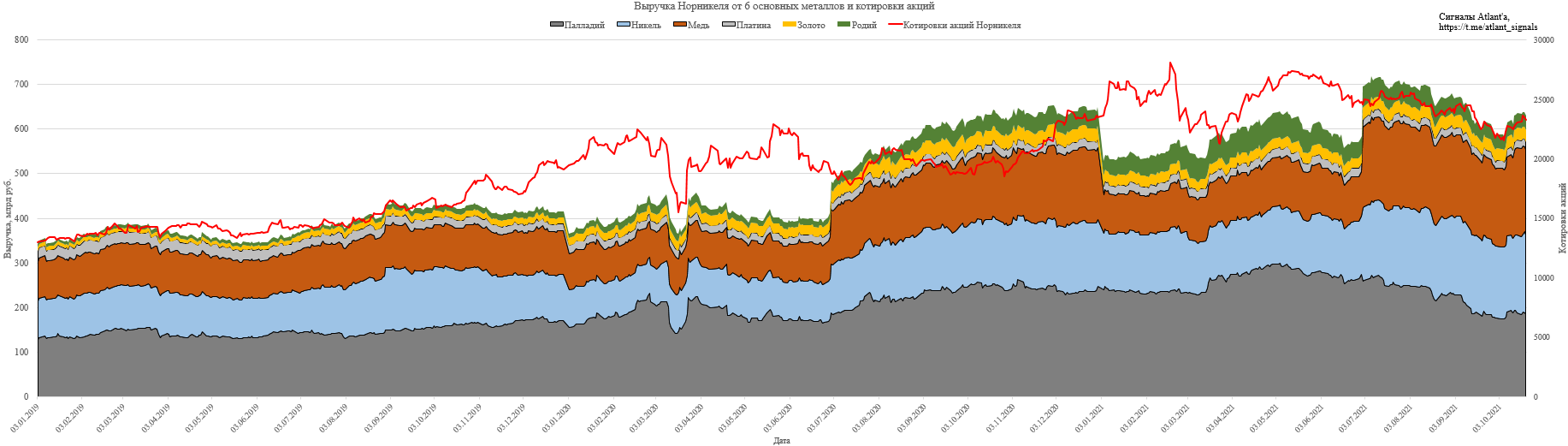

Рост цен на цветные металлы и падение котировок палладия приведет к тому, что исчезнет доминирование последнего в выручке.

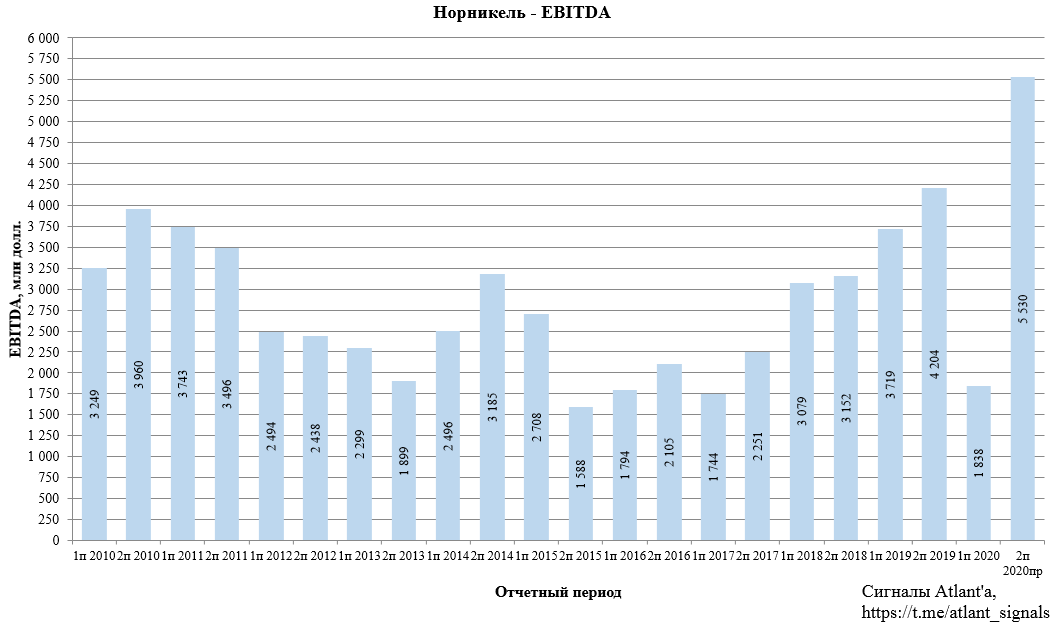

EBITDA за 2-ое полугодие составит рекордные 5 922 млн долларов и это с учетом дополнительных экспортных пошлин в размере 500 млн долларов.

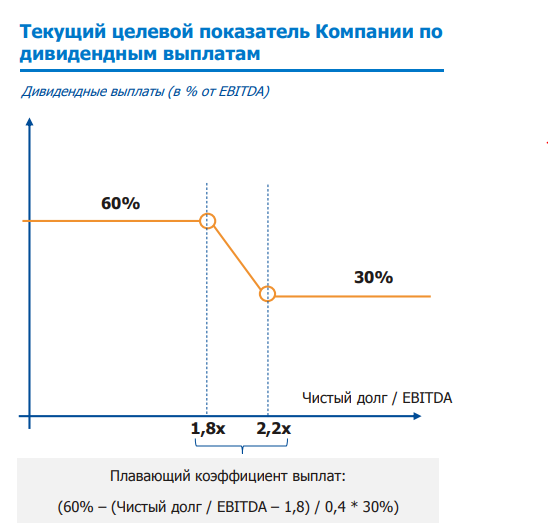

У Норникеля дивидендной базой является EBITDA. В зависимости от уровня долга, компания выплачивает от 30% до 60% от показателя EBITDA. Данная политика действует до 1 января 2023 года.

Менеджмент заявляет, что по итогам 2022 года дивиденды будут выплачиваться по новой дивидендной политике, которая будет привязана к величине свободного денежного потока.

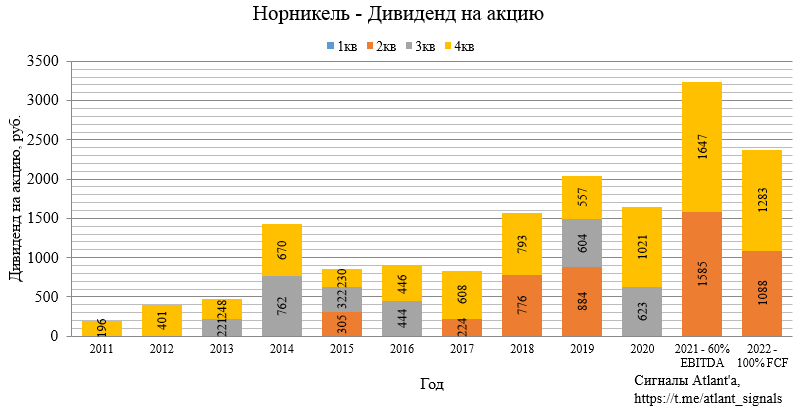

Прогнозные дивиденды по итогам полугодий представлены на графике. Свободный денежный поток за 2022 год был рассчитан из условий, что капитальные затраты составят 4,0 млрд долларов, влияние нового НДПИ составит 1,1 млрд долларов, объем производства восстановится до доаварийных уровней, а цены на металлы будут равны текущим.

Дивиденд за 2-е полугодие 2021 года может быть уменьшен, если Норникель выплатит Росрыболовству штраф в полном размере, который составляет 59 млрд руб. В таком случае дивиденд будет снижен с 1647 до 1416 рублей.

В ноябре компания, как правило, рекомендует дивиденды за 9 месяцев. В нашем случае он может составить около 2300 рублей.

Корзина металлов Норникеля держится высоко. Резкие перепады на границе полугодий связаны с изменением объемов продаж.

Полная информация о продажах золота и родия есть только с 2019 года, поэтому на графике они начинаются только с прошлого года.

Продолжаю держать акции. На объявлении дивидендов в ноябре жду их роста.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

atlantfan21 октября 2021, 20:29Как насчитали 2300? Этасумма в случае выплаты штрафа рыболовам или нет?0

atlantfan21 октября 2021, 20:29Как насчитали 2300? Этасумма в случае выплаты штрафа рыболовам или нет?0 Warren Warren21 октября 2021, 20:32Алексей, а что думаете про 5% предпринимательской прибыли в сетях? там дикие дивы вырисовываются в некоторых мрск.0

Warren Warren21 октября 2021, 20:32Алексей, а что думаете про 5% предпринимательской прибыли в сетях? там дикие дивы вырисовываются в некоторых мрск.0 mix-men21 октября 2021, 21:43Большое спасибо за обзор.+1

mix-men21 октября 2021, 21:43Большое спасибо за обзор.+1