Сезон отчетности в США: начало

На дворе уже середина октября, а это значит, что в США уже стартовал сезон отчетности за 3 кв. 2021 года. Ожидается, что за прошедший квартал компании будут отчитываться хуже ожиданий. Внимание аналитиков и всего инвестиционного мира будет приковано к ускоряющейся инфляции издержек на фоне все еще разрушенных цепочек поставок, а также к прогнозам менеджмента по выручке на фоне замедления мировой экономики. В связи с этим мы решили разобраться, как будет себя вести индекс широкого рынка S&P 500, если компании не впечатлят инвесторов.

В статье мы расскажем, что:

- присутствует высокий риск негативных отчетов;

- явной корреляции с движением рынка у сезона отчетности нет;

- из-за высокой диверсификации секторов в индексе последний может и не реагировать на отрицательные результаты отдельных сегментов экономики;

- лучше не ловить «падающие ножи».

Высокий риск негативных отчетов

Риск публикации финансовых результатов хуже ожиданий велик как никогда. Почему? Это связано с 2 основными причинами: ускорение инфляции издержек ввиду все еще разрушенных цепочек поставок и уже начавшееся замедление мировой экономики.

Высокая инфляция издержек. Ралли в ценах на сырье, повышение минимальной заработной платы в США, а также истощение запасов на фоне все еще разрушенных цепочек поставок несомненно отразились на ускорении инфляции издержек компаний. За прошедший сезон отчетностей упоминание риска инфляции в следующем квартале среди корпоратов в ходе пресс-конференций выросло до рекордного уровня, по данным Pervalle Global.

Публичные холдинги начали переживать за беспрецедентный рост инфляционного давления. По данным Bank of America, индикатор корпоративного настроения начал снижаться, так как высокая инфляция стала переходить в разряд «плохой инфляции». Иными словами, корпораты больше не могут перекладывать все на потребителя, и это сильно ударит по маржинальности по чистой прибыли.

Замедление экономики. Мировая экономика, в том числе экономика США, продолжает замедляться, что мы видим по опережающим индикаторам (PMI) деловой активности в промышленности ЕС, США, и Китае. Замедление экономики может ускориться ввиду давления со стороны энергетического кризиса в ЕС и Китае, что вынуждает останавливать производство до нормализации цен на газ и электричество.

Замедление экономики будет непосредственно влиять на снижение прогнозов финансовых результатов компаний со стороны менеджмента в будущем, а как следствие, будет снижаться прибыль. Как отреагирует широкий рынок на негативные отчеты? Давайте разберемся далее.

Явной корреляции негативных отчетов и движения рынка нет

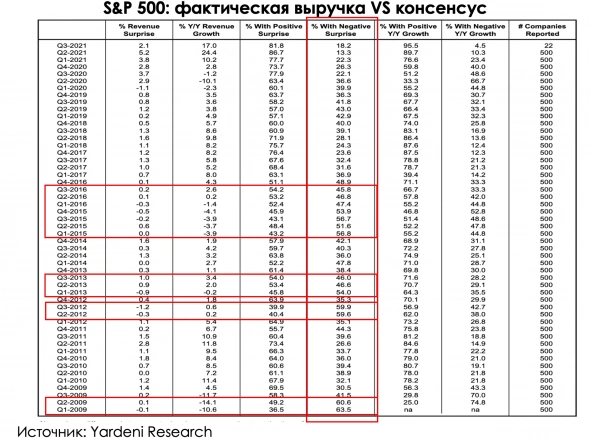

По данным Yardeni Research, c 2009 года по 2021 год процент компаний в индексе широкого рынка, выручка которых не впечатлила рынок, составлял в среднем ~40%. Для того чтобы выявить поведение рынка в таких условиях, мы решили отобрать периоды, когда % компаний, которые отчитались хуже консенсуса, перевалил за 45% и ближе к 50%.

Также выделим периоды, когда был выдающийся процент компаний, который не впечатлил рынок по чистой прибыли. Мы видим, что уже в самом начале сезона отчетности по итогам 3 кв. 2021 года % подобных компаний сильно вырос в сравнении с аналогичным показателем во 2 кв. 2021 года. Так как в среднем отличие от консенсуса составляет около 20%, то выделим все то, что выше и ближе к 25%.

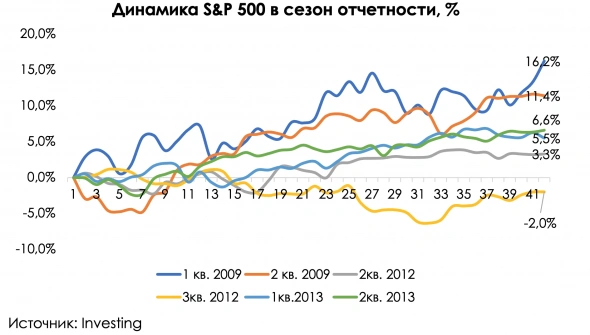

Наш период, который попадает в отбор, — это когда выручка и чистая прибыль сильно негативно удивили рынок. Таких пересечений всего 5: отчеты за 1 кв. 2009, 2 кв. 2009, 2 кв. 2012, 3 кв. 2012, 1 кв. 2013 и 2 кв. 2013. Теперь посмотрим на реакцию рынка. Реакцию рынка стоит рассматривать в следующие 2 месяца после конца календарного сезона, когда наибольший процент компаний из S&P500 уже отчитается. На графике видно, что в периоды общего значимого негативного расхождения выручки и прибыли от консенсуса индекс широкого рынка корректировался только по итогам отчетов за 3 кв. 2012 года или показывал незначительный рост по итогам 2 кв. 2012 года. В свою очередь, в период бурного восстановления рынка в 2009 году индекс показал двузначную доходность, несмотря на высокое негативное расхождение факта выручки и прибыли с консенсусом. Явной негативной реакции рынка не видно.

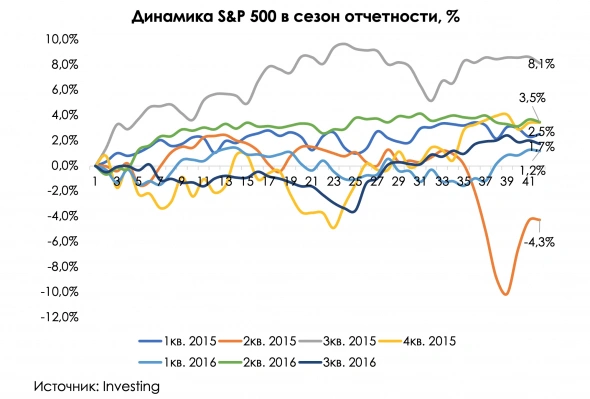

В свою очередь, в период затяжного негативного расхождения выручки с консенсусом в период с 1 кв. 2015 года по 3 кв. 2016 года доходность индекса в абсолютном большинстве стагнировала и не превышала 3,5%.

Почему при большом количестве негативных отклонений индекс мог продолжать расти или консолидироваться, а не падать?

Дело в том, что индекс состоит из разных секторов и отклонение выше среднего на 5–10% может принадлежать именно нескольким секторам, которые портят статистику.

Например, сейчас мы живем в периоде, когда наблюдается повышенная инфляция, разрыв цепочек поставок и спад в экономике. Хуже всего в таком случае почувствуют себя компании, которые не смогут переложить инфляцию на потребителя, а также те, кто зависит от международных поставок. Например, сектор автомобилей из-за ситуации с полупроводниками значительно снизил выпуск авто в среднем на 20-40% среди лидирующих компаний в отрасли. Неудивительно увидеть эти компании, которые не оправдали ожидания аналитиков.

При этом IT-компании в этой ситуации пострадают намного меньше или даже выиграют. Например, TSMC и AMD при высоком спросе на мощные полупроводники поднимают цены на продукцию, что только поддерживает их двузначные темпы роста. Может удивить и Netflix, чья «Игра в кальмара» доказала способность компании создавать бестселлеры. И таких примеров среди IT-индустрии не мало. IT-сектор является самым крупным в S&P 500, и его относительно крутые результаты могут просто вызвать переток средств из классических секторов в IT и сырье, которое также выигрывает от беспрецедентного роста цен. В результате индекс может консолидироваться или даже незначительно вырасти.

Вывод

Мы считаем, что на фоне замедления глобальной экономики и ускорения инфляции издержек наступивший сезон отчетности рискует совместить в себе высокий процент негативного расхождения от консенсуса в выручке и прибыли компаний. Хотя история показала, что подобное явление может и не привести к значительной коррекции в индексе широкого рынка, мы ожидаем, что это может стать дополнительным триггером к коррекции на рынке. Такой исход событий мы ожидаем к концу октября.

В момент публикации негативного отчета акции компании могут ощутимо упасть, но не стоит пытаться «ловить падающие ножи». Это связано в первую очередь с тем, что инвестор должен более детально разобраться в причинах падения, и какие прогнозы дает компания по своим будущим результатам. Также сейчас владеть индексом — не лучшее решение, и заработают те инвесторы, которые смогут грамотно распределить средства в нужные сектора.

Статья написана в соавторстве с аналитиком Андреем Кураповым