Как самому предсказать дефолт без знаний за 5 минут-2.0

Работает для ВДО и АКЦИЙ!

Имея знания и опыт, можно рассчитать инвестиционный риск, и понять финансовое состояние предприятия. Также можно попытаться понять когда конторе придёт дефолт. Расчёты займут много времени и усилий, даже при поверхностном анализе. Поэтому, для оценки финансового состояния предприятия и в знак благодарности подписчикам, я написал бесплатную программу ЛИСП-ИР. Кто ещё не знаком с «предсказателем» дефолтов, прочитайте эту статью.

Оценка инвестиционного риска с помощью «ЛИСП-ИР»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Для своих подписчиков, которые уже успели оценить преимущества «предсказателя» дефолтов ЛИСП-ИР, спешу сообщить, что я усовершенствовал программу и она теперь более придирчиво и более правильно относится к предприятиям, у которых много долгов.

В первой версии программы, коэффициент закредитованности, Кф5, рассчитывался по более лояльным требованиям, чем это должно быть на практике, а результат усреднялся. Всё это давало возможность предприятиям с высокой закредитованностью набирать больше баллов и иметь несколько лучшие результаты финансовой устойчивости.

ЛИСП-ИР-2.0

ЛИСП-ИР-2.0 не имеет этого недостатка. Теперь, чрезмерная закредитованность предприятия увеличивает инвестиционный риск и это отражается на его оценке.

Давайте на примерах посмотрим качество оценки финансового состояния предприятий и инвестиционного риска.

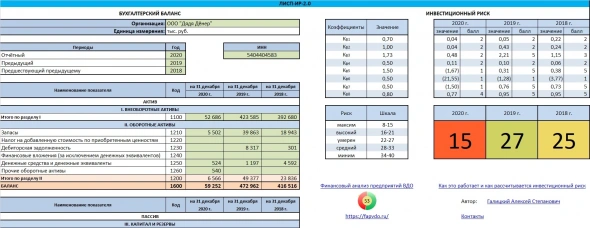

Пример 1

Оценка финансового состояния ООО «Дядя Дёнер»

Как видите, на состоянии Дяди Дёнера, это не отразилось. Банкрот он и в Африке банкрот.

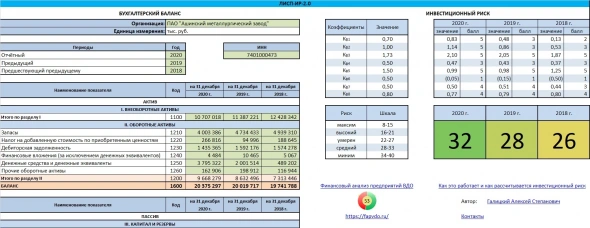

Пример 2

Хорошие и надёжные компании, тоже от этого новшества не пострадали.

Оценка финансового состояния ПАО «Ашинский Металлургический Завод»

Если был завод в «твёрдых» середняках, то он там и остаётся поныне.

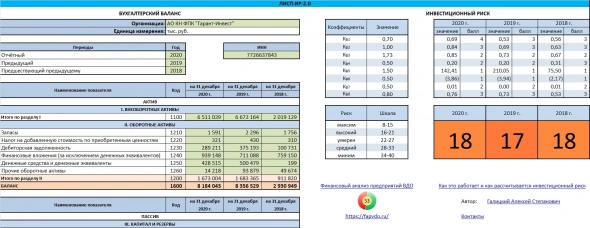

Пример 3

Для контор, которые хотят нажиться за счёт инвесторов, рейтинг понизился. В эту когорту относятся, например, те предприятия, которые берут в долг, чтобы закрыть предыдущий долг. Также сюда можно отнести конторы от финансов, лизинга, строительства и другие конторы с высокой степенью закредитованности.

Оценка финансового состояния АО КН ФПК «Гарант-Инвест»

Примером может послужить финансовая контора «Гарант-Инвест». Закредитованность конторы в 2020 году составляет 142!!! рубля долга на 1 собственный рубль. Аксиома финансового анализа гласит: «Чем выше закредитованность, тем выше инвестиционный риск». Поэтому «Гарант-Инвест» более рискованная контора, чем другие конторы с меньшей закредитованностью. За что «Гарант-Инвест» и получает по Кф5 только 1 балл.

Как изменился расчёт коэффициента капитализации (закредитованности) — Кф5, и как он рассчитывается, описано в статье 8 полезных формул для предсказания дефолта

Используйте ЛИСП-ИР-2.0 при анализе ВДО и АКЦИЙ!

Подписывайтесь на блог «Финансовый анализ предприятий ВДО», это сразу под меню и поиском, вверху. Для новых подписчиков, ссылка для скачивания будет на странице после подтверждения электронного адреса.

Желаю вам бездефолтных инвестиций и пользуйтесь ЛИСП-ИР-2,0 для предсказания дефолтов. С уважением, Алексей Степанович Галицкий.

P.S.

Хочу сказать огромное спасибо своему подписчику shnekutis, который благодаря своей наблюдательности, подал идею этой доработки. Согласитесь, программа стала лучше и точнее в своих «предсказаниях»👍 🤝

Важные ссылки

❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

отсюда 1 вопрос: верхняя граница в 15 баллов взята из случившегося дефолта эмитента с такой же суммой коэффициентов? И им стал Дядя Дёнер?

2 вопрос: а нижняя граница в 8 баллов по какому дефолтнувшемуся эмитенту определена?

Далее не совсем понятен расчет коэффициента ф5. Если мы говорим, что чем больше сумма коэффициентов при расчете финансового состояния, тем больше риск дефолта. А значит чем больше значение каждого коэффициента в этой сумме, тем больше сумма и следовательно больше риск дефолта:

В старой версии ЛИСП расчет был (как я понял) таким:

«Оптимальное значение — 0 — 1,5 рубля на рубль собственного капитала. Если параметр меньше 0 и больше 2, присваивается 1 балл. Значение 2 — 1,8 — 2 балла, 1,8 — 1,6 — 3 балла, 1,6 — 1,4 — 4 балла и 1,4 — 0 — 5 баллов.»

Получается если Гарант-Инвест получает значение в 142 рубля на рубль собственного капитала, то баллов по Кф5 он должен получить +100500. Почему? потому что размещение рисковое, эмитент привлек деньги чтобы расплатиться с другими кредиторами, а значит есть риск что пирамида рухнет => дефолт. Таким образом чтобы описать численно такой риск, мы должны значение Кф5 выстроить таким образом, чтобы сумма коэффициентов при расчете фин состояния как минимум попала в диапазон от 8 до 15.

Но у вас в новой версии почему-то при такой закредитованности присваивается 1 балл, как у Дёнера, у которого вообще это значение отрицательное (кстати как интерпретировать отрицательное значение для такого показателя как сумма заимствованных рублей на собственный рубль).

Другими словами.

при оценке финансового состояния, верно ли что чем больше значение, тем рискованнее размещение исходя из формулы:

?

Если это так, то второй вопрос: по старому ЛИСП какое значение Кф5 было у Гарант-Инвест?